Glassnode链上周报(第六周):比特币触底了吗?

原文来源:glassnode

原文作者:Ding HAN

随着比特币价格从几个月的低点反弹,我们调查了可能的驱动机制,并评估了在 3 万-4 万美元范围内提供的支持的质量。

在经历了三个月的持续下跌趋势后,比特币市场迎来了一波上涨行情,价格稳定在 4 万美元的心理价位之上。然而,在众多的宏观和市场阻力的大环境下,目前是否是底部,或者只是一个较长时间范围内熊市的局部底部。

在本周报中,我们将评估建立近期价格低点的基本支撑位,以及推动市场上涨的各种机制。价格已经从一些基本面水平上反弹,这些基本面水平在历史上标志着被低估或 "公平价值 "的价格。我们还讨论了上一周报中讨论的空头挤压是否已经上演,以及短期持有者对市场上涨的卖出模式。

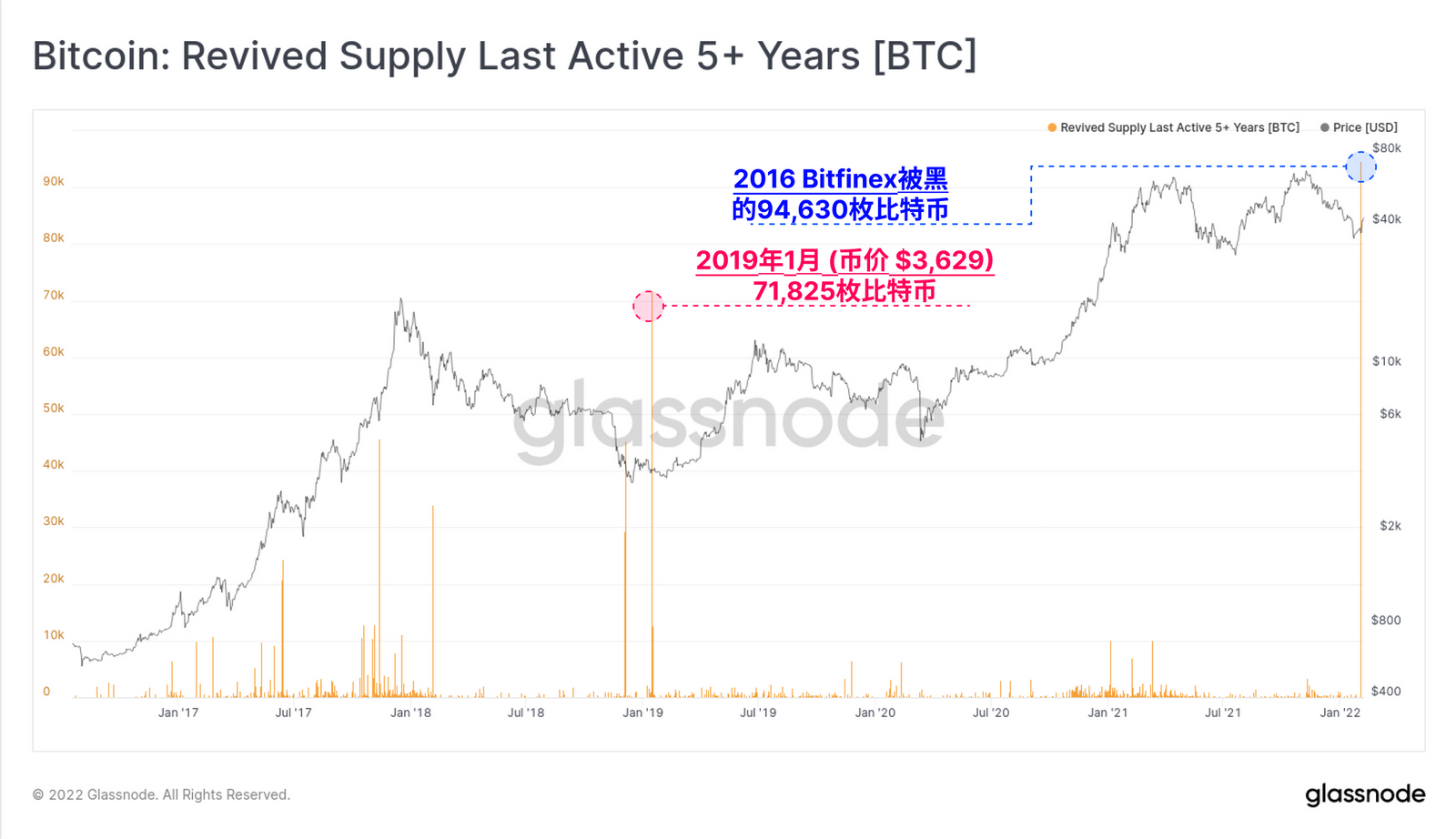

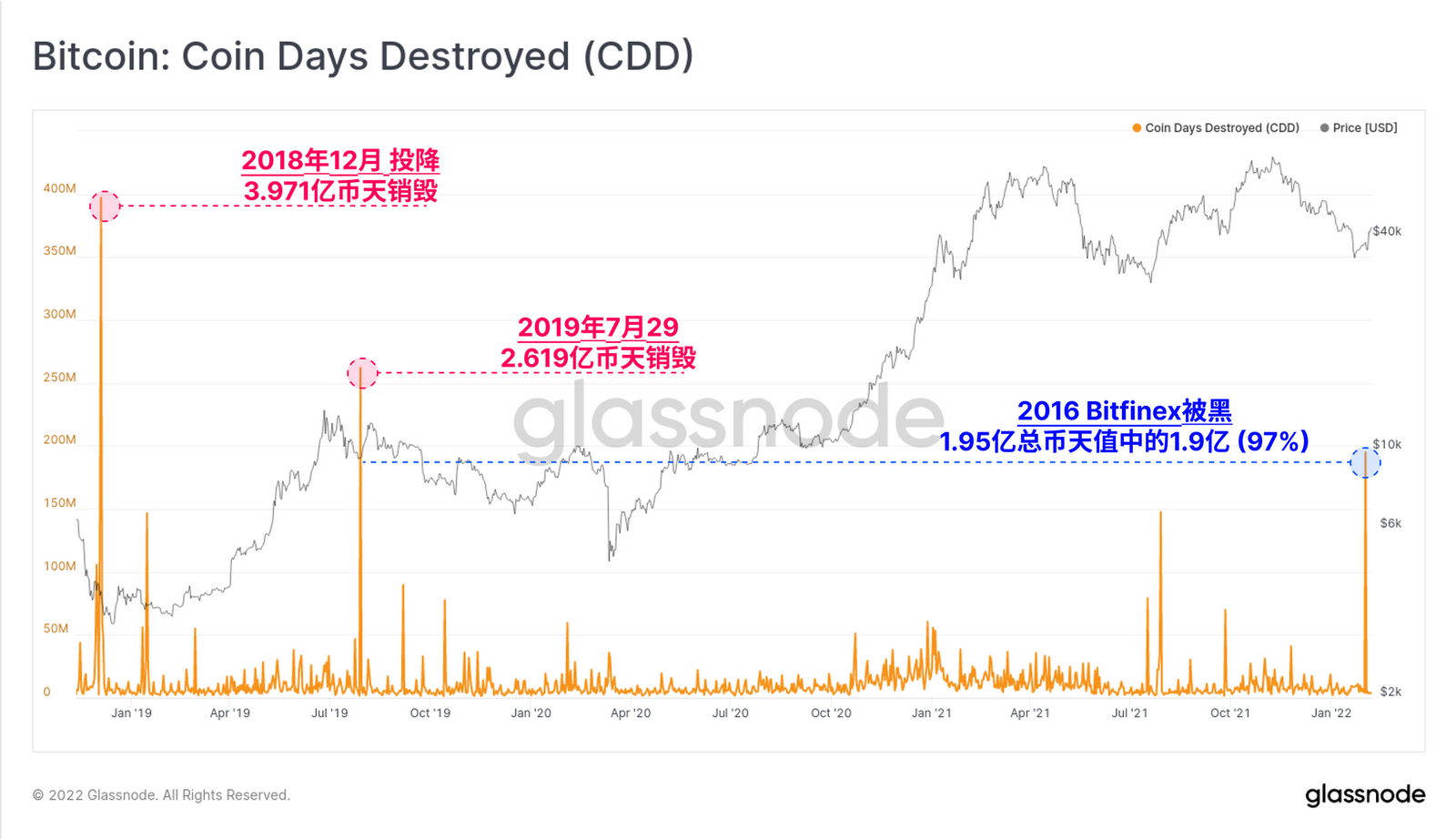

我们还对最近与 2016 年 Bitfinex 黑客事件相关的 9.64 万枚比特币的卖出进行了一些评论,以及介绍了如何在各种链上指标中检测到这一事件。

基本面支持

整个 2021 年和 2022 年已经证明,3 万至 4 万美元的价格区间是比特币牛市的一个坚固的支撑水平。在 2021 年,这个区间在 5-7 月 50% 以上的下跌后得到了防御,在 9 月的修正中提供了支持,并在今年 1-2 月再次为币价提供了支持。

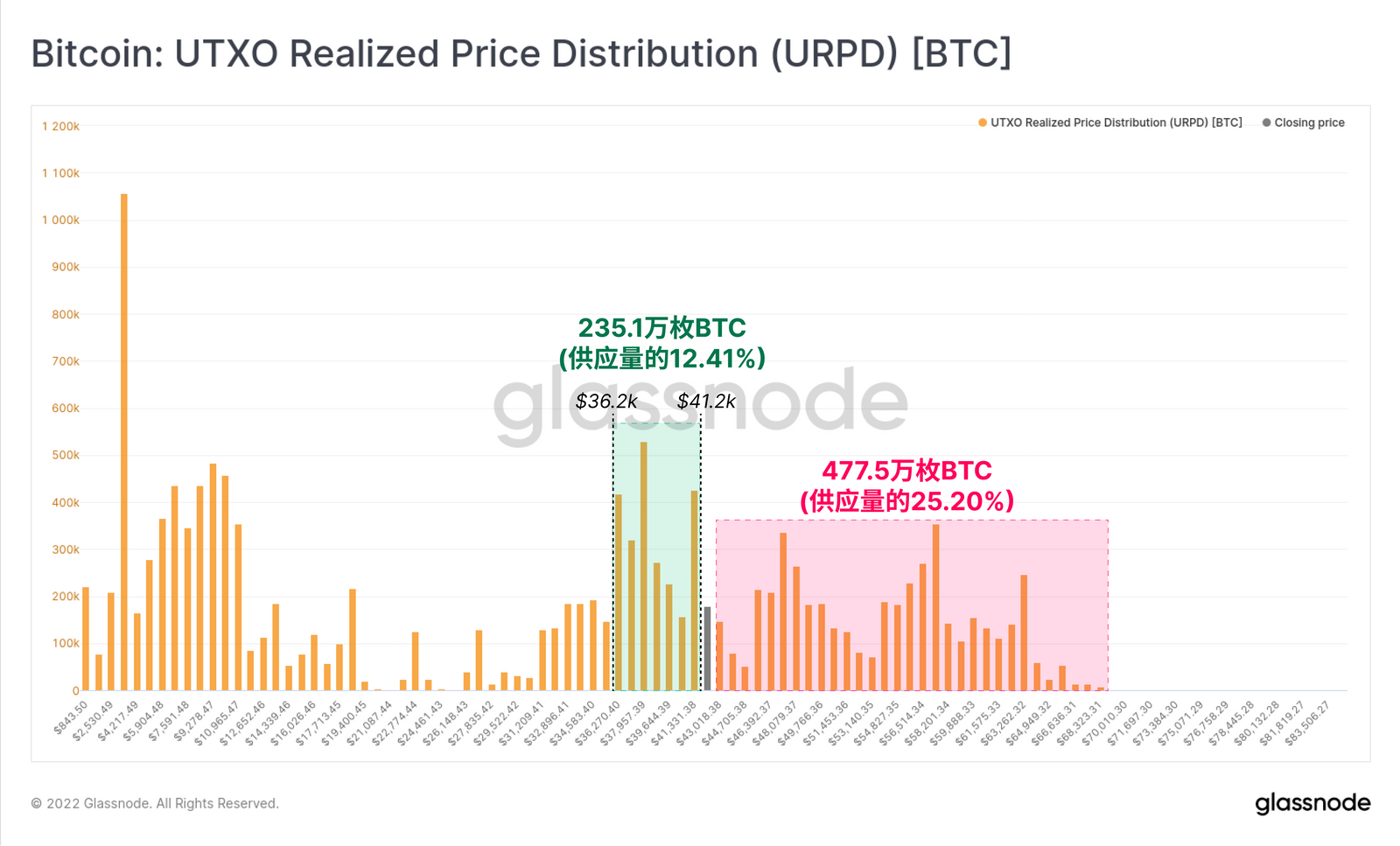

URPD 指标显示了当前比特币 UTXO 集的卖出价格的分布。在指标中我们可以发现,235.1 万枚 BTC(占供应量的 12.41%)最后的交易价格在 3.62 万美元至 4.12 万美元之间。即使这些比特币重新在较低的变现价值卖出,市场仍然是头重脚轻,超过 25% 的流通供应量最后以较高的价格完成了交易。

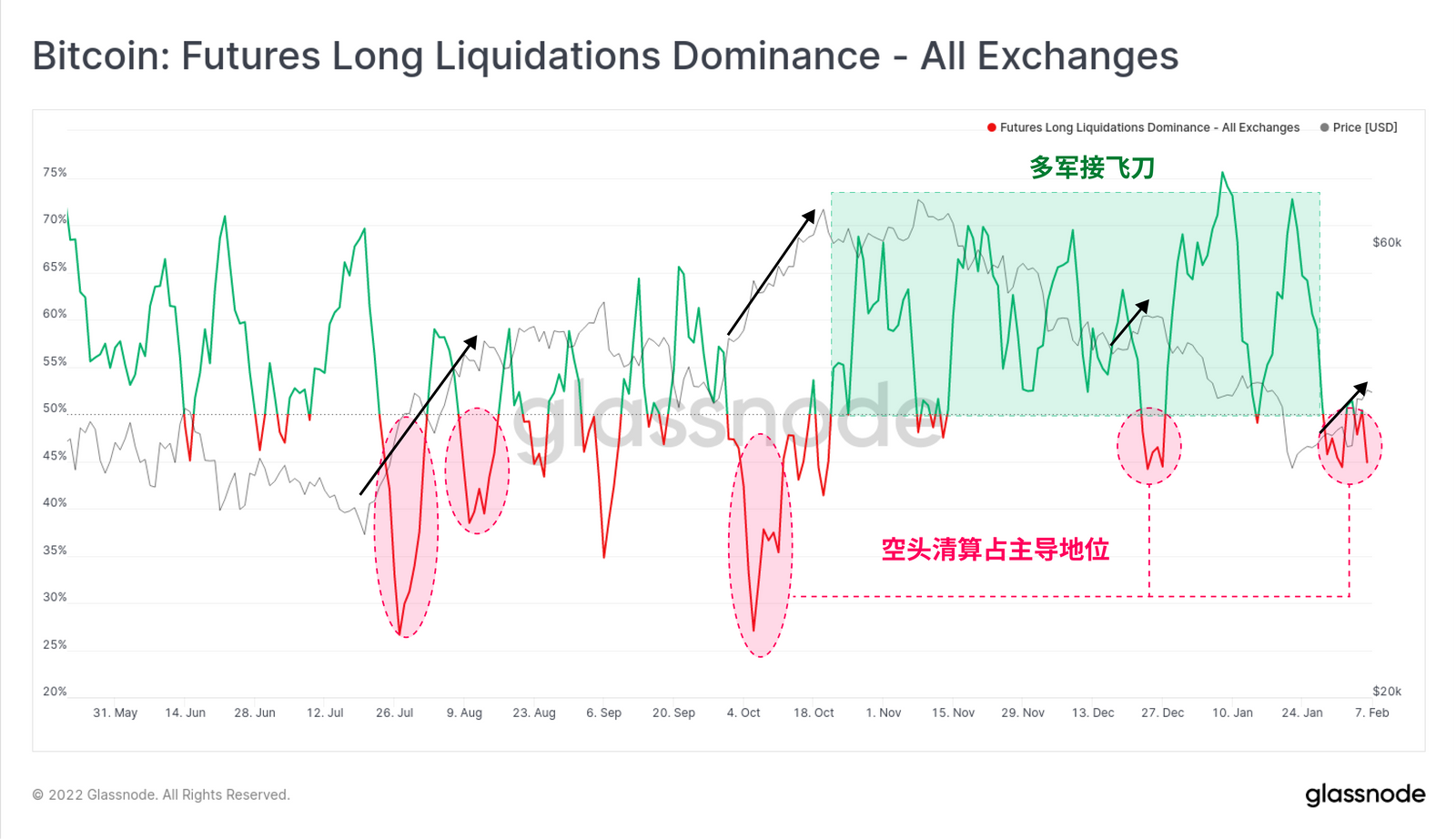

随着市场的走高,推动它的一个机制可能是对后期进入的空头的轧空,我们已在上周的版本中做过讨论。多头清算占比图表显示,本周空头一直处于不利状态,对空头清算趋势略微占据上风。

然而,这一指标的幅度仍然相当乏力,表明价格上涨不太可能主要由轧空驱动。

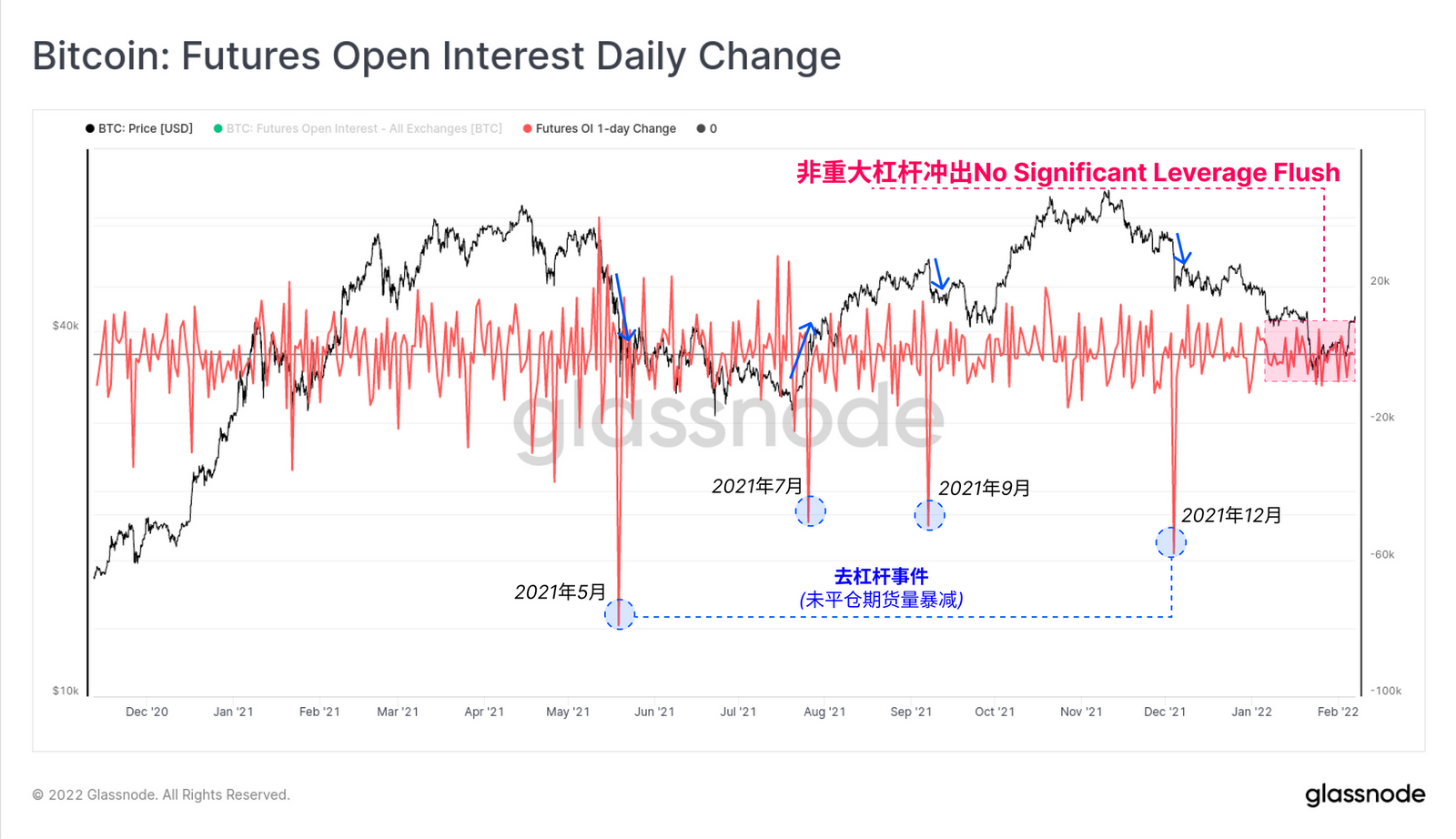

在很大程度上,期货未平仓合约的 1 日变化证实了这个猜测,我们还没有发现去杠杆化事件的典型特征,即大量未平仓合约被强制平仓。然而,期货未平仓合约仍然占比特币市值的 1.91% 左右(约 150 亿美元),位于高位。

这可能表明扎空的概率比最初估计的要低,或者说,如果市场继续走高,达到空头止损/清算水平的集群,这种事件仍有可能发生。

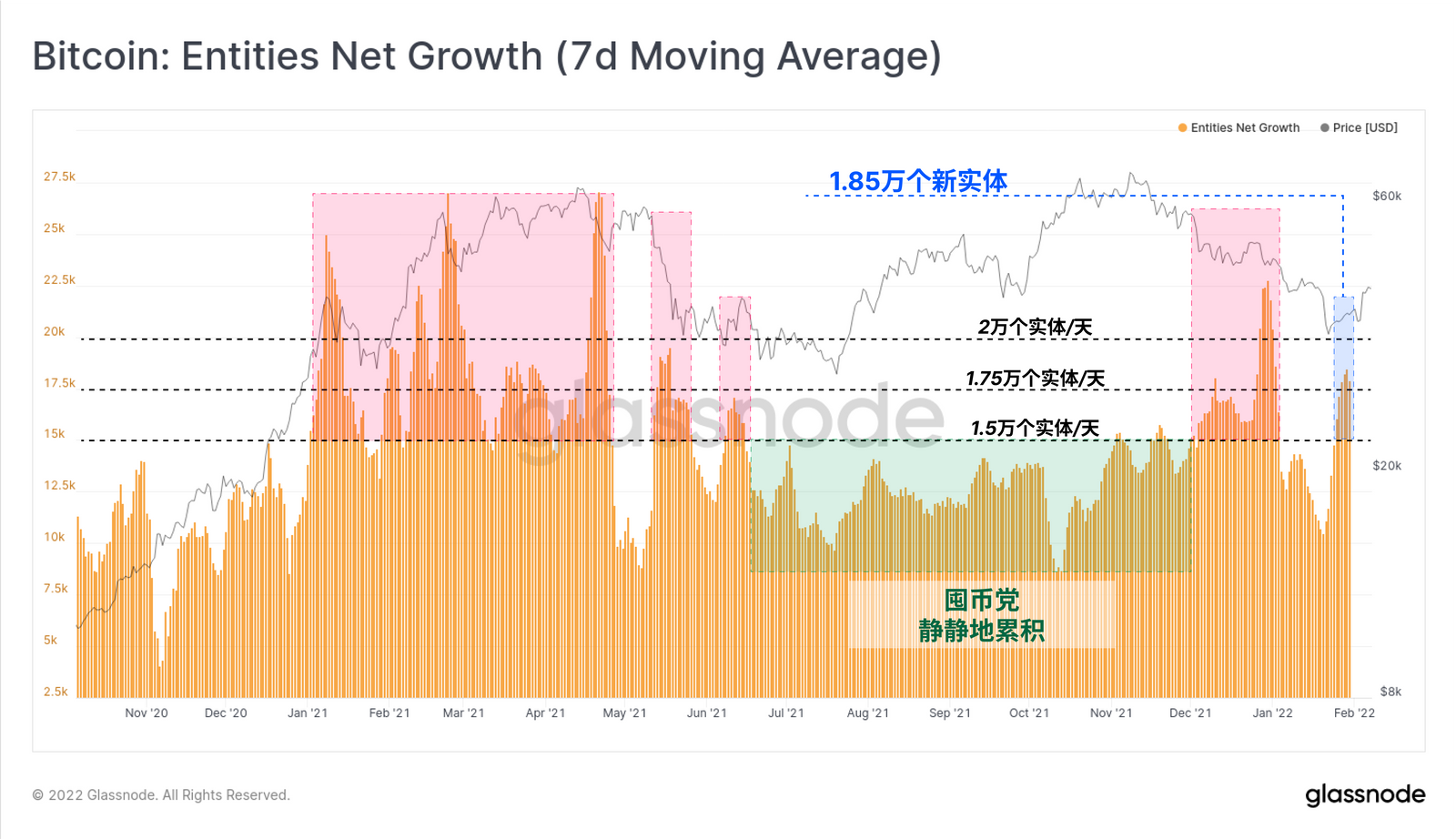

展望现货/链上市场,我们可以看到,本周比特币网络出现了大量的新增净实体,推高到每天净增长 1.85 万个实体。在 2021 年,净实体的大量出现发生在波动时期,如第一季度至第二季度的牛市修正,以及 5 月 50% 以上的抛售期间。

2021 年 6 月至 12 月是一个安静的积累期,每天有 12.5 万个净实体进入网络。因此,最近在 1 月和 2 月的高峰可能表明,在交易下降到更有吸引力的进入价格后,暂时过渡到由囤币党主导的积累,或者至少对比特币重新产生兴趣。

短期动能向上

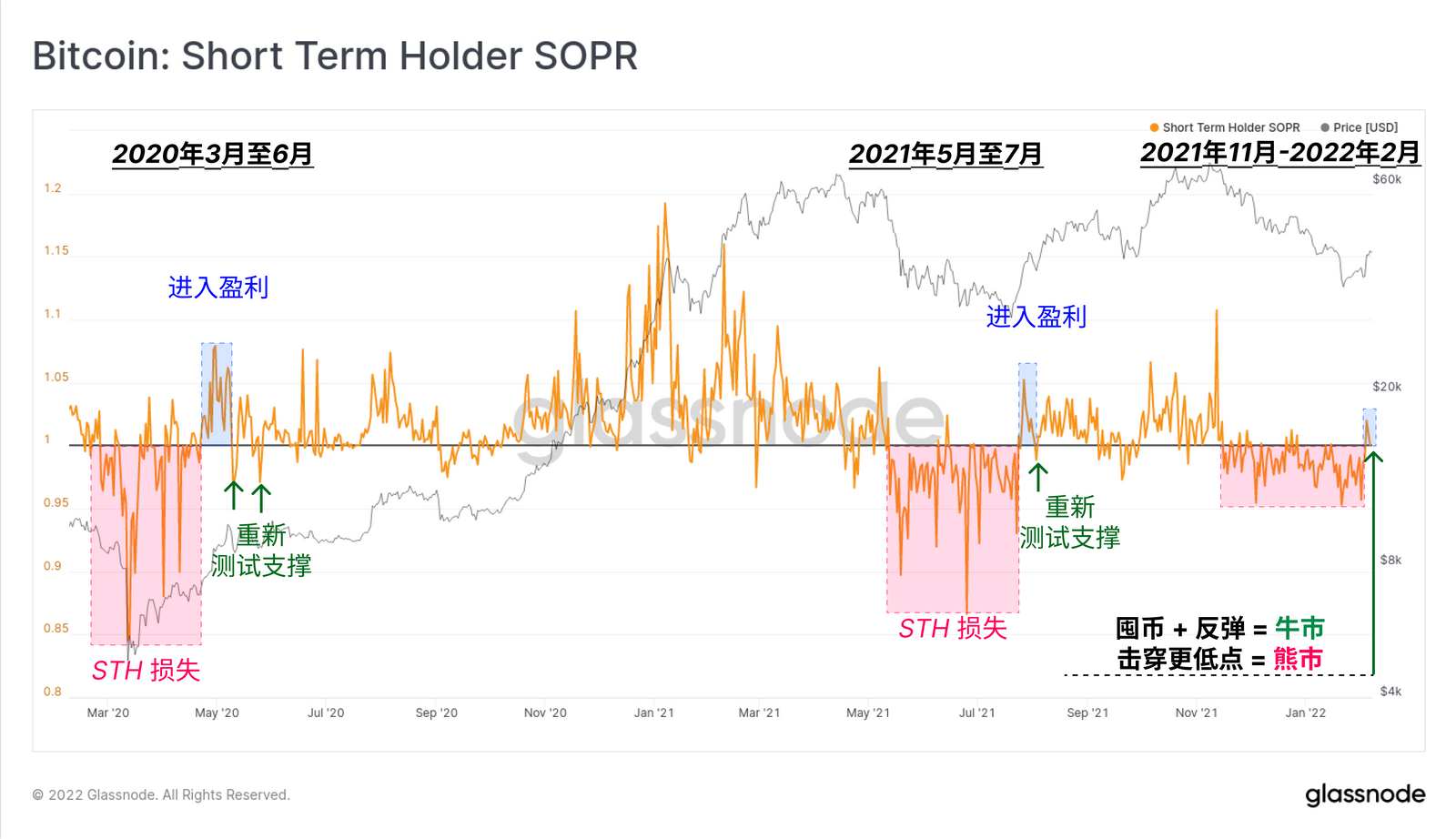

自 11 月下旬以来,短期持有者(STH)首次迎来了盈利的一天,STH-SOPR 突破了 1.0。这表明,本周已卖出的比特币,以及币龄小于 155 天的比特币,总体上实现了盈利。在此之前的两个多月里,在币价顶部买入的 STHs 在较低的价格上抛售了他们的比特币,他们每天都实现了损失。

自 2020 年 3 月以来,我们可以在两个实例中看到类似的 STH-SOPR 模式。在长期的损失之后,市场成功突破了看涨的上升趋势,STH-SOPR 指标重新测试了 1.0。如果 STH-SOPR 指标再次破高,表明重新获得盈利,需求开始流入并买走比特币。相反,如果回到 1.0 以下,将是一个看跌的指标,并表明没有足够的需求来支持 STH 的卖压。

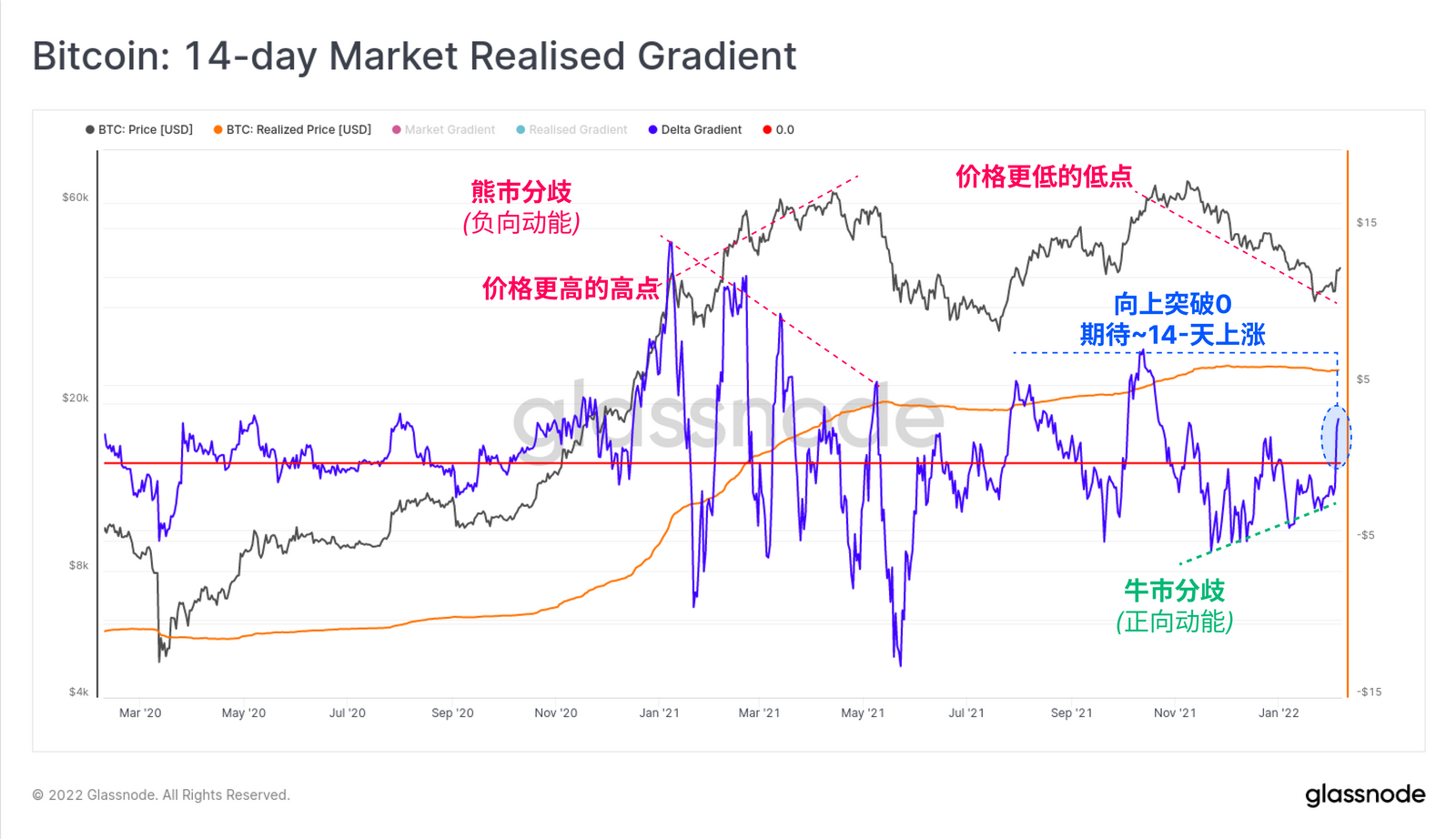

我们还发现,在 14 天的市场实现梯度(MRG)震荡指标上,出现了相当引人注目的看涨分歧。这个指标模拟了市场定价相对于自然资本流入的动力程度,在实现上限中得到体现。一般解释如下:

• 连续的高/低峰分别表示上升/下降的势头。

• 高于/低于 0 的突破表明新的上升/下降趋势正在发挥作用,预计波动时间约为 14 天。

2021 年 3 月至 4 月的市场顶部显示出熊市背离(市场动能下降,价格高涨),而目前的时期则反映出牛市背离的情况。随着币价每次达到新低,下行的势头在减弱,14 天的 MRG 指标现在已经突破了 0。28 天 MRG 指标实际上显示了类似的市场结构,为至少一个局部市场低点的论点提供了论据,即汇合和幅度。

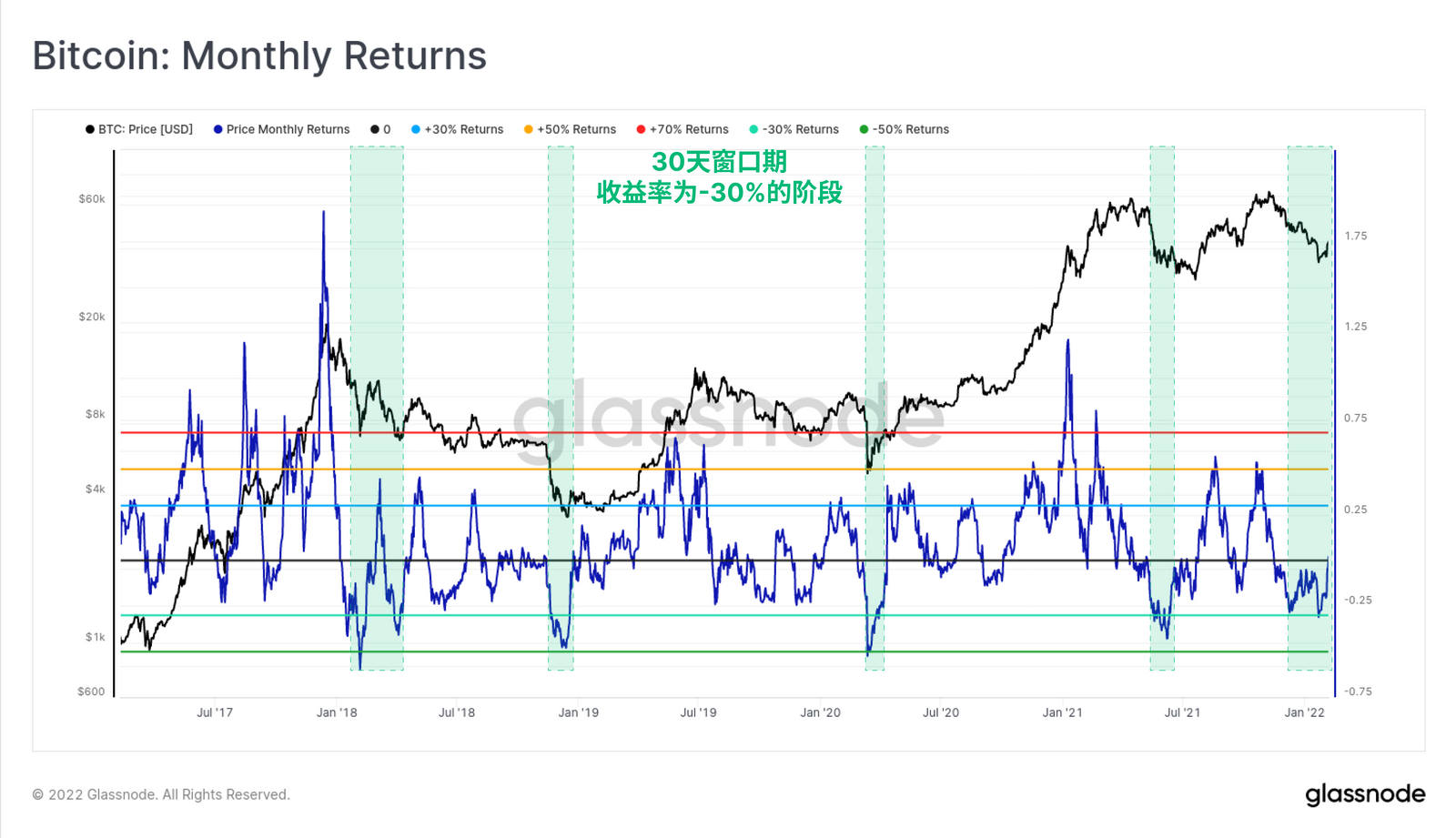

这一上升趋势是在相当持续的三个月的下降趋势之后发生的,这将比特币的月度回报率曲线推到了负值区域。下图显示了 30 天内的比特币回报率(%),历史上-30% 的负回报率是超卖条件的标志。在过去 5 年中,月度回报率如此惨淡只出现过 5 次。

· 2018 年 1-4 月的修正,开始了熊市。

· 2018 年 11 月的熊市投降事件。

· 2020 年 3 月,新冠疫情,全球经济封锁,市场广泛抛售。

· 2021 年 5 月的抛售和去杠杆化事件。

· 2022 年年初至今的惨淡表现。

对比特币公平价值的估计

多年来,人们创立了多种方法和模型来对比特币进行估值,任何一种方法或模型都应是众多指标和指数的汇总。

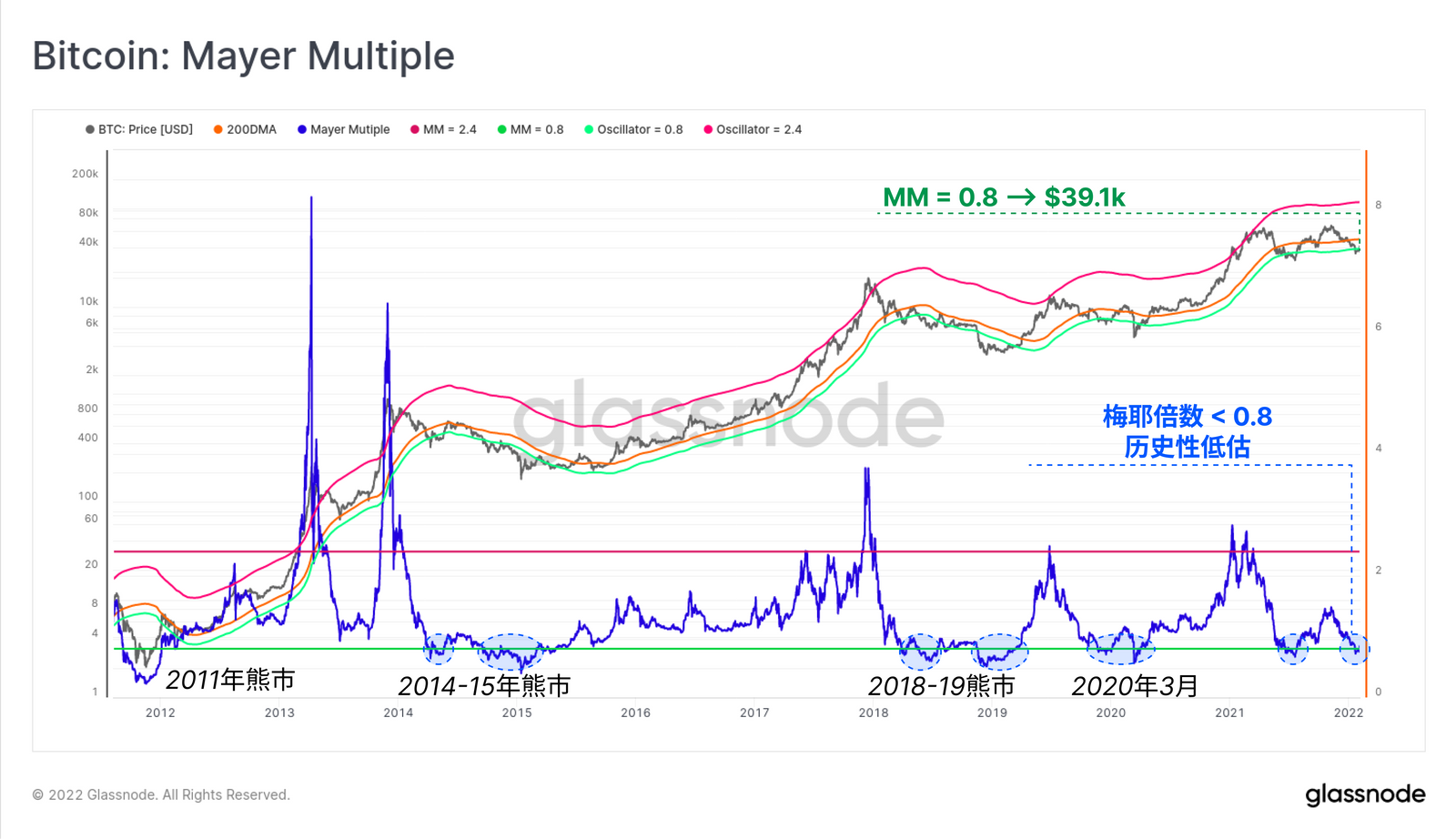

其中一个最简单,但仍然非常强大的工具是梅耶倍数,为价格和 200 天移动平均线之间的比率。在技术分析中,交易员普遍采用 200 天移动平均作为长期的牛/熊指标,因此,低于此指标的陡峭偏差可以表明相对于长期平均值的低估程度。本周梅耶倍数低于 0.8,代表相对于 200 天移动平均的 20% 以上的折扣。梅耶倍数为 0.8 时所对应的价格是 3.91 万美元,现在市场已经恢复(计算为 0.8 x 200 天移动平均)。

与月度回报率指标类似,以前梅耶倍数低于 0.8 的情况通常与熊市中的严重下跌相关,特别是在整个市场的投降事件中(例如,2015 年 1 月,2018 年 11 月和 2020 年 3 月)。

另一个反映 "公允价值 "的指标是 "实现与活力比率"(RTLR),有人提议利用此指标来估计由囤币党群体定价的比特币的 "公允价值"。在比特币严重休眠期间,活力下降,因此,当活力被置于分母中时,变现价格被放大(反之亦然)。

这个指标在 2020 年底主要的牛市冲动之前提供了支持,并在 2021 年 6 月和 7 月再次提供支持。上周市场交易低于这一水平,但此后收复了 RTLR 水平 39,958 美元,这与支撑水平合理一致,此时梅耶倍数为 0.8。

关于 2016 年 Bitfinex 黑客钱包

本周,一些链上指标检测到与2016 Bitfinex 黑客的钱包相关的 94,643 枚比特币的非常大的卖出,其市值为 36.7 亿美元。考虑到在币量、美元价值、实现的利润和破坏的寿命方面的巨大规模,这成为评估链上异常事件如何影响指标解释的一个有趣案例。

我们可以看到,在币龄大于 5 年的复苏供应中,此次卖出是历史上币龄在 5 年以上的最大一笔卖出,超越了 2019 年 1 月的 71825 枚,彼时的价格是 3629 美元。

销毁的比特币日也飙升至多年来的高点,总共销毁了 1.95 亿个币天,其中 1.9 亿个(97%)与 Bitfinex 钱包有关。

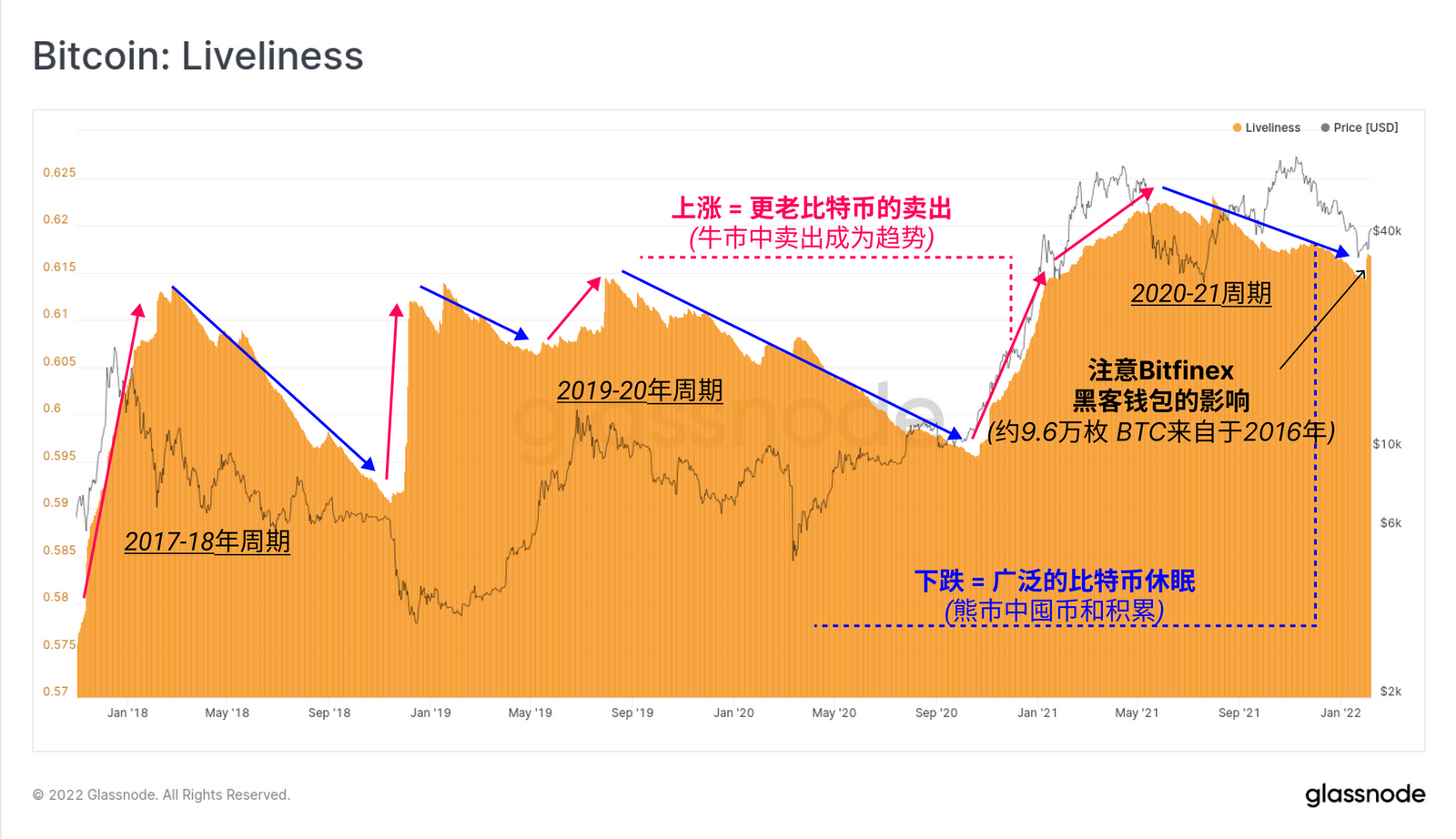

如上所述,一个不断下降的活力指标表明,在整个比特币供应中,有更多的比特币处于休眠状态,并积累了寿命(币天),相比之下,那些正在被卖出的比特币,破坏了币天。这是典型的囤币党积累时期,通常是熊市的代名词。

活力处于既定的下降趋势中,但本周因 Bitfinex 卖出而出现的垂直增长是个明显的例外,这使这个宏观规模指标在当天提升了 0.38%。

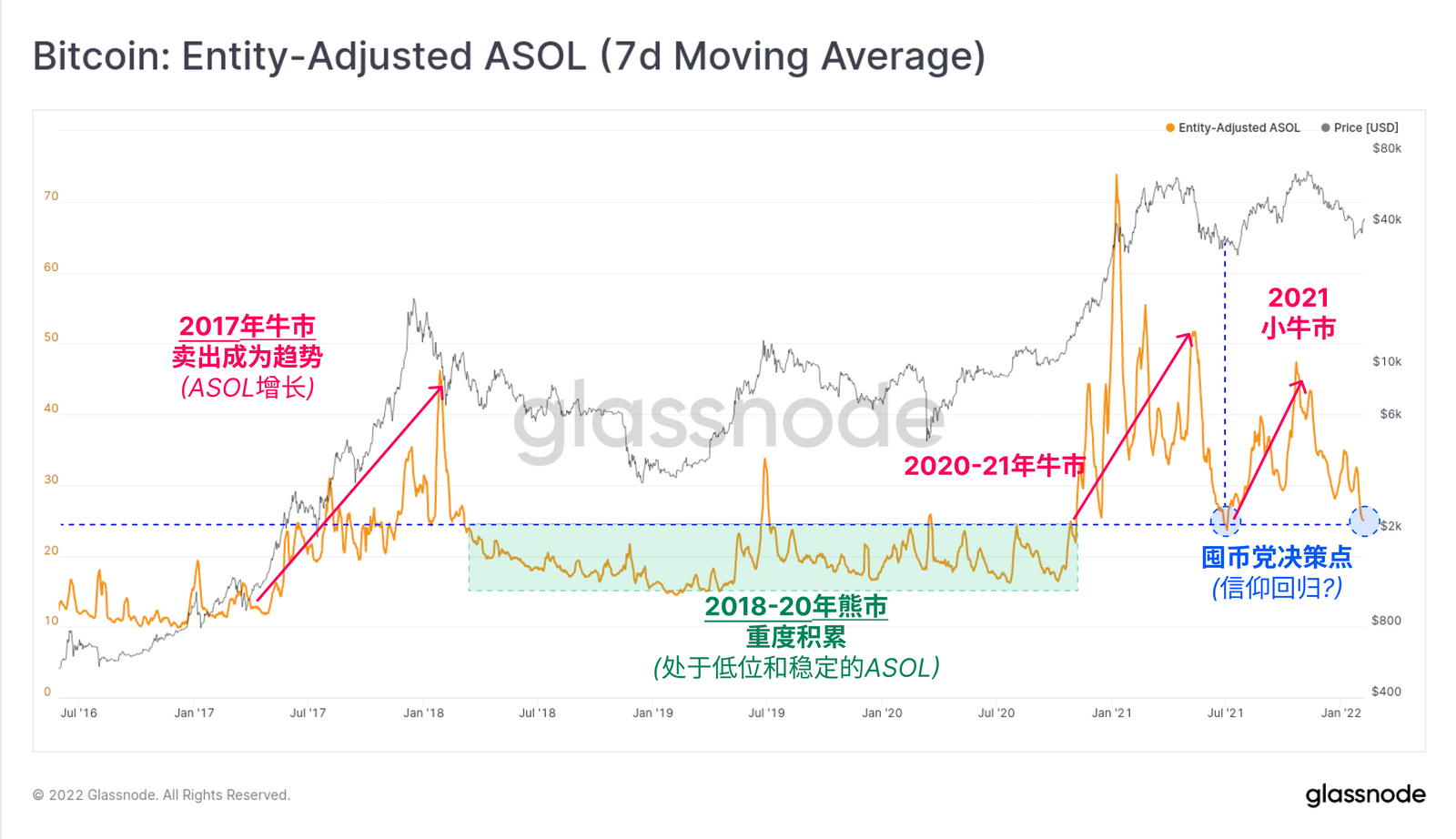

有一个币龄指标可以用来剔除像这样的异常情况,即少数卖出量非常大/老币的钱包,这个指标就是 ASOL。平均花费输出寿命指标衡量的是每个 UTXO 基础上被卖出的比特币的平均寿命,完全忽略了比特币的数量(例如由币天销毁和沉睡度衡量)。

ASOL 没有对 Bitfinex 钱包做出有意义的反应,实际上,该值已经跌落到 2021 年 6 月最后一次访问的低点。ASOL 的上升趋势是典型的,旧币的广泛卖出通常发生在牛市。相比之下,像现在这样的下降趋势表明囤币是首选行为,这与活跃度的宏观规模下降趋势一致。

摘要

随着比特币价格从几个月的低点反弹,我们调查了潜在的驱动机制,并评估了投资者在 3 万-4 万美元范围内提供的支撑。上周设定的 3.35 万美元的市场低点与一系列指标的历史低估有关,包括梅耶倍数、RTLR 和月度回报概况。

市场的供应分布仍然是头重脚轻,25% 的比特币处于未实现损失状态。然而,这种反弹背后有合理程度的动力,STHs 恢复了盈利能力,短期 MRG 振荡器指标翻转为正值。展望未来,关键是长期持有者和旧币是否会退出流动性,以及反弹是否能得到新需求的支撑,而自 5 月抛售以来普遍缺乏新需求。

原文链接

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

活动

活动

0

0