投资市场「必胜交易法则」马丁格尔在加密市场的复用

原文来源:0xTree

对于金融市场交易者来说,最重要的是保障稳定的盈利。保障盈利的重要手段就是提高交易投资的成功率,而号称「必胜投资」的马丁格尔策略,是追求胜率的投资者应当熟稔的投资技巧之一。

马丁格尔(Martingale)一词源自法国一个村庄,以盛产冒险者所著。传说这个村庄的赌徒将一种赌博策略传遍整个欧洲:每次输钱后赌徒将其赌注翻倍,因此他只要赢一次就可以将之前亏损的全部金额赢回来,还会赢得等同于初始本金的金额。

让我们尝试用金融市场以外的方式理解这个问题。

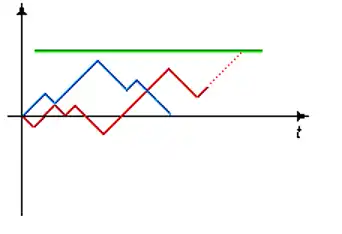

假设有一枚均衡的硬币进行抛掷游戏模拟市场涨跌,即硬币的正面和反面概率相等。假定一下,如果是正面,则玩家 B 向玩家 A 支付一元钱;如果是反面,则玩家 A 向玩家 B 支付一元钱。下面是 A 的本金基于所作出的抛掷次数的典型演进(图 1)概率路径。

图 1

平均来说,抛掷硬币时玩家不会赢也不会输,在这个意义上讲,其中一个玩家(我们不知道是哪位玩家)一定会赢一元钱,而另一个玩家一定会输一元钱。有关他们的本金变化的数学期望值等于零。同时,这还可得出很多结论。例如,有关该赌博是公平赌博的结论,在这个意义上,从统计角度上讲在这样的赌博中无法赢钱,即任何止损策略的平均值都将为零。

无人输赢自然不符合市场的真实诉求,那么马丁格尔策略应运而生。还是回到我们的硬币游戏,玩家 A 在每次获胜时照常开始下一把,而输掉一元钱时 A 要求将筹码翻倍为两元。第二局如获胜的话将重置筹码为一元钱,反之则翻倍为四元。如此循环往复,无论 A 上一局输多少,平均计算他的每一局的平均收益都是一元钱。数学家将这种现象命名为「马丁格尔」。也就是说采取这种策略理论上将取得 100% 胜率。

马丁格尔策略下的风险管理

在实践中,盲目迷信马丁格尔策略往往会滑向「完美模型下的意外情况」,导致出现亏损。

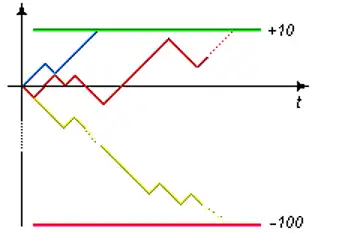

还是回到我们的硬币游戏。在新一轮的硬币游戏中,玩家 A 当他开始反复尝试试验时,此策略能够在长时间内大把赚钱,尤其是在抛硬币无须支付佣金的情况下(免除交易手续费)。但当玩家 A 的资金池有上限(假设为 100 元)的情况下,他会迟早遇到一个困境:只要次数够多,他在连败后等待获胜的数学期望值会不停指数级放大,导致等待下一局翻盘的资金量超出资金池总量而不得不认赔出局(如图 2)。

图 2

在实践中因为没有人的资金池是有上限的,真正能完美实施马丁格尔策略的人只能是拥有无限资金的人,而悖论是显而易见的——拥有无限资金的人不需要投资和赌博来赚钱。但这只是证明经典马丁格尔策略在没有前提的情况下是不完全适用于这种正负博弈的场景,策略本身的高胜率期望仍然被职业投资人所钟爱。

那么成功投资者做到的其实是通过合理设置止盈止损和仓位管理来为马丁格尔策略扬长避短。马丁格尔策略尤其适合在趋势交易和震荡行情中使用,交易者对趋势的把握足够正确和自信并设置好风险回报比,那么用户将在交易周期内稳定获利。

加密市场马丁格尔策略的应用

事实上加密市场的全球化程度和随时可交易的特性非常适合马丁格尔策略来交易。

欧易 OKX 在近期上线了现货马丁格尔策略功能,在传统版本的操作思路上,结合加密圈用户的习惯和特性,做了更大程度的优化。在保证用户体验的基础上,策略致力于帮助投资者实现收益的最大化。

下面,我们通过梳理欧易现货版马丁格尔策略的几大必备要素,来更直观地还原马丁格尔策略的运行原理。

1、创建模式:

欧易版马丁格尔策略针对不同经验的用户设置了两种不同的创建模式:手动创建和智能创建。

手动创建,是交易者根据个人对行情的判断,来设置参数。这主要适用于,交易经验丰富、资本实力雄厚的投资者,普通用户建议使用智能创建模式。

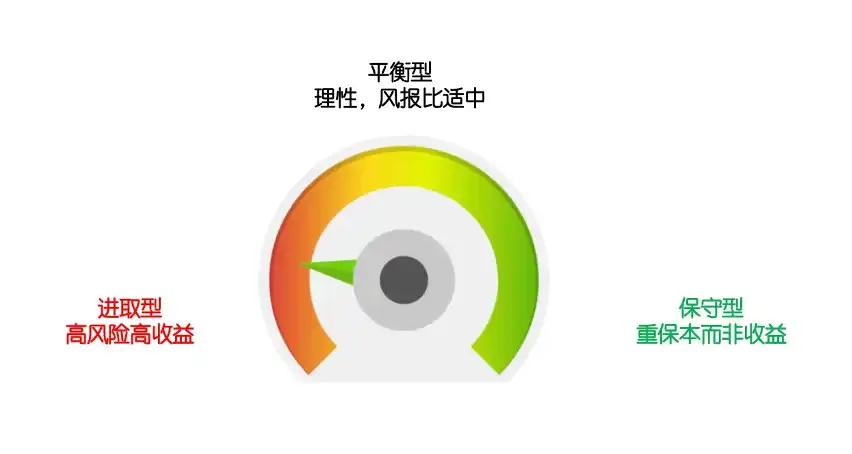

智能创建,则是用户根据个人的风险偏好,选取系统推荐的参数来设置投资的金额和买入的节奏。需要提及的是,系统推荐的参数,是综合自历史行情和资产波动,借助欧易 OKX 后台算法测算出来的,具有相当程度的权威性,能为交易者带来可靠的投资参考。另外,借鉴传统证券类投资对交易者进行分层的做法,智能创建模式为尽可能控制风险,结合用户资产状况和承受能力,按照保守型、平衡型和进取型三个等级,为用户推荐不同风险程度的参数。

其中,对于保守型投资者来说首要考虑的是保本,而不是收益,抗风险能力较差。所以保守型策略参数设置下的买入次数较少,每次买入操作之间的价差较大,交易态度更偏谨慎,可以对冲极端行情的影响,更适合初试策略的新手用户。

对于进取型投资者来说通常风险承受能力更强,敢于冒险资产状况也较为雄厚。所以进取型策略参数设置下的买入次数较多,每次买入操作之间的价差较小,买入的次数也相对较多,交易态度更偏激进,旨在通过高频交易连续赚取多轮次的利润,积少成多,持续获利,更适合经验丰富且交易频次高的用户。

对于平衡型投资者来说通常既不厌恶风险,也不追求风险,对任何投资都比较理性。所以平衡型策略参数所对应的风险偏好和激进程度,则介于二者之间,表现相对适中。

2、加仓参数:

在具体的交易场景中,每一笔加仓单都由用户所提前设定的加仓参数所决定,比如不同加仓单之间的价差,是由用户所设定的「跌多少买入」(价差)所决定的。

其中还有两个倍数需要记住,一个是用户可以对「跌多少买入」进行倍数设置,即下跌了 2、4、8 个点之后分批买入,这就是加仓价差倍数的概念。也就是说加仓价差倍数越大,后续加仓单价格之间的差额也就越大,平均买入成本也由此不断降低,这更适合保守型的投资者。

同时,在不同加仓单所对应的买入金额也并非固定,用户也可以设定相应的倍数,这就涉及到了加仓金额倍数这一概念。

加仓金额倍数,是指随着价格的下跌,后续加仓订单买入的金额越大。比如,初始订单的买入金额为 1 万美元,下一笔加仓单为 2 万美元,再下一笔加仓单为 4 万美元,以此类推,越下跌买入的金额越大。

3、交易周期和止盈目标:

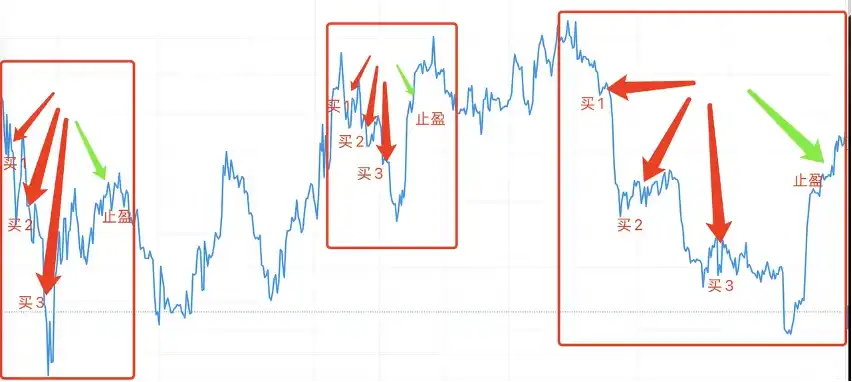

从字面理解,交易周期就是一笔交易从买入到卖出的过程。在马丁格尔策略中,交易周期由初始订单、加仓单和止盈单所组成。

顾名思义,初始订单就是第一笔买入的订单。加仓单就是后续买入的订单,其意义是在每个交易周期内,通过分批次买入来降低平均买入成本,帮助投资者更快地实现止盈目标。从另一个侧面来说,加仓单也是在价格下跌的行情下,保护投资者的一种操作。

止盈单就是卖出单,也就是本交易周期内最后一单。需要注意的是,一个交易周期,至少有一个初始订单和止盈单。成交的加仓单越多,交易周期内的平均买入成本更低,加仓单的数量取决于用户设定的最大加仓次数。

除上述概念之外,下面两个概念,用户其实更加关注,因为他们直接关系到收益的大小:单次止盈目标和止盈价格。

简单来说,单次止盈目标,就是在一个交易周期内,用户希望赚取的收益,以百分百计价,如 10%。假设用户在 1 万美元买入比特币,即初始订单为 1 万美元,而后续币价稳定上升,只有初始仓位没有再加仓,那么当比特币价格上升 10% 达到 1.1 万美元时,即达到止盈价格自动卖出获利。

如果买入后币价下跌触发加仓行为,平均买入成本将降低,止盈价格也会动态调整降低,只要达到 10% 的目标即会自动止盈。

详细计算公式为:止盈价格 = 当前周期平均持仓成本 x (1 + 单次止盈目标)。

因此,马丁格尔策略可以帮助用户完成动态止盈的目标,也就是根据用户的预期目标,结合实时的行情动向,以尽快完成卖出获利。需要说明的是,当系统触发止盈价格,立即完成自动卖出后,当轮交易周期随即结束,并直接自动进入下一轮。

4、策略止损:

另外,与单次止盈目标相对的,是止损目标。当价格下跌到触发止损目标的位置时,会自动卖出成交,策略也会立即停止,达到及时止损的目的。每个周期的实际止损价格会基于初始订单的成交价决定,避免在行情剧烈波动的时候过早触发策略创建初期设置的止损价格。

详细计算公式为:止损价格 = 当前周期初始订单成交价 x (1 – 止损百分比)。

5、预留资金:

马丁格尔策略创建之后,关于交易资金使用的默认选项是提前预留足够资金,点击确认后,在交易周期内的所有订单所需的买入资金,将被预先占用。为交易准备的资金,也将从主账户划转至独立的策略账户。至此,这部分预留资金可视作已被锁定,无法挪作他用。

对于进阶用户来说,如果设置的加仓价差倍数或者加仓金额倍数较大,那么后续加仓单的触发价格会距离限价(也就是预期下跌后的价位)较远,那么自动买入成交的概率更小,再加上委托买入金额较大的因素,大额资金被长时间占用的问题会更明显。所以对于资金利用率要求较高,或者加仓倍数设定额较大的投资者,可以酌情选择不预先锁定。在这种情况下,马丁格尔策略只会占用初始订单和首个加仓单的资金,剩余资金交易者可自行支配。

但是,当后续行情有下跌后反弹的迹象时,未提前预留足够资金的用户,可能会因为资金不足导致无法下单,进而错失抄底的机遇。因此,对于普通投资者来说,建议选择提前预留足够资金,这样才能更充分发挥马丁格尔策略的优势,进而更有可能实现收益的最大化。

6、触发条件:

马丁格尔策略的触发条件,分为两种:立即触发和信号触发。

立即触发,是交易者在选择创建马丁格尔策略后,立即开始的一个新的交易周期。初始订单会随之启动,按照参数设定的后续加仓单也会陆续完成,直至最终卖出。

信号触发,是策略创建之后,系统根据所设定的技术指标作为信号,一旦确切的信号出现,就能自动买入。也就是说,从策略创建到初始订单发生,需要等到信号发出才会执行第一笔买入操作。这是信号触发和立即触发的区别。

欧易 OKX 作为头部交易所,在交易算法研发和技术指标研究方面行业领先,因此可以为交易者提供准确度更高的买入信号。其中,RSI 指标是最具代表性的买入信号参考标准之一。简而言之,RSI 指标可以更精准地结合超卖点出现的位置及相关行情,帮助交易者一键入场捕捉反弹行情,赚取更大的价差。

用户选择信号触发模式后,系统会弹出一个界面,底部会有超卖线和 K 线周期两个选项,以及可供参考的过去一段时间内触发次数。

以超卖线为例,当资产价格达到超买线所形成的超卖区是指标的价格持续下跌到一定低点,卖方力量基本用尽,通常是适宜投资者建仓的标志信号。如果用户设定选择超卖线数值作为信号,则策略将在超卖线达到某一点后执行。

而 K 线周期代表的则是超卖线的时间跨度,方便用户从短线、中线、中长线等多种方式进行建仓信号的抓取。

因为这是系统根据技术指标和行情动态综合测算的,与用户个人的判断相比,抓住反弹行情的精准性更高。

本文来自投稿,不代表律动 BlockBeats 观点。

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

社区

社区 融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

活动

活动

0

0