DeFi潜在80亿美金的雷,现在只爆了1个亿

基金经理,这个在股票市场曾经被信任又被祛魅的角色,在 A 股火红的时期承载着无数散户的财富梦想。一开始,大家都在追捧名校毕业、履历光鲜的基金经理,认为基金是比直接炒股风险更小、更专业的存在。

然而,当市场下跌时,投资者们才意识到,所谓的「专业」并不能对抗系统性风险,更糟糕的是,他们拿着管理费和业绩提成,赚了是自己的本事,亏了却是投资者的钱。

如今,当「基金经理」这个角色以「Curator」(外部主理人)的新名字来到链上时,情况变得更加危险。

他们不需要通过任何资格考试,不需要接受任何监管机构的审查,甚至不需要披露自己的真实身份。

只需要在 DeFi 协议上创建一个「金库」,用高得离谱的年化收益率作为诱饵,就能吸引数亿美元的资金涌入。而这些钱去了哪里,被用来做什么,投资者一无所知。

9300 万美元灰飞烟灭

2025 年 11 月 3 日,当 Stream Finance 突然宣布暂停所有存提款时,一场席卷 DeFi 世界的风暴被推向了高潮。

隔天官方放出声明:一名外部基金管理人在 10 月 11 日的市场剧烈波动中爆仓,造成了约 9300 万美元的基金资产损失。Stream 的内部稳定币 xUSD 的价格应声暴跌,在短短几小时内从 1 美元崩溃至最低 0.43 美元。

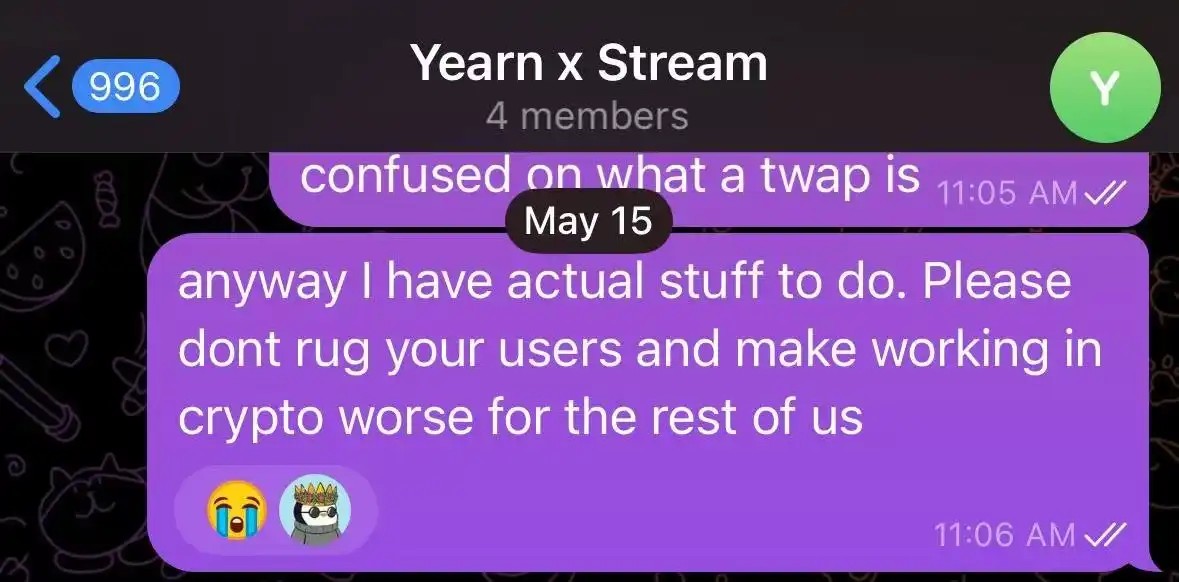

这场风暴并非毫无征兆。早在 172 天前,Yearn 的核心开发者 Schlag 就曾对 Stream 团队发出警告。在风暴眼中心,他更是直言不讳:

「只需要与他们进行一次对话,以及花 5 分钟浏览他们的 Debank,就能意识到这将会以糟糕的结局收场。」

曾经 Yearn Finance 和 Stream Finance 的对话

Stream Finance 本质上是一个收益聚合的 DeFi 协议,允许用户将资金存入由所谓 Curator 管理的金库以获取收益。协议声称会将资金分散投资到各种链上链下策略中赚取收益。

这次暴雷由两个主要原因导致: 一是外部 Curator 利用用户资金进行不透明的链下交易,其仓位在10月11日被清算。

二是链上分析师进一步发现,Stream Finance 还通过与 Elixir 协议的 deUSD 进行递归借贷,用少量真实资本撬动了数倍的杠杆。这种「左脚踩右脚上天」的模式,虽然不是亏损的直接原因,但也极大地放大了协议的系统性风险,并为后续的连锁崩盘埋下了伏笔。

这两个问题共同作用,导致了灾难性的连锁反应:1.6 亿美元用户资金被冻结,整个生态系统面临 2.85 亿美元的系统性风险,Euler 协议产生 1.37 亿美元坏账,而 Elixir 的 deUSD 有 65% 由 Stream 资产背书,6800 万美元悬于崩溃边缘。

那么,这个让资深开发者一眼看穿,却仍然吸引了超过 80 亿美元资金的「Curator」模式,究竟是什么?又是如何一步步将 DeFi 推向今天这场系统性危机?

DeFi 的致命变形

要理解这场危机的根源,我们必须回到 DeFi 的原点。

以 Aave、Compound 为代表的传统 DeFi 协议,其核心魅力在于「Code is law」(代码即法律)。每一笔存款、每一笔借贷都得遵循写在智能合约里的规则,公开透明,无法篡改。用户将资金存入公共资金池,借款人则需要提供超额的抵押品才能借出资金。

整个过程由算法驱动,没有人类经理干预,风险是系统性的、可计算的,比如智能合约漏洞或极端市场行情下的清算风险,但绝不是某个「基金经理」的人为风险。

然而,这个周期,以 Morpho、Euler 为代表的新一代 DeFi 协议,为了追求收益率,实行了一种新型的资金管理方式。它们认为 Aave 的公共资金池模式效率低下,大量资金被闲置,无法实现收益最大化。

于是,它们引入了 Curator 模式。用户不再将钱存入一个统一的池子,而是选择由 Curator 管理的一个个「金库」(Vaults)。用户将钱打进金库,Curator 则全权负责如何用这些钱去投资、去生息。

这种模式的扩张速度惊人。根据 DeFiLlama 数据,截至目前,仅 Morpho 和 Euler 两大协议的总锁仓价值就已超过 80 亿美元,其中 Morpho V1 达到 73 亿美元,Euler V2 也有 11 亿美元。

这意味着,有超过 80 亿美元的真金白银,正被交由数量众多、背景各异的 Curator 们管理。

这听起来很美好,专业的人做专业的事,用户可以轻松获得比 Aave 更高的收益。但撕开这层「链上理财」的外衣,其内核实际上与 P2P 十分相似。

P2P 曾今的核心风险在于,作为出资人的普通用户,无法判断另一端借款人的真实信用和还款能力,平台承诺的高息背后是深不可测的违约风险。

Curator 模式完美复刻了这一点,协议本身只是一个撮合平台,用户的钱看似投给了专业的 Curator,但实际上是投给了一个黑盒。

以 Morpho 为例,用户在其网站上可以看到各种由不同 Curator 设立的金库,每个金库都标榜着诱人的 APY(年化收益率)和简短的策略描述。

比如这张图上的「Gauntlet」和「Steakhouse」就是相应金库的 Curator

用户只需点击存入,就可以将自己的 USDC 等资产存入其中。但问题也恰恰在这里,除了那个模糊的策略描述和不断跳动的历史回报率,用户往往对金库的内部运作一无所知。

有关金库风险的核心信息,被隐藏在一个不起眼的「Risk」页面中。可即使用户有心点进了该页面,也只能看到金库的具体持仓。杠杆率、风险敞口等决定资产安全的核心信息则无处可寻。

该金库的主理人甚至没有提交风险披露

没有经验的用户很难判断金库底层生息资产的安全性

Morpho 的 CEO Paul Frambot 曾说:「Aave 是银行,而 Morpho 是银行的基础设施。」但这句话的潜台词是,他们只提供工具,而真正的「银行业务」,也就是风险管理和资金配置,则外包给了这些 Curator。

所谓的「去中心化」,仅限于存款和取款的那一瞬间,而最重要的风险管理环节,却完全在一个不知背景不受约束的「主理人」手中。

可谓是,「去中心化打钱,中心化地管钱」。

传统 DeFi 协议之所以相对安全,正是因为它们最大限度地排除了「人」的变量。而 DeFi 协议的 Curator 模式,却将「人」这个最大的、最不可预测的风险,重新请回了链上。当信任取代了代码,当透明变成了黑箱,维系 DeFi 安全的基石便已崩塌。

当「主理人」与协议合谋

Curator 模式只是打开了潘多拉的魔盒,而协议方与 Curator 之间心照不宣的利益合谋,则彻底释放了里面的魔鬼。

Curator 的盈利模式通常是收取管理费和业绩提成。这意味着,他们有极强的动机去追逐高风险、高回报的策略。反正本金是用户的,亏了无需负责,一旦赢了,自己却能收到利润分成的很大一部分。

这种「收益内化,风险外化」的激励机制,几乎是为道德风险量身定做。正如 DeFiance Capital 的创始人 Arthur 所批评的那样,这种模式下,Curator 们的心态是:「如果我搞砸了,那是你的钱。如果我做对了,那是我的钱。」

更可怕的是,协议方非但没有扮演好监管者的角色,反而成为了这场危险游戏的「帮凶」。为了在激烈的市场竞争中吸引 TVL(总锁仓价值),协议方需要用惊人的高 APY(年化收益率)来吸引用户。而这些高 APY,正是由那些采取激进策略的 Curator 创造的。

因此,协议方不仅对 Curator 的风险行为睁一只眼闭一只眼,甚至会主动联合或鼓励他们开设高利率金库,以此作为营销的噱头。

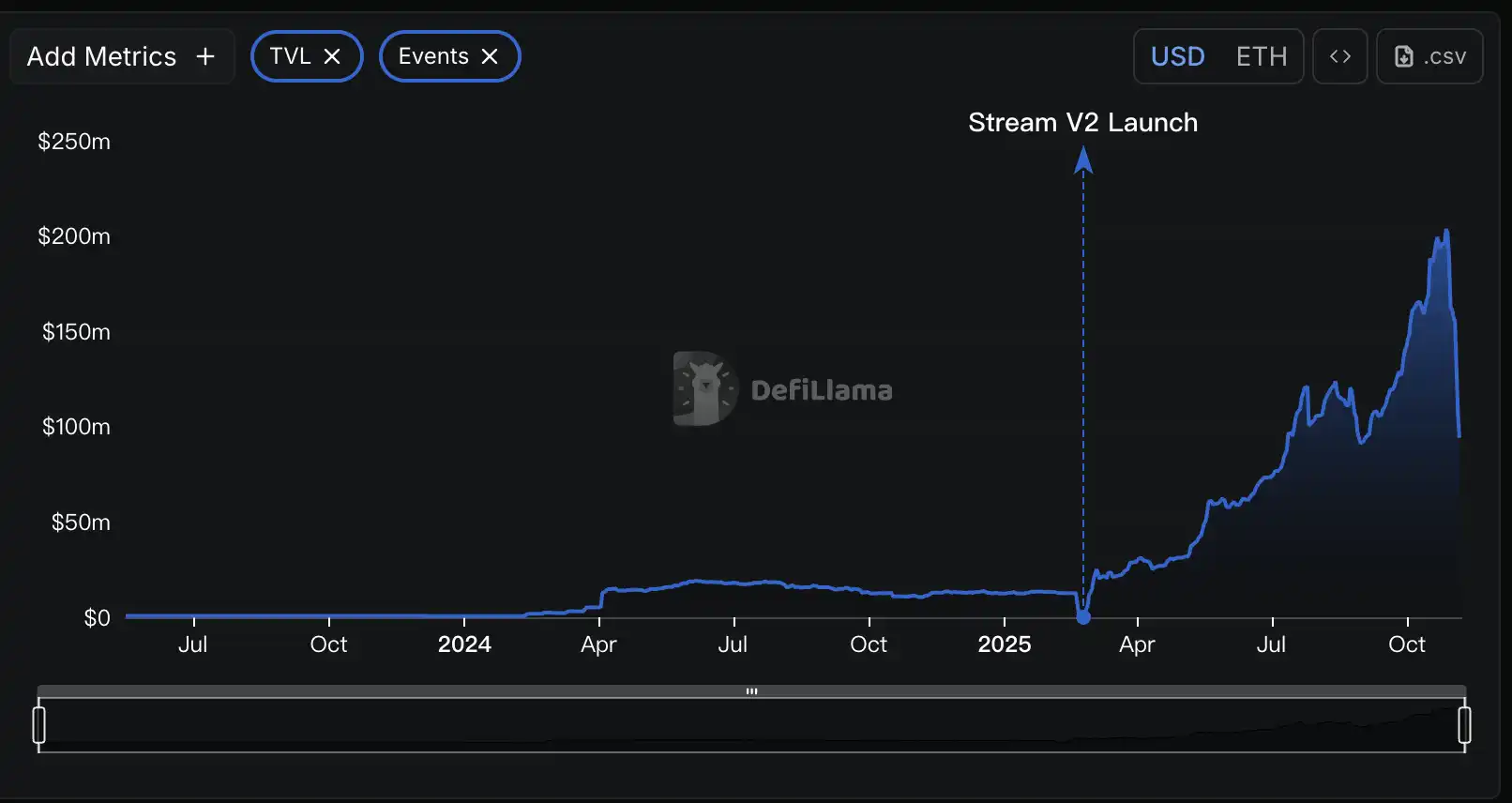

Stream Finance 正是这种不透明操作的典型。根据链上数据分析,Stream 声称拥有高达 5 亿美元的总锁仓价值(TVL),但根据 DeFillama 数据,Stream 的 TVL 在最高点仅有两亿。

这意味着,超过五分之三的用户资金,都流向了不为人知的链下策略,由一些神秘的专有交易员进行操作,彻底脱离了 DeFi 应有的透明度。

知名 Curator 组织 RE7 Labs 在 Stream Finance 爆雷后发布的声明,则将这种利益捆绑暴露无遗。

他们承认,在上线 Stream 的稳定币 xUSD 之前,就已经通过尽职调查识别出了其「中心化对手方风险」。然而,由于「显著的用户和网络需求」,他们还是决定上线该资产,并为其设立了独立的借贷池。也就是说,为了流量和热度,他们选择了与风险共舞。

当协议本身都成了高风险策略的鼓吹者和受益者时,所谓的风险审查就形同虚设。

用户看到的不再是真实的风险提示,而是一场精心策划的营销骗局。他们被引导着相信,那些动辄两位数、三位数的 APY 是 DeFi 的魔力,却不知道这背后是通往深渊的陷阱。

多米诺骨牌的倒塌

2025 年 10 月 11 日,加密货币市场经历了一场血洗。在短短 24 小时内,全网爆仓金额接近 200 亿美元,这场清算带来的流动性危机和深层亏空,正在从 DeFi 中浮现。

推特上的分析普遍认为,许多 DeFi 协议的 Curator 为了追求收益,倾向于链下采用一种高风险的玩法:「卖出波动率」(Selling Volatility)。

这种策略的本质就是赌市场平稳,只要市场风平浪静,他们就能持续收费赚钱,可一旦市场剧烈波动,就容易亏得血本无归。10 月 11 日的市场暴跌,就成了引爆这颗巨雷的导火索。

Stream Finance,正是这场灾难中倒下的第一张重要骨牌。尽管官方并未披露造成亏损的 Curator 具体采用的策略,但市场分析普遍指向了类似「卖出波动率」的高风险的衍生品交易。

然而,这仅仅是灾难的开始。由于 Stream Finance 的 xUSD、xBTC 等代币被广泛用作 DeFi 协议中的抵押品和资产,它的崩盘迅速引发了一场波及全行业的连锁反应。

根据 DeFi 研究机构 Yields and More 的初步分析,与 Stream 相关的直接债务敞口高达 2.85 亿美元,一张巨大的风险传染网络浮出水面:最大的受害者是 Elixir 协议,作为 Stream 的主要贷方之一,Elixir 向其出借了高达 6800 万美元的 USDC,这笔贷款占到了 Elixir 旗下稳定币 deUSD 总储备的 65%。

RE7 Labs,这个曾经的合作者,如今也成了受害者。它在多个借贷协议上的金库,因为接受了 xUSD 和 Elixir 相关资产作为抵押,而面临数百万美元的坏账风险。

更广泛的传染通过复杂的「重复抵押」路径展开,Stream 的代币被抵押在 Euler、Silo、Morpho 等主流借贷协议中,而这些协议又被其他协议层层嵌套。一个节点的崩溃,通过这张蜘蛛网般的金融网络,迅速传导至整个系统。

10 月 11 日的清算事件埋下的隐雷,远不止 Stream Finance 一家。正如 Yields and More 所警告的那样:「这个风险地图仍然不完整,我们预计会有更多受影响的流动性池和协议被爆出来。」

另一家协议 Stables Labs 及其稳定币 USDX,最近也出现了类似的情况,受到了社区的质疑。

类似于 Stream Finance 等协议的问题暴露了 这种新型 Ce-DeFi (中心化管理去中心化金融) 模式的致命缺陷:

当协议的透明度缺失,且权力过度集中于少数人之手时,用户的资金安全完全依赖于资金管理方的商业道德,而这在没有监管和规则约束的情况下,风险极高。

你,就是那个收益

从 Aave 的透明的链上银行,到 Stream Finance 的资管黑箱,DeFi 在短短几年内完成了一次致命的进化。

当「去中心化」的理想被异化为「去监管化」的狂欢,用「专业主理」的叙事掩盖了资金运作不透明的现实,我们得到的,不是更好的金融,而是一个更糟糕的银行业。

这场危机最深刻的教训在于,我们必须重新审视 DeFi 的核心价值:透明度,远比去中心化的标签本身更为重要。

一个不透明的去中心化系统,比一个受监管的中心化系统要危险得多。

因为它既没有中心化机构的信誉背书和法律约束,又没有去中心化系统应有的透明度和抗审查。

Bitwise 的首席投资官 Matt Hougan 曾对加密世界的所有投资者说过一句名言:「市场上根本不存在没有风险的两位数收益率。」

对于每一个被高 APY 吸引的投资者来说,下一次点击「存入」按钮前,都应该扪心自问一个问题:

你真的明白这笔投资的收益从哪里来吗?如果你不明白,那么你,就是那个收益。

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

传统DeFi协议如Aave或Compound的精髓在于“代码即法律”,其风险是系统性的、可计算的,例如合约漏洞或市场极端波动下的清算风险。所有规则透明地写在链上,排除了“人”这个最大的不确定因素。

而文中所述的Curator模式,表面上是追求资本效率的进化,实则是DeFi理想主义的致命变形。它将资金管理的核心权力从透明的智能合约重新交还给不透明的、匿名的个体主理人。这完美复刻了传统金融中“收益内化,风险外化”的道德风险:主理人用他人的本金冒险,盈利则抽取高额分成,亏损则由用户承担。协议方为了追逐总锁仓量(TVL)的增长,默许甚至鼓励这种高风险行为,成为了事实上的合谋者。

Stream Finance的崩盘精准地暴露了该模式的所有缺陷:极端杠杆、链下不透明操作、复杂的重复抵押以及脆弱的相互关联性。它并非孤立事件,而是一个系统性风险的引爆点。当一个核心节点的失败能通过错综复杂的金融网络迅速传导至整个系统时,所谓的“去中心化”已名存实亡,剩下的只是一个比传统金融更不透明、更不受约束的赌场。

这次事件最深刻的教训在于,它重新定义了DeFi安全的基石:透明度远比“去中心化”的标签更重要。一个不透明的去中心化系统兼具了两者的缺点——既缺乏中心化机构的信誉背书与法律约束,又丧失了去中心化系统应有的可验证性与制衡机制。

对于任何投资者而言,面对动辄两位数的年化收益率,必须时刻追问一个根本问题:这收益究竟从何而来?如果无法清晰地回答,那么自己就不是收益的获得者,而是收益的来源本身。真正的DeFi创新不应是绕过监管的黑箱,而是通过技术实现更高层次的透明与可信。

融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

活动

活动

0

0