华尔街的算盘:5亿美元买Ripple什么?

原文标题:《华尔街的算盘:5 亿美元买 Ripple 什么?》

原文作者:Seed.eth,比推 BitpushNews

2025 年 11 月,Ripple Labs 宣布获得 5 亿美元新一轮战略融资,公司估值跃升至 400 亿美元。这是这家加密金融公司六年来首次公开募资,也是自 2019 年 C 轮融资以来最大一笔资本注入。

更重要的是,这轮融资背后的资本派系非同一般:华尔街两大巨头 Fortress Investment Group 和 Citadel Securities 领投,联合 Pantera Capital、Galaxy Digital、Brevan Howard、Marshall Wace 等知名机构出手。

对听过 Ripple 的人而言,这可以算得上「翻盘」了——这还是那个曾因SEC诉讼深陷泥淖、甚至一度被视为「僵尸公司」的 Ripple 吗?

从「讲故事高手」到「合规重灾区」

Ripple 成立于 2012 年,是加密圈里资历最老的项目之一,核心技术是XRP Ledger,一种专为跨境支付设计的去中心化账本。Ripple 公司则依托于此开发支付与清算系统,代币 XRP 曾在 2017-2018 年间风靡全球,市值跻身前三,仅次于比特币与以太坊。

然而,随着币价大跌与合作「注水」的事实浮出水面,Ripple 的「银行级合作」叙事开始崩塌。

这期间,《福布斯》曾刊文,直指 Ripple 的核心商业模式可能是一个「拉高出货」骗局:Ripple 通过其持有的巨量 XRP 花钱买合作,制造繁荣假象,并利用模糊的表述规避监管,其最终目的并非真正推广技术,而是通过营销和炒作来推高其免费获得的代币的价值,以便公司内部人士最终套现获利。

2020 年 12 月,监管重锤落下。

美国证券交易委员会(SEC)以「未经注册销售证券」为由起诉 Ripple,指控其通过 XRP 非法融资超 13 亿美元。

这是加密行业最重要的一场监管大战。

诉讼引发的连锁反应是毁灭性的:Coinbase、Kraken 等主流交易所迅速下架 XRP;长期合作伙伴速汇金终止合作;XRP 价格在随后一个月内暴跌超 60%。Ripple 不仅业务受创,更被彻底打入「合规黑名单」。

战略转型

这场历时数年的拉锯战虽耗费了 Ripple 近 2 亿美元的法律费用,但也为其赢得了关键的喘息空间和部分法院的有利裁决,为战略转型争取了宝贵时间。

2024 年,它正式推出了锚定美元的稳定币 RLUSD,专注合规、面向金融机构支付与结算。不同于 USDT 和 USDC,RLUSD 不是做交易所间的「稳定币」,而是尝试进入传统信用卡和跨境清算系统。

2025 年,Ripple 宣布与 Mastercard、WebBank、Gemini 等达成合作,将 RLUSD 用于信用卡实时结算,成为全球首个进入卡网系统的链上稳定币。

这不仅为稳定币应用打开 B 端通道,也为 Ripple 与现实金融世界的接轨扫清道路。

为构建完整的链上金融能力,Ripple 在 2023-2025 年间展开了一系列精准并购:

· 收购 Metaco:获得了机构级数字资产托管技术,为服务大型金融机构打下基础。

· 并购 Rail:获得了稳定币发行与管理系统,加速了 RLUSD 的推出进程。

· 拿下 Hidden Road:补上了机构信用网络和跨境清算能力的最后一块拼图。

通过这些并购,Ripple 的系统能力已从单一的跨境支付,扩展为「稳定币发行+机构托管+跨链清算」的全栈式金融基础设施。

400 亿估值背后的真相

表面看来,Ripple 的转型路子是越走越宽。

但资本市场的老玩家们,看到的却是另一番图景。

要理解这笔融资的真正逻辑,必须看清 Ripple 的本质:一个巨大的「数字资产国库」。

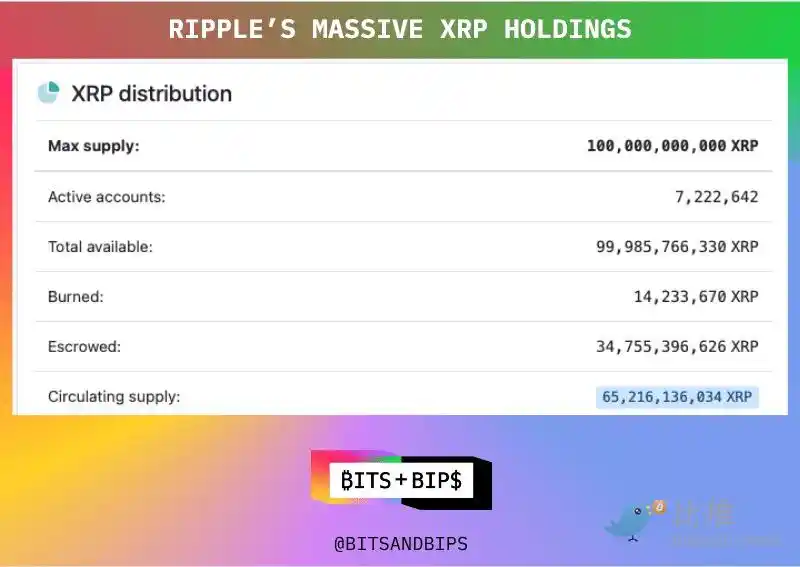

在 XRP 创世时,1000 亿枚代币中的 800 亿被交由 Ripple 托管。截至目前,公司仍持有 347.6 亿枚,按市价计算名义价值超过 800 亿美元——是其融资估值的两倍。

据多位风险投资家透露,5 亿美元的交易与购买 Ripple 持有的 XRP 密切相关,而且很可能以远低于现货价格的价格购入。

从投资视角看,投资者相当于以 0.5 倍的 mNAV(市值与净资产价值比率)买入了一项资产。即便对 XRP 持仓给予 50% 的流动性折扣,这批资产的价值仍与公司估值持平。

一位熟悉内情的人士对 Unchained 表示:「即使他们自己无法成功构建业务,也可以直接买下另一家公司。」

一位风险投资家表示:「这家公司除了持有 XRP 之外,没有任何价值。没人使用他们的技术,在网络/区块链上也无人问津。」

还有社区成员表示:「Ripple 的股权本身可能价值不高,肯定达不到 400 亿美元。」

一位参与方道出了真实逻辑:「支付赛道现在太热了,投资者需要在赛道上押注多匹马。」

Ripple 只是其中一匹——一匹或许技术平平,但粮草(XRP 储备)极其充足的马。

而对 ripple 来说,这是一举两得的事情:

· 稳固估值:将私募市场的 400 亿美元估值「官方化」,为早期投资者退出提供定价基准。

· 规避抛压:用融资现金进行收购,避免出售 XRP 对市场造成冲击。

Ripple 联创 Chris Larsen 的个人财富也跃升至约 150 亿美元。

从这个角度来看,Ripple 的故事变成了一个最古典的金融故事:关于资产、关于估值、关于流动性管理。

从 SEC 的被告席到华尔街的会议室,Ripple 走过的路,正是整个加密行业从理想主义走向现实主义的缩影。如果说过去的 Ripple 是「叙事经济学」的巅峰,那么今天的它,则展示了当潮水退去,项目方如何依靠最原始的资本实力完成「软着陆」。

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

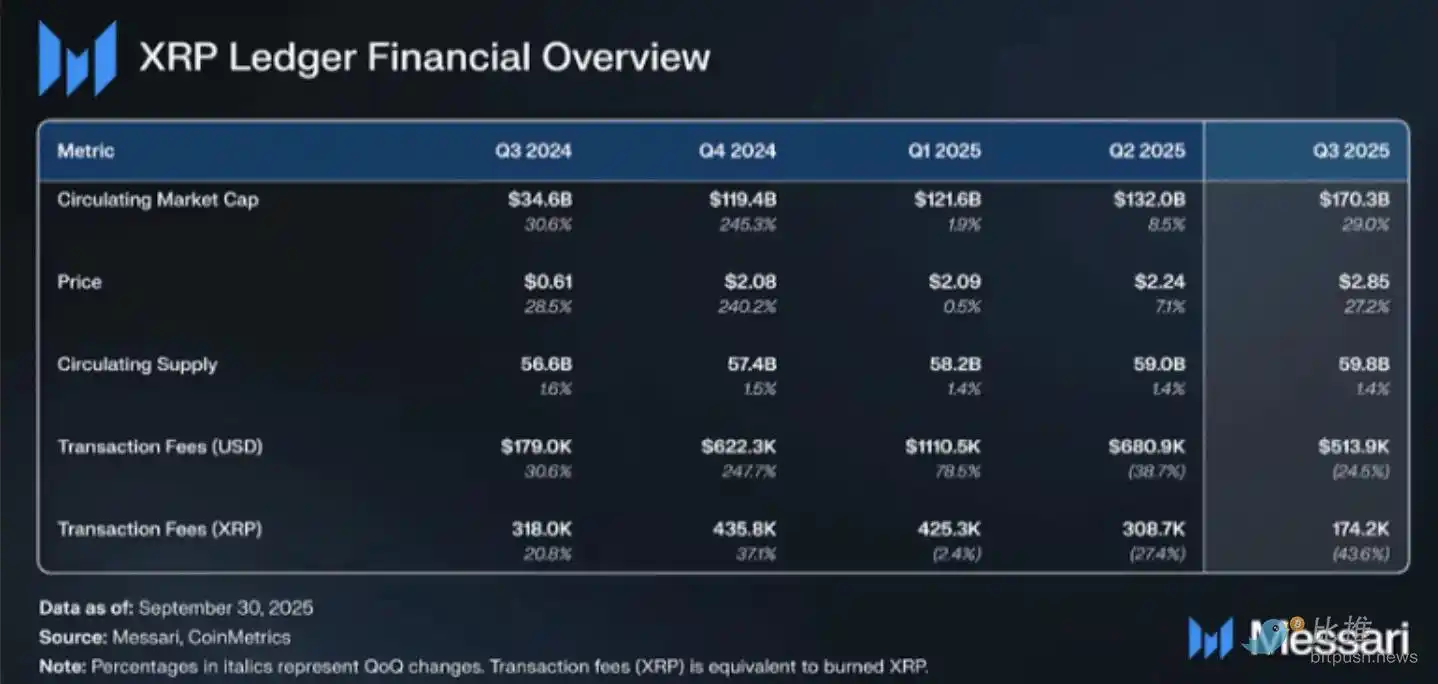

这种投资策略透露出华尔街对加密资产的传统估值思维:资产抵押和现金流生成能力优于技术叙事。Ripple通过收购Metaco、Rail和Hidden Road,构建了“稳定币发行+机构托管+跨链清算”的全栈能力,但其技术落地成效尚未得到市场验证。投资者真正看中的是其XRP储备的潜在变现能力,以及Ripple在支付赛道中可能占据的合规基础设施地位。

值得注意的是,Ripple通过股权融资而非直接出售XRP获得资金,既避免了抛压冲击市场,又将私募市场的400亿美元估值“官方化”,为早期投资者退出提供了定价基准。这本质上是一种古典的资本操作:用资产背书换取流动性,再通过并购扩张叙事,最终实现软着陆。

从行业视角看,Ripple的转型反映了加密项目从理想主义向现实主义的演进。当技术叙事难以支撑估值时,资产储备和合规能力成为生存关键。而华尔街的入场,也预示着加密行业正被逐步纳入传统金融的估值与博弈体系。

融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

活动

活动

0

0