Hyperliquid 为何赚得比Coinbase少?

原文标题:Hyperliquid at the Crossroads: Robinhood or Nasdaq Economics

原文作者:@shaundadevens

编译:Peggy,BlockBeats

编者按:当 Hyperliquid 的成交规模逼近传统交易所,真正值得关注的已不只是「量有多大」,而是它选择站在市场结构的哪一层。本文以传统金融中「券商 vs 交易所」的分工为参照,分析 Hyperliquid 为何主动采用低费率的市场层定位,以及 Builder Codes、HIP-3 如何在放大生态的同时,对平台抽成形成长期压力。

Hyperliquid 的路径,折射的是整个加密交易基础设施正在面对的核心问题:规模做大之后,利润究竟该如何分配。

以下为原文:

Hyperliquid 正在处理接近纳斯达克级别的永续合约成交量,但其盈利结构同样呈现出「纳斯达克级别」的特征。

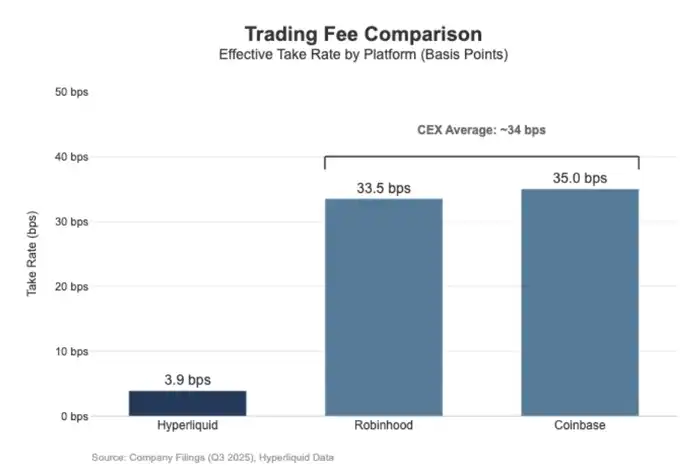

在过去 30 天里,Hyperliquid 清算了 2056 亿美元的永续合约名义成交额(按季度年化约 6170 亿美元),但仅产生了 8030 万美元的手续费收入,折算费率约为 3.9 个基点(bps)。

这意味着,Hyperliquid 的变现方式更接近于批发型执行场所(wholesale execution venue),而非面向散户的高费率交易平台。

作为对比,Coinbase 在 2025 年第三季度录得 2950 亿美元的交易量,却实现了 10.46 亿美元的交易收入,隐含的抽成费率约为 35.5 个基点。

Robinhood 在加密业务上的变现逻辑与此相近:其 800 亿美元的加密资产名义交易量带来了 2.68 亿美元的交易收入,隐含费率约 33.5 个基点;与此同时,Robinhood 在 2025 年第三季度的股票名义成交额则高达 6470 亿美元。

整体来看,Hyperliquid 在成交规模上已跻身顶级交易基础设施之列,但在费率与商业模式上,更像一个面向专业交易者的低抽成执行层,而非零售导向的平台。

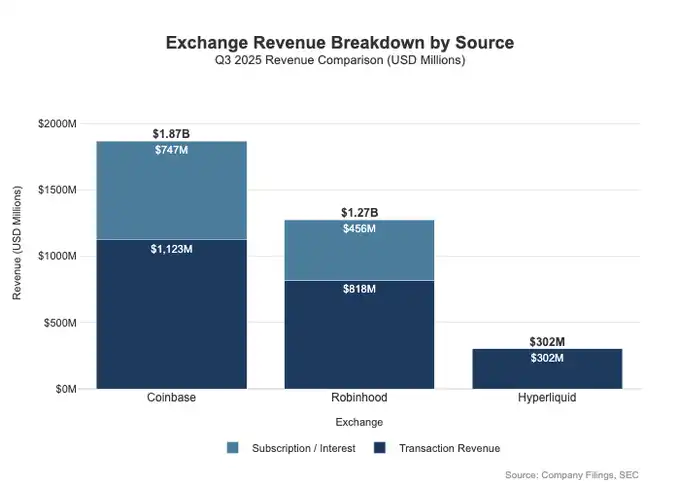

差距不仅体现在费率水平上,更体现在变现维度的广度。零售型平台往往能够在多个收入「界面」上同时获利。在 2025 年第三季度,Robinhood 共实现 7.30 亿美元的交易相关收入,此外还有 4.56 亿美元的净利息收入,以及 8800 万美元的其他收入(主要来自 Gold 订阅服务)。

相比之下,Hyperliquid 目前对交易手续费的依赖程度要高得多,而且这些手续费在协议层面被结构性地压缩在个位数基点区间。这意味着,Hyperliquid 的收入模型更集中、更单一,也更接近于低费率、高周转的基础设施型角色,而非通过多重产品线进行深度变现的零售平台。

这一本质上可以用定位差异来解释:Coinbase 和 Robinhood 是券商 / 分销型业务,依托资产负债表与订阅体系进行多层变现;而 Hyperliquid 更接近交易所层。在传统金融市场结构中,利润池天然被拆分在这两层之中。

券商(Broker-Dealer)vs 交易所(Exchange)模型

在传统金融(TradFi)里,最核心的分野是分销层(distribution)与市场层(the market)的区隔。

像 Robinhood、Coinbase 这样的零售平台,位于分销层,能够捕获高毛利的变现面;而像 Nasdaq 这样的交易所,位于市场层,其定价权在结构上受到限制,执行服务会被竞争压向接近商品化的经济模型。

券商 / 经纪商 = 分销能力 + 客户资产负债表

券商掌握的是客户关系。大多数用户并不会直接接入 Nasdaq,而是通过券商进入市场。券商负责开户、托管、保证金与风险管理、客户支持、税务文件等,然后再将订单路由到具体交易场所。

正是这种「关系所有权」,让券商可以在交易之外进行多重变现:

资金与资产余额:现金归集利差、保证金借贷、证券出借

产品打包:订阅服务、功能套餐、银行卡 / 投顾产品

路由经济学:券商控制订单流,可以在路由链条中嵌入支付或收入分成机制

这也是为什么券商往往能赚得比交易场所更多:利润池真正集中在「分销 + 余额」所在的位置。

交易所 = 撮合 + 规则 + 基础设施,抽成受限

交易所运营的是交易场所本身:撮合引擎、市场规则、确定性执行以及基础设施连接。其主要变现方式包括:

交易手续费(在高流动性产品中持续被压低)

返佣 / 流动性激励(往往为了争夺流动性,将名义费率的大部分返还给做市方)

行情数据、网络连接与机房共址

上市费与指数授权

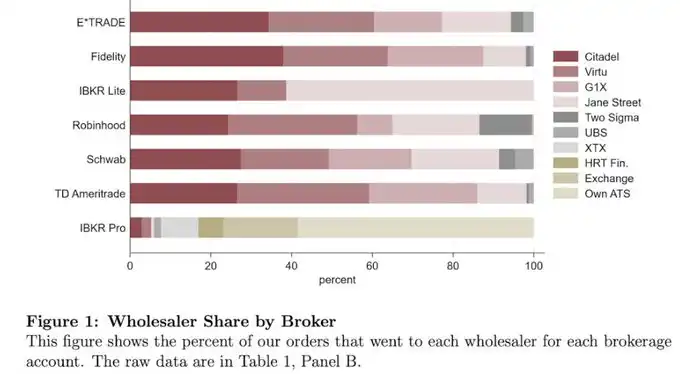

Robinhood 的订单路由机制清楚地展示了这一结构:用户关系由券商持有(Robinhood Securities),订单再被路由至第三方市场中心,路由过程中的经济利益在链条中分配。

真正的高毛利层在分销端,它控制获客、用户关系,以及围绕执行展开的一切变现面(如订单流付费、保证金、证券出借和订阅服务)。

纳斯达克本身处在低利润率(thin-margin)的那一层。它所提供的产品,本质上是高度商品化的执行能力与队列访问权,而其定价权在机制上被严格限制。

原因在于:为了争夺流动性,交易场所往往需要将名义上的手续费以做市返佣(maker rebate)的形式大量返还;监管层面对接入费(access fee)设有上限,限制了可收取的费用空间;同时,订单路由具有极高的弹性,资金和订单可以迅速在不同交易场所之间切换,使任何单一场所都难以提高价格。

在纳斯达克披露的财务数据中,这一点体现得非常直观:其在现金股票交易中实际捕获的净收益,通常只是每股千分之几美元的量级。这正是市场层交易所利润空间被结构性压缩的直接写照。

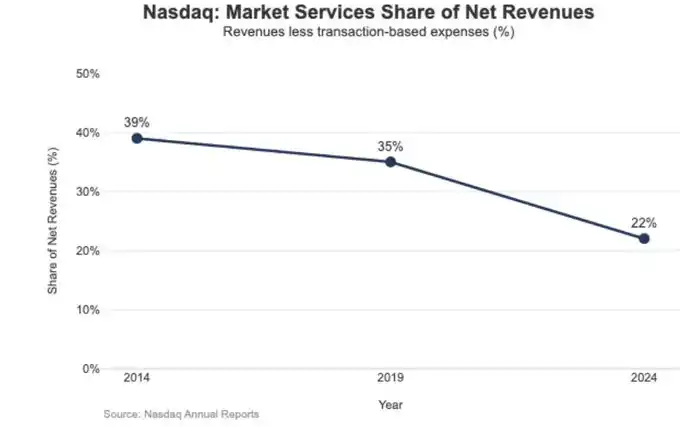

这种低利润率带来的战略后果,也清晰地反映在纳斯达克的收入结构变化上。

在 2024 年,纳斯达克的 Market Services(市场服务)收入为 10.20 亿美元,占总收入 46.49 亿美元的 22%;而这一比例在 2014 年曾高达 39.4%,在 2019 年也仍有 35%。

这一持续下滑的趋势,与纳斯达克主动从高度依赖市场波动、利润受限的执行型业务,转向更具经常性、可预测性的软件与数据业务高度一致。换言之,正是交易所层面结构性偏低的利润空间,推动纳斯达克逐步将增长重心,从「撮合与执行」迁移到「技术、数据与服务化产品」上。

Hyperliquid 作为「市场层」

Hyperliquid 约 4 个基点(bps)的有效抽成率,与其有意选择的市场层(market layer)定位高度一致。它正在构建的是一个链上的「纳斯达克式」交易基础设施:

以 HyperCore 为核心的高吞吐撮合、保证金与清算体系,采用 maker / taker 定价与做市返佣机制,目标是最大化执行质量与共享流动性,而非面向零售用户进行多层变现。

换言之,Hyperliquid 的设计重心不在订阅、余额或分销型收入,而在于提供商品化但极致高效的执行与结算能力——这正是市场层的典型特征,也是其低费率结构的必然结果。

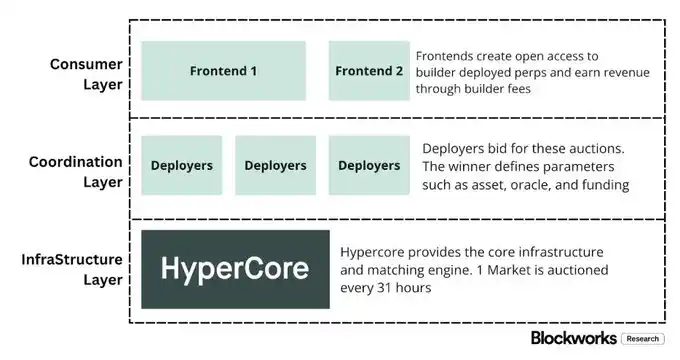

这体现在 两种大多数加密交易平台尚未真正落地、但在传统金融(TradFi)中非常典型的结构性拆分上:

一是无需许可的券商 / 分销层(Builder Codes)。

Builder Codes 允许第三方交易界面构建在核心交易场所之上,并自行收取经济收益。其中,Builder 手续费设有明确上限:永续合约最高 0.1%(10 个基点),现货最高 1%,且费用可以在单笔订单级别进行设置。

这一机制由此构建了一个分销层的竞争市场,而不是由单一官方应用垄断用户入口与变现权。

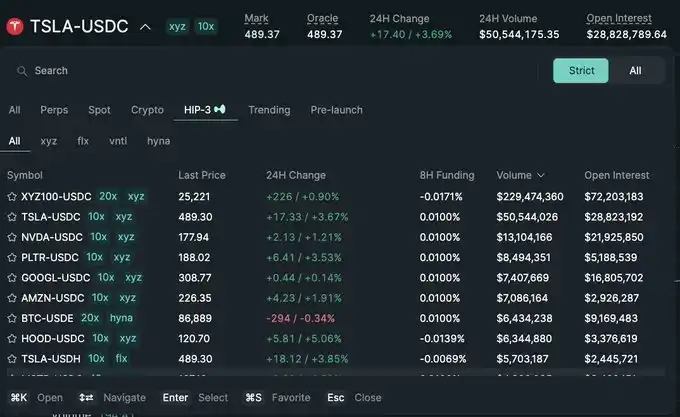

二是无需许可的上市 / 产品层(HIP-3)。

在传统金融中,交易所通常掌控上市审批与产品创建。HIP-3 将这一职能外部化:开发者可以部署继承 HyperCore 撮合引擎与 API 能力的永续合约,而具体市场的定义与运营由部署者自行负责。

在经济结构上,HIP-3 明确了交易场所与产品层之间的收入分成关系:现货与 HIP-3 永续合约的部署者,最多可保留其所部署资产交易手续费的 50%。

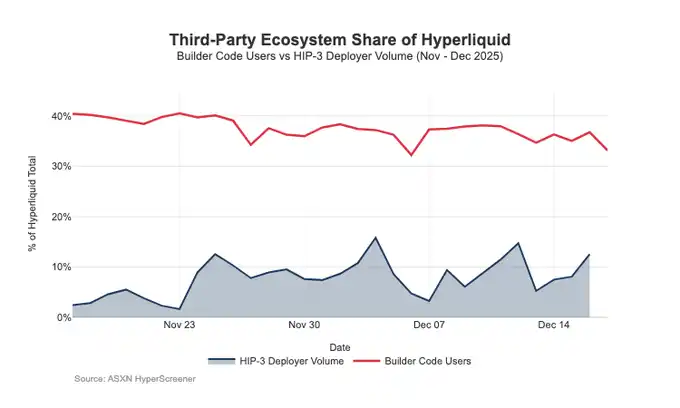

Builder Codes 已经在分销端体现出成效:截至 12 月中旬,大约 三分之一的用户并非通过原生界面交易,而是通过第三方前端完成交易。

问题在于,这种有利于分销扩张的结构,本身也会对交易场所层的抽成形成持续压力:

1、定价被压缩。

多个前端同时销售同一套底层流动性,竞争自然会向最低的综合交易成本收敛;而 Builder 手续费又可以在订单级别灵活调节,进一步将价格推向下限。

2、变现面的流失。

前端掌握开户、产品打包、订阅服务和完整的交易工作流,由此捕获券商层的高毛利空间;而 Hyperliquid 只能保留更薄的交易所层抽成。

3、战略性的路由风险。

一旦前端演化为真正的跨场所路由器,Hyperliquid 就可能被迫进入批发式执行的竞争,只能通过降费或提高返佣来防守订单流。

总体来看,Hyperliquid 正在有意识地选择低利润率的市场层定位(通过 HIP-3 与 Builder Codes),同时允许一个高利润率的券商层在其之上生长。

如果 Builder 前端持续扩张,它们将越来越多地决定面向用户的定价结构,掌握用户留存与变现界面,并获得路由层面的议价权,从结构上对 Hyperliquid 的抽成率形成长期压力。

防守分销权,并引入非交易所型利润池

最直接的风险是商品化。

如果第三方前端能够长期以更低价格压过原生界面,甚至最终实现跨场所路由,Hyperliquid 就会被推向批发执行型经济模型。

近期的一些设计调整显示,Hyperliquid 正试图在避免这一结局的同时,拓展新的收入来源。

分销防守:保持原生前端在经济上的竞争力

此前提出的一项质押折扣方案,允许 Builder 通过质押 HYPE 获得最高 40% 的手续费折扣,这实际上为第三方前端提供了一条结构性地比 Hyperliquid 原生界面更便宜的路径。对这一方案的回撤,等于取消了对外部分销「压价」的直接补贴。

与此同时,HIP-3 市场最初被定位为主要通过 Builder 分销、而不在主前端展示;但现在,这些市场已经开始在 Hyperliquid 的原生前端中、以严格上币标准进行展示。

这一信号非常明确:Hyperliquid 依然在 Builder 层保持无需许可,但不会以牺牲自身核心分销权为代价。

USDH:从交易变现转向「资金沉淀(float)」变现

USDH 的推出,旨在重新夺回原本会在体系外被攫取的稳定币储备收益。其公开结构为储备收益五五分成:50% 归 Hyperliquid,50% 用于 USDH 生态增长。

同时,对 USDH 相关市场提供的交易费折扣进一步强化了这一取向:Hyperliquid 愿意在单笔交易经济性上让利,换取一个规模更大、更具黏性的、与余额绑定的利润池。

从效果看,这等于为协议引入了一条类似年金的收入来源,其增长取决于货币基础规模,而不仅仅是名义成交量。

组合保证金(Portfolio Margin):引入类似主经纪商的融资经济学

组合保证金将现货与永续合约的保证金统一,使不同敞口可以相互抵消,并引入了原生的借贷循环。

Hyperliquid 将保留借款人所支付利息的 10%,这使协议的经济性越来越取决于杠杆使用率与利率水平,而不只是交易量。这更接近券商 / 主经纪商(prime)的收入模型,而非纯交易所逻辑。

Hyperliquid 走向「券商式」经济模型的路径

在吞吐量层面,Hyperliquid 已经达到一线交易场所规模;但在变现上,它仍像市场层:极高的名义成交量,配合个位数基点的有效抽成率。与 Coinbase、Robinhood 之间的差距是结构性的。

零售平台位于券商层,掌握用户关系与资金余额,能够同时变现多个利润池(融资、闲置现金、订阅);而纯交易场所出售的是执行服务,在流动性与路由竞争下,执行天然趋于商品化,净捕获被持续压缩。纳斯达克正是这一约束的 TradFi 参照。

Hyperliquid 早期明显向交易场所原型倾斜。通过拆分分销层(Builder Codes)与产品创建层(HIP-3),它加速了生态扩张与市场覆盖;代价是,这套架构也可能把经济性向外推:一旦第三方前端决定综合价格、并能跨场所路由,Hyperliquid 就有被压成薄利批发执行轨道的风险。

不过,近期动作显示出一次有意识的转向:在不放弃统一执行与清算优势的前提下,防守分销权,并将收入来源拓展到「按余额计」的利润池。

具体而言:协议不再愿意补贴外部前端在结构上比原生 UI 更便宜;HIP-3 更加原生化展示;并引入资产负债表式的收益来源。

USDH 将储备收益拉回生态(五五分成,并对 USDH 市场给出费率折扣);组合保证金则通过对借款利息的 10% 抽成引入融资经济学。

总体看,Hyperliquid 正在收敛到一种混合模型:以执行轨道为底座,在其上叠加分销防守与余额驱动的利润池。这降低了被困在低基点、批发型交易场所的风险,同时在不牺牲统一执行与清算优势的情况下,向券商式收入结构靠拢。

展望 2026 年,悬而未决的问题是:Hyperliquid 能否在不破坏其「外包友好」模型的前提下,进一步走向券商式经济。USDH 是最清晰的试金石:在约 1 亿美元供应量水平下,当协议不掌控分销时,外包发行的扩张显得偏慢。

显而易见的替代路径,本可以是 UI 级默认——例如将约 40 亿美元的 USDC 存量自动转换为原生稳定币(类似 Binance 对 BUSD 的自动转换)。

如果 Hyperliquid 想要真正获取券商层利润池,它或许也需要券商式行为:更强的控制力、更紧密的原生产品整合,以及与生态团队在分销与余额竞争上的更清晰边界。

[原文链接]

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

这种差异的核心在于传统金融中“分销层”与“执行层”的利润分配逻辑。分销层(如 Robinhood、Coinbase)因直接面对用户,能捕获开户、余额利差、订阅和高费率交易带来的收入;而执行层(如纳斯达克)则因流动性竞争和做市返佣机制,实际净手续费率被极大压低。Hyperliquid 目前的有效费率仅约 3.9 个基点,远低于 Coinbase 的 35.5 个基点,正反映出其作为底层交易场所的经济特征。

Hyperliquid 通过 Builder Codes 和 HIP-3 等机制,有意将分销权和产品创建权外部化,以加速生态扩张。但这一策略也带来长期挑战:第三方前端可能通过竞争压低收入抽成,甚至演化为跨场所路由节点,进一步将 Hyperliquid 推向薄利的批发执行轨道。近期协议在 USDH 稳定币、组合保证金等功能上的尝试,表明其正试图引入余额型利润池和融资收入,从而向券商的多元收入结构靠拢。

因此,Hyperliquid 赚得比 Coinbase 少并非性能或规模不足,而是其有意选择了一条更加基础设施化、低费率的路径。真正的考验在于,它能否在保持开放生态的同时,有效防御分销权流失,并成功拓展非交易依赖型收入来源,从而实现从纯执行层到混合型平台的跃迁。

融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

活动

活动

0

0