glassnode鏈上週報(第六週):比特幣觸底了嗎?

原文來源:glassnode

原文作者:Ding HAN

隨着比特幣價格從幾個月的低點反彈,我們調查了可能的驅動機制,並評估了在 3 萬-4 萬美元範圍內提供的支持的質量。

在經歷了三個月的持續下跌趨勢後,比特幣市場迎來了一波上漲行情,價格穩定在 4 萬美元的心理價位之上。然而,在衆多的宏觀和市場阻力的大環境下,目前是否是底部,或者只是一個較長時間範圍內熊市的局部底部。

在本週報中,我們將評估建立近期價格低點的基本支撐位,以及推動市場上漲的各種機制。價格已經從一些基本面水平上反彈,這些基本面水平在歷史上標誌着被低估或 "公平價值 "的價格。我們還討論了上一週報中討論的空頭擠壓是否已經上演,以及短期持有者對市場上漲的賣出模式。

我們還對最近與 2016 年 Bitfinex 黑客事件相關的 9.64 萬枚比特幣的賣出進行了一些評論,以及介紹瞭如何在各種鏈上指標中檢測到這一事件。

基本面支持

整個 2021 年和 2022 年已經證明,3 萬至 4 萬美元的價格區間是比特幣牛市的一個堅固的支撐水平。在 2021 年,這個區間在 5-7 月 50% 以上的下跌後得到了防禦,在 9 月的修正中提供了支持,並在今年 1-2 月再次爲幣價提供了支持。

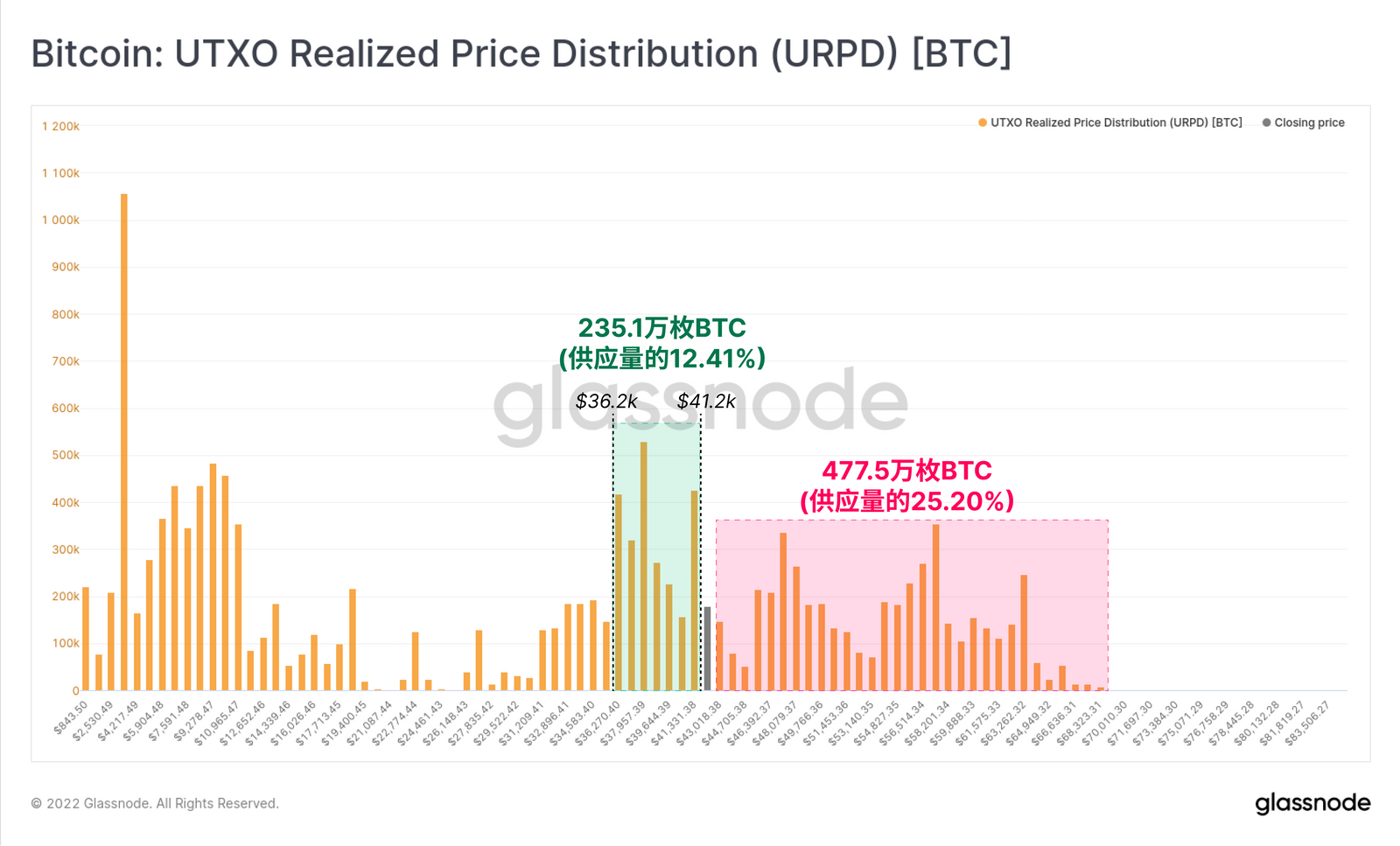

URPD 指標顯示了當前比特幣 UTXO 集的賣出價格的分佈。在指標中我們可以發現,235.1 萬枚 BTC(佔供應量的 12.41%)最後的交易價格在 3.62 萬美元至 4.12 萬美元之間。即使這些比特幣重新在較低的變現價值賣出,市場仍然是頭重腳輕,超過 25% 的流通供應量最後以較高的價格完成了交易。

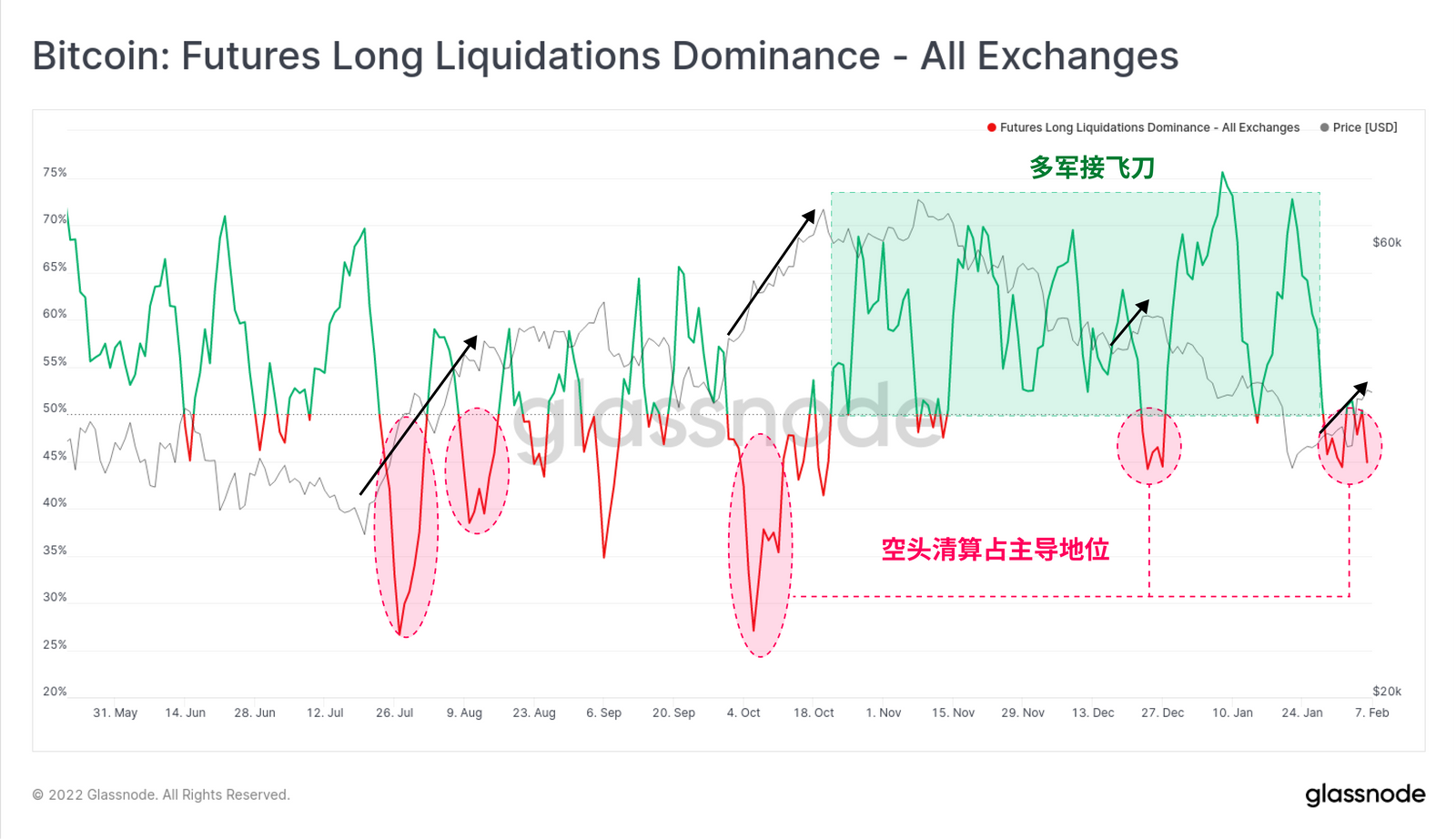

隨着市場的走高,推動它的一個機制可能是對後期進入的空頭的軋空,我們已在上週的版本中做過討論。多頭清算佔比圖表顯示,本週空頭一直處於不利狀態,對空頭清算趨勢略微佔據上風。

然而,這一指標的幅度仍然相當乏力,表明價格上漲不太可能主要由軋空驅動。

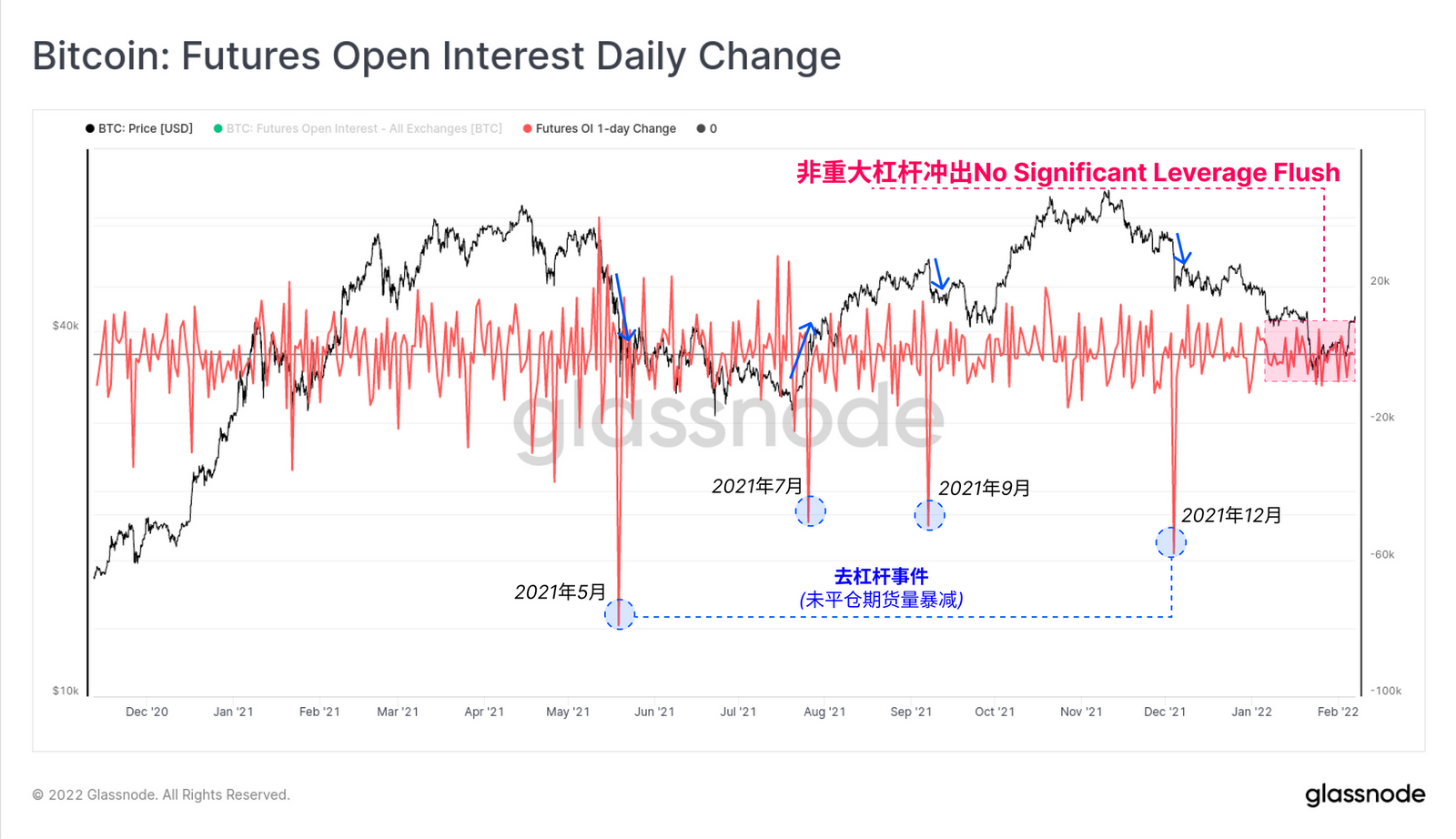

在很大程度上,期貨未平倉合約的 1 日變化證實了這個猜測,我們還沒有發現去槓桿化事件的典型特徵,即大量未平倉合約被強制平倉。然而,期貨未平倉合約仍然佔比特幣市值的 1.91% 左右(約 150 億美元),位於高位。

這可能表明扎空的概率比最初估計的要低,或者說,如果市場繼續走高,達到空頭止損/清算水平的集羣,這種事件仍有可能發生。

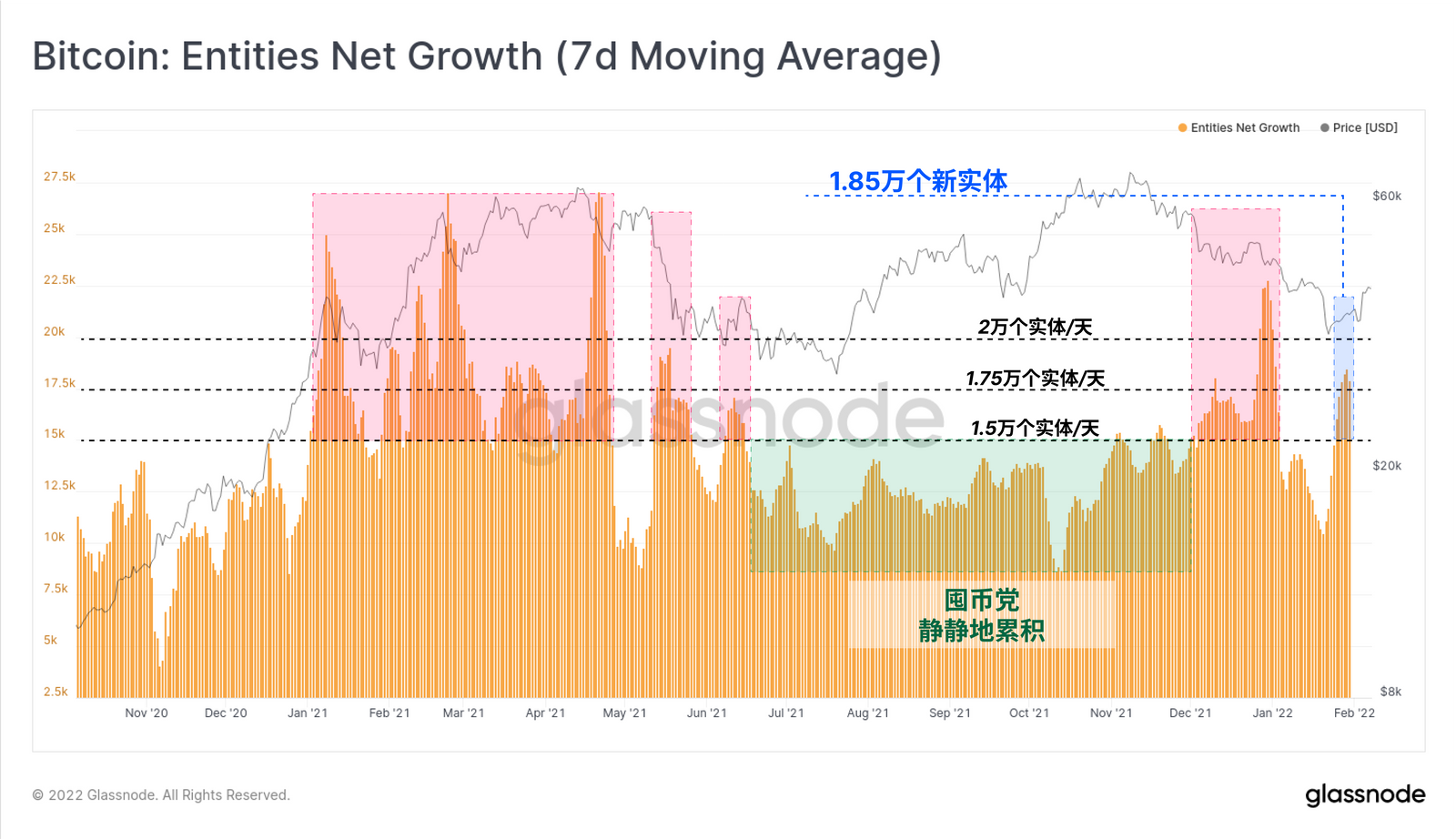

展望現貨/鏈上市場,我們可以看到,本週比特幣網絡出現了大量的新增淨實體,推高到每天淨增長 1.85 萬個實體。在 2021 年,淨實體的大量出現發生在波動時期,如第一季度至第二季度的牛市修正,以及 5 月 50% 以上的拋售期間。

2021 年 6 月至 12 月是一個安靜的積累期,每天有 12.5 萬個淨實體進入網絡。因此,最近在 1 月和 2 月的高峯可能表明,在交易下降到更有吸引力的進入價格後,暫時過渡到由囤幣黨主導的積累,或者至少對比特幣重新產生興趣。

短期動能向上

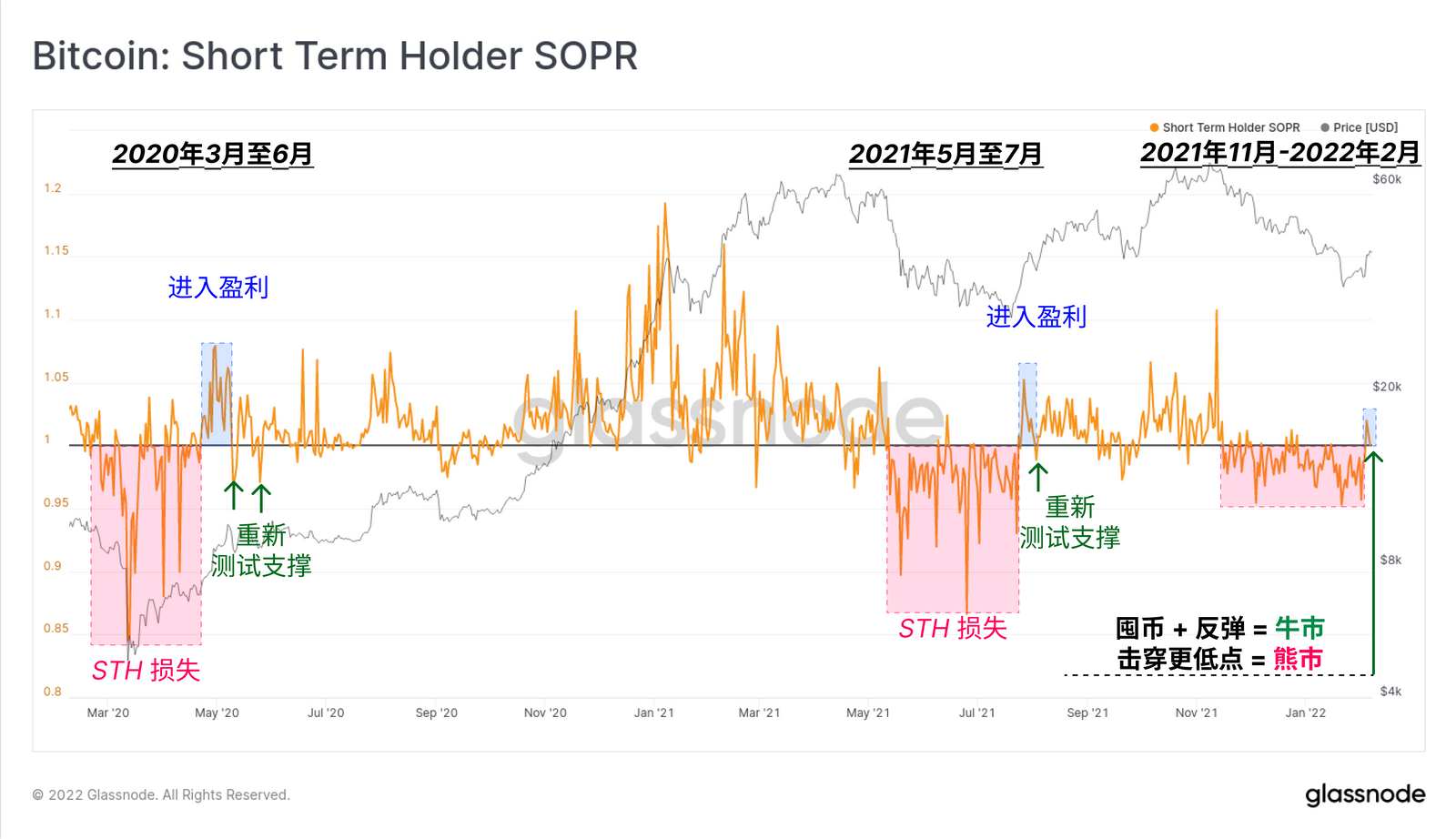

自 11 月下旬以來,短期持有者(STH)首次迎來了盈利的一天,STH-SOPR 突破了 1.0。這表明,本週已賣出的比特幣,以及幣齡小於 155 天的比特幣,總體上實現了盈利。在此之前的兩個多月裏,在幣價頂部買入的 STHs 在較低的價格上拋售了他們的比特幣,他們每天都實現了損失。

自 2020 年 3 月以來,我們可以在兩個實例中看到類似的 STH-SOPR 模式。在長期的損失之後,市場成功突破了看漲的上升趨勢,STH-SOPR 指標重新測試了 1.0。如果 STH-SOPR 指標再次破高,表明重新獲得盈利,需求開始流入並買走比特幣。相反,如果回到 1.0 以下,將是一個看跌的指標,並表明沒有足夠的需求來支持 STH 的賣壓。

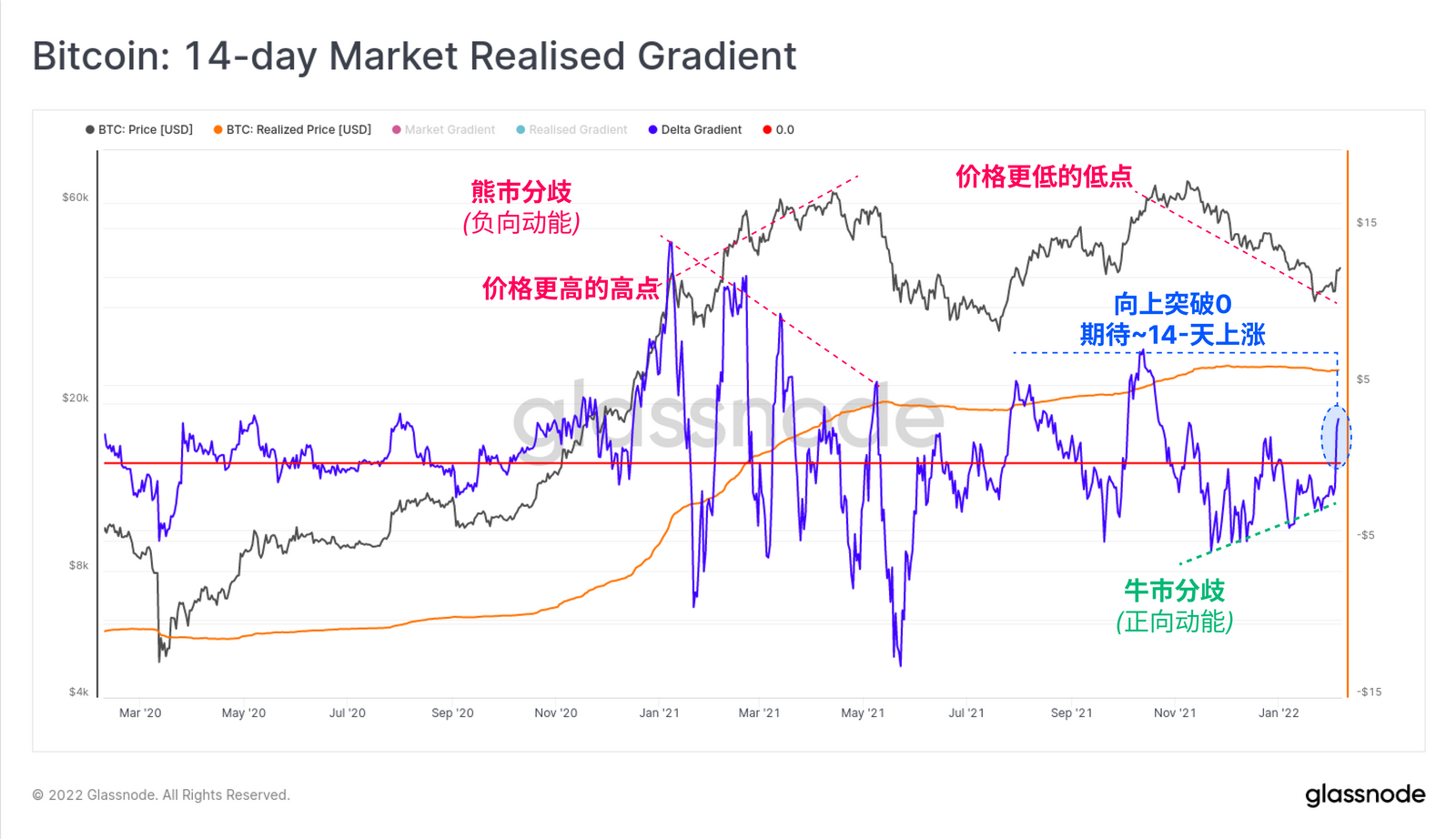

我們還發現,在 14 天的市場實現梯度(MRG)震盪指標上,出現了相當引人注目的看漲分歧。這個指標模擬了市場定價相對於自然資本流入的動力程度,在實現上限中得到體現。一般解釋如下:

• 連續的高/低峯分別表示上升/下降的勢頭。

• 高於/低於 0 的突破錶明新的上升/下降趨勢正在發揮作用,預計波動時間約爲 14 天。

2021 年 3 月至 4 月的市場頂部顯示出熊市背離(市場動能下降,價格高漲),而目前的時期則反映出牛市背離的情況。隨着幣價每次達到新低,下行的勢頭在減弱,14 天的 MRG 指標現在已經突破了 0。28 天 MRG 指標實際上顯示了類似的市場結構,爲至少一個局部市場低點的論點提供了論據,即匯合和幅度。

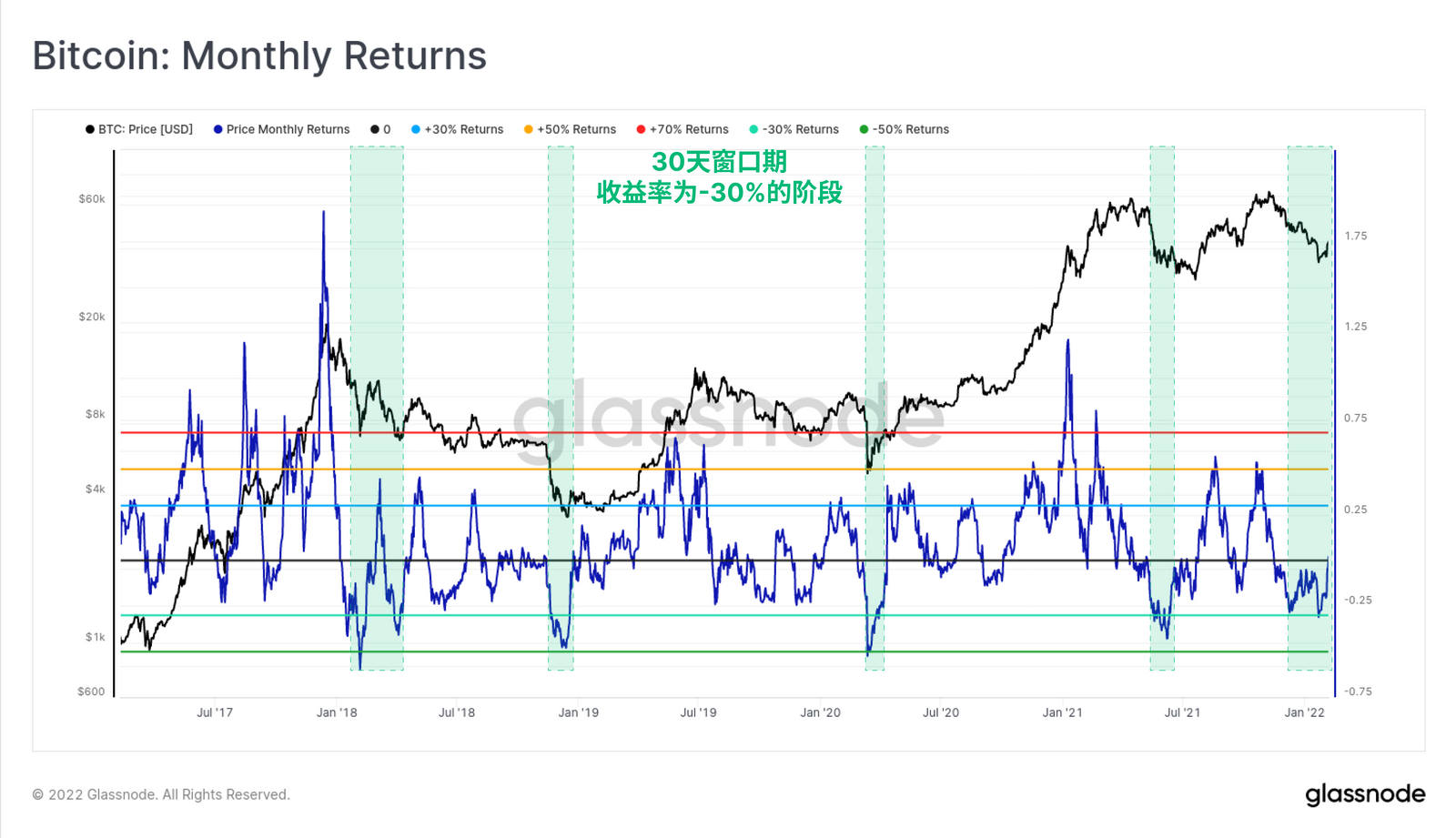

這一上升趨勢是在相當持續的三個月的下降趨勢之後發生的,這將比特幣的月度回報率曲線推到了負值區域。下圖顯示了 30 天內的比特幣回報率(%),歷史上-30% 的負回報率是超賣條件的標誌。在過去 5 年中,月度回報率如此慘淡只出現過 5 次。

· 2018 年 1-4 月的修正,開始了熊市。

· 2018 年 11 月的熊市投降事件。

· 2020 年 3 月,新冠疫情,全球經濟封鎖,市場廣泛拋售。

· 2021 年 5 月的拋售和去槓桿化事件。

· 2022 年年初至今的慘淡表現。

對比特幣公平價值的估計

多年來,人們創立了多種方法和模型來對比特幣進行估值,任何一種方法或模型都應是衆多指標和指數的彙總。

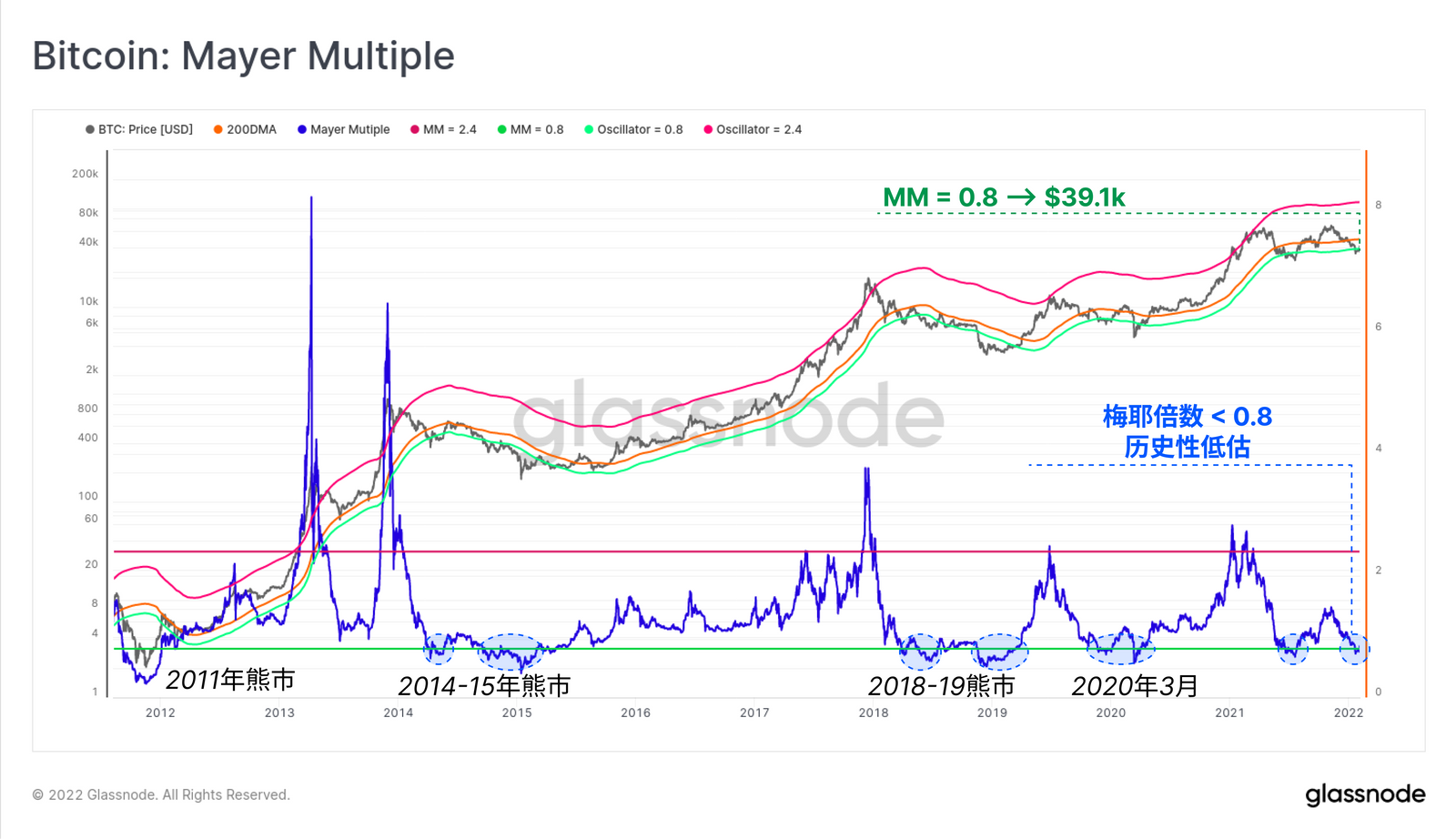

其中一個最簡單,但仍然非常強大的工具是梅耶倍數,爲價格和 200 天移動平均線之間的比率。在技術分析中,交易員普遍採用 200 天移動平均作爲長期的牛/熊指標,因此,低於此指標的陡峭偏差可以表明相對於長期平均值的低估程度。本週梅耶倍數低於 0.8,代表相對於 200 天移動平均的 20% 以上的折扣。梅耶倍數爲 0.8 時所對應的價格是 3.91 萬美元,現在市場已經恢復(計算爲 0.8 x 200 天移動平均)。

與月度回報率指標類似,以前梅耶倍數低於 0.8 的情況通常與熊市中的嚴重下跌相關,特別是在整個市場的投降事件中(例如,2015 年 1 月,2018 年 11 月和 2020 年 3 月)。

另一個反映 "公允價值 "的指標是 "實現與活力比率"(RTLR),有人提議利用此指標來估計由囤幣黨羣體定價的比特幣的 "公允價值"。在比特幣嚴重休眠期間,活力下降,因此,當活力被置於分母中時,變現價格被放大(反之亦然)。

這個指標在 2020 年底主要的牛市衝動之前提供了支持,並在 2021 年 6 月和 7 月再次提供支持。上週市場交易低於這一水平,但此後收復了 RTLR 水平 39,958 美元,這與支撐水平合理一致,此時梅耶倍數爲 0.8。

關於 2016 年 Bitfinex 黑客錢包

本週,一些鏈上指標檢測到與2016 Bitfinex 黑客的錢包相關的 94,643 枚比特幣的非常大的賣出,其市值爲 36.7 億美元。考慮到在幣量、美元價值、實現的利潤和破壞的壽命方面的巨大規模,這成爲評估鏈上異常事件如何影響指標解釋的一個有趣案例。

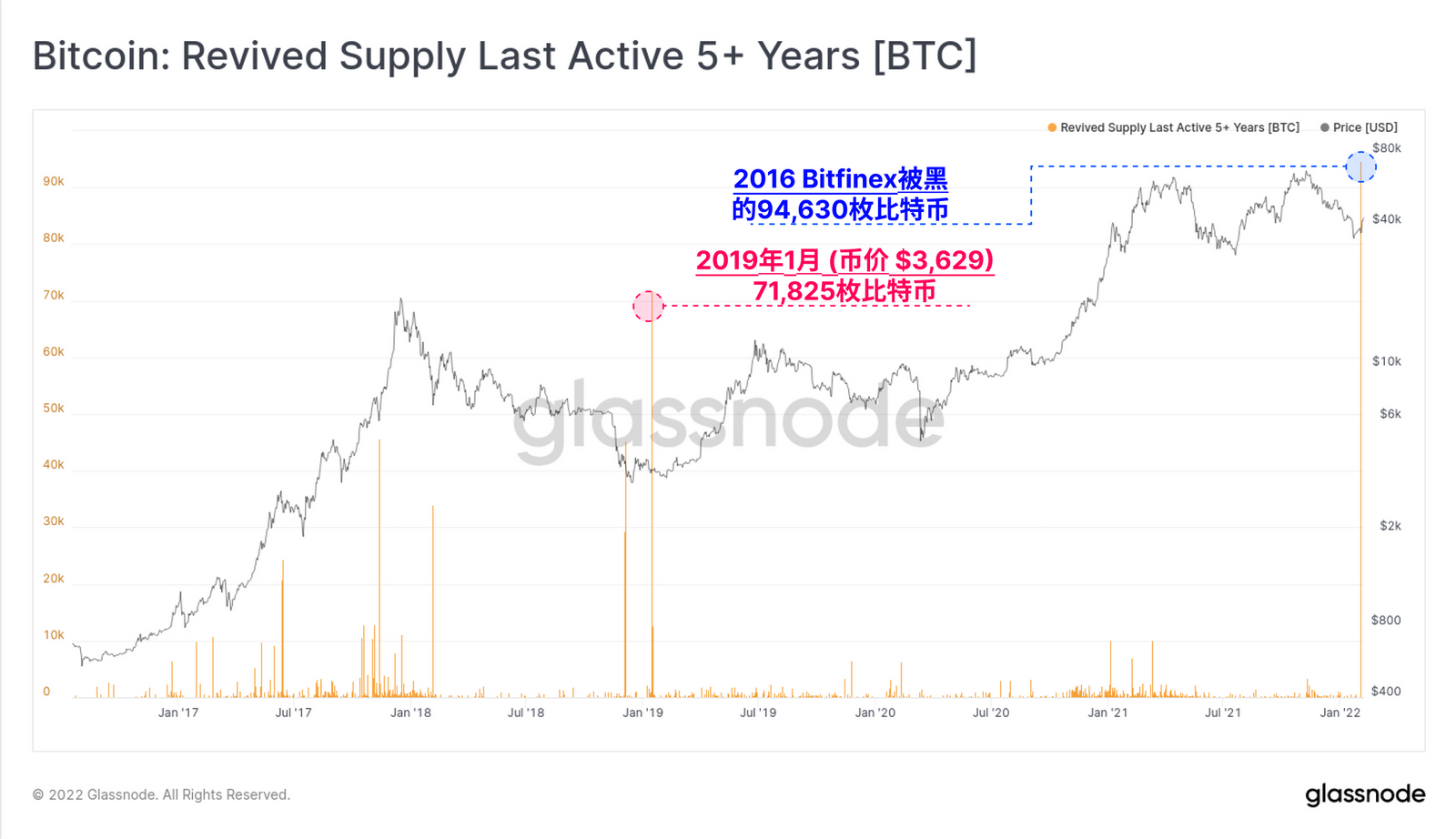

我們可以看到,在幣齡大於 5 年的復甦供應中,此次賣出是歷史上幣齡在 5 年以上的最大一筆賣出,超越了 2019 年 1 月的 71825 枚,彼時的價格是 3629 美元。

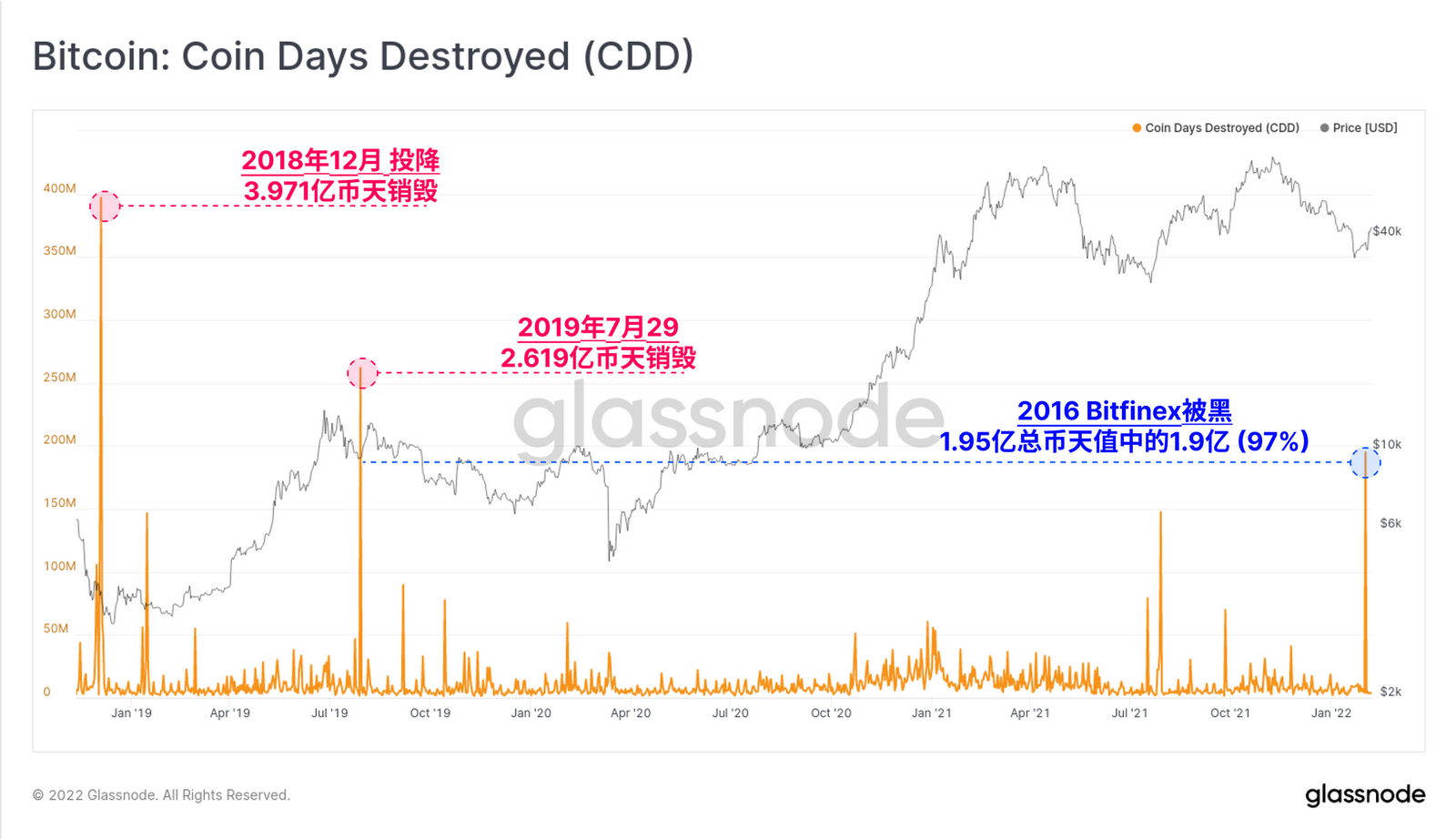

銷燬的比特幣日也飆升至多年來的高點,總共銷燬了 1.95 億個幣天,其中 1.9 億個(97%)與 Bitfinex 錢包有關。

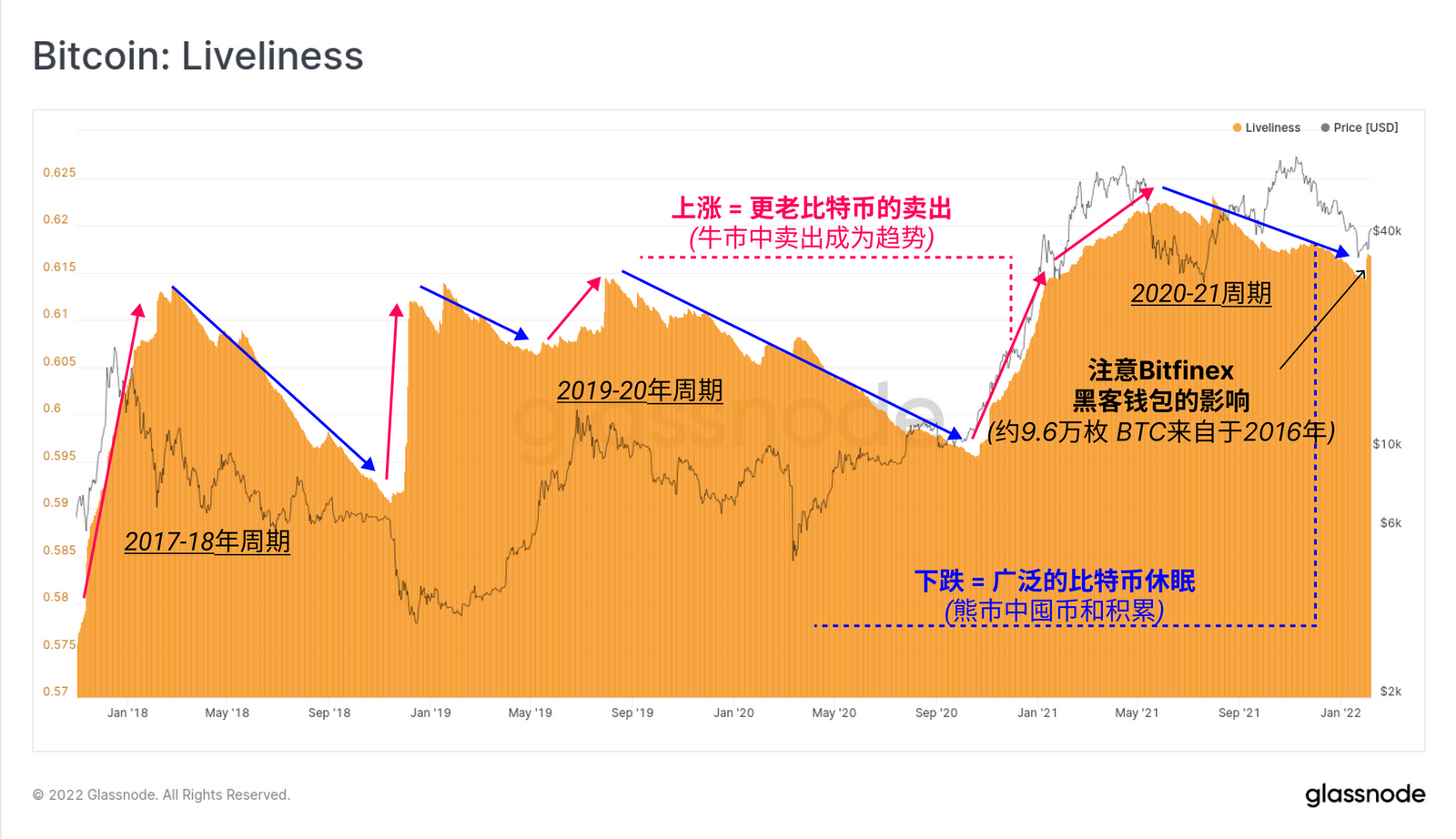

如上所述,一個不斷下降的活力指標表明,在整個比特幣供應中,有更多的比特幣處於休眠狀態,並積累了壽命(幣天),相比之下,那些正在被賣出的比特幣,破壞了幣天。這是典型的囤幣黨積累時期,通常是熊市的代名詞。

活力處於既定的下降趨勢中,但本週因 Bitfinex 賣出而出現的垂直增長是個明顯的例外,這使這個宏觀規模指標在當天提升了 0.38%。

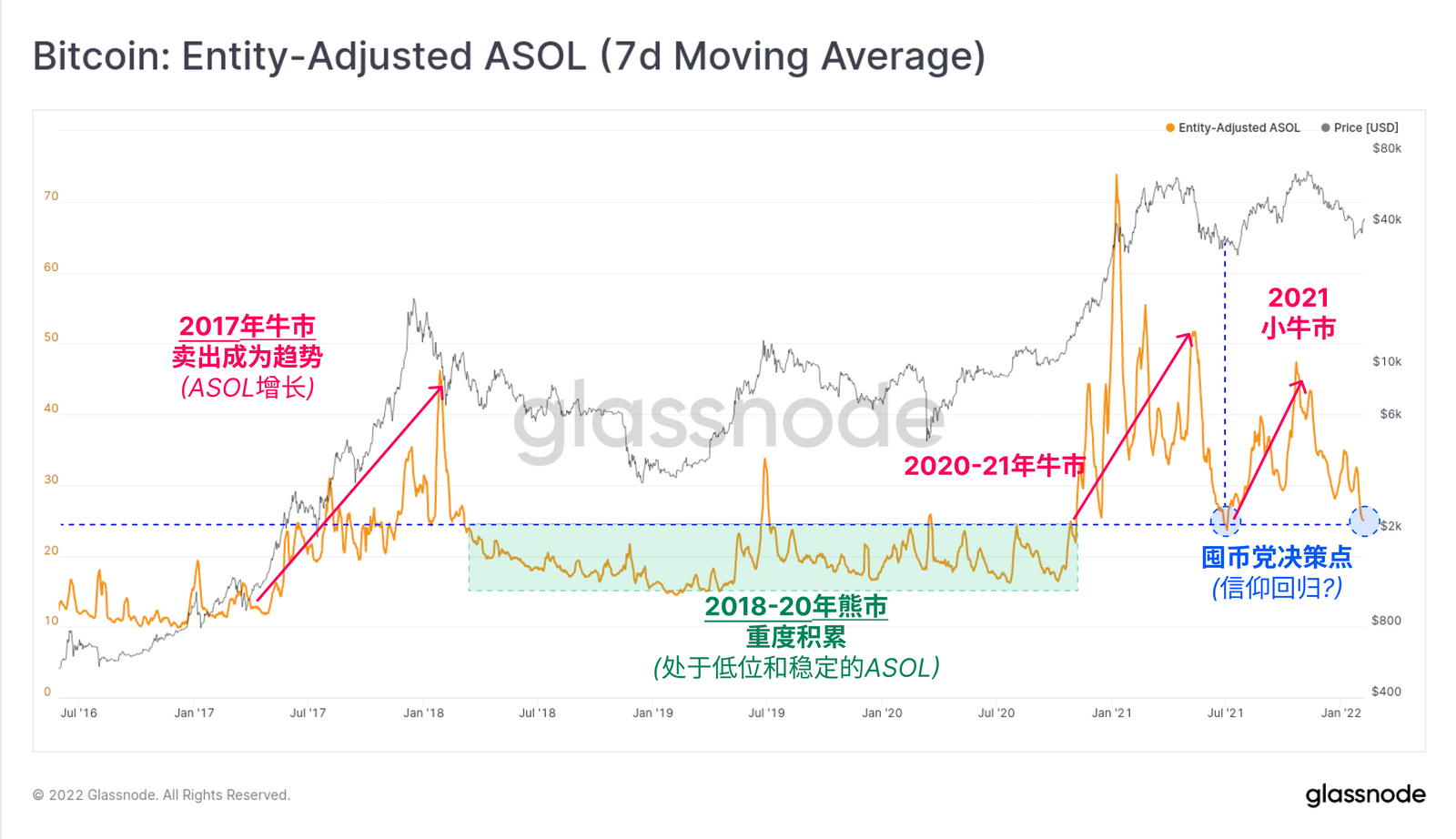

有一個幣齡指標可以用來剔除像這樣的異常情況,即少數賣出量非常大/老幣的錢包,這個指標就是 ASOL。平均花費輸出壽命指標衡量的是每個 UTXO 基礎上被賣出的比特幣的平均壽命,完全忽略了比特幣的數量(例如由幣天銷燬和沉睡度衡量)。

ASOL 沒有對 Bitfinex 錢包做出有意義的反應,實際上,該值已經跌落到 2021 年 6 月最後一次訪問的低點。ASOL 的上升趨勢是典型的,舊幣的廣泛賣出通常發生在牛市。相比之下,像現在這樣的下降趨勢表明囤幣是首選行爲,這與活躍度的宏觀規模下降趨勢一致。

摘要

隨着比特幣價格從幾個月的低點反彈,我們調查了潛在的驅動機制,並評估了投資者在 3 萬-4 萬美元範圍內提供的支撐。上週設定的 3.35 萬美元的市場低點與一系列指標的歷史低估有關,包括梅耶倍數、RTLR 和月度回報概況。

市場的供應分佈仍然是頭重腳輕,25% 的比特幣處於未實現損失狀態。然而,這種反彈背後有合理程度的動力,STHs 恢復了盈利能力,短期 MRG 振盪器指標翻轉爲正值。展望未來,關鍵是長期持有者和舊幣是否會退出流動性,以及反彈是否能得到新需求的支撐,而自 5 月拋售以來普遍缺乏新需求。

原文鏈接

歡迎加入律動 BlockBeats 官方社群:

Telegram 訂閱群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方帳號:https://twitter.com/BlockBeatsAsia

社區

社區 融資信息

融資信息

專題

專題

鏈上生態

鏈上生態

詞條

詞條

播客

播客

活動

活動

OPRR

OPRR