SEC釋放關鍵訊號:Solana ETF再次提上日程?

原文標題:《現貨 ETF 最快 7 月落地,Solana 能否複製 BTC 式飆漲? 》

原文作者:Ethan,Odaily 星球日報

6 月 11 日,美國證券交易委員會(SEC)向擬發行 Solana 現貨 ETF 的多家機構發出通知,要求其在 7 天內重新提交修訂版 S-1 文件,「修正」條款與修正條款與修正條款」的「實體修正條款重新提交修正條款」。這項舉動被市場視為監管層態度轉變的明確訊號,也迅速點燃多頭情緒,SOL 價格隨即上揚,短線衝破 165 美元,單日漲幅一度達 5%。

市場情緒快速升溫,投資人紛紛押注 Solana 可能成為繼 BTC、ETH 之後的第三個被主流金融納入現貨 ETF 的加密資。在 ETF 交易結構逐漸明晰、監管訊號轉暖的背景下,投資人的關注點也從「能否通過」轉向「何時通過」與「誰來推出」。

監理動向:從不可想像逐步接受,Solana 進入審查倒數

要理解此次 S-1 修訂為何意義重大,還需要回顧 SEC 過往在 ETH 現貨 ETF 上的表態。

2024 年 5 月 24 日,以太坊現貨 ETF 獲批,獲批的核心原因在於 SEC 最終放棄了對 ETH 是否為證券的追問,且 ETF 結構明確剔除了 Staking 質押條款。這使得 SEC 可將其視為“商品型 ETF”,納入傳統資產監管邏輯之中。

相較之下,Solana 作為高度 PoS 依賴型鏈,其 Staking 機制的合規性一直是爭議焦點。而此次 SEC 要求申請者在 S-1 文件中明確質押機制細節,被廣泛解讀為「不再迴避 Staking」,而是試圖在監管框架中納入 PoS 邏輯。 Staking Rewards 數據顯示,截至 6 月 12 日,Solana 的質押率為 65.44%,質押收益率為 7.56%,是 ETH(3.13%)的兩倍多。

更重要的是,SEC 也承諾將在 S-1 文件提交後的 30 天內完成審查回饋。 這在以往比特幣、以太坊現貨 ETF 審查流程中極為少見,也意味著 Solana 現貨 ETF 的落地窗口已打開,最快可能在 7 月中旬獲批。

審批時間表預測,SOL ETF 最快 7 月通過

根據外媒 Blockworks 報道,消息人士預計,在完成這些 S-1 文件的更新後,Solana ETF 預計將在未來三到五週內獲得最終批准。

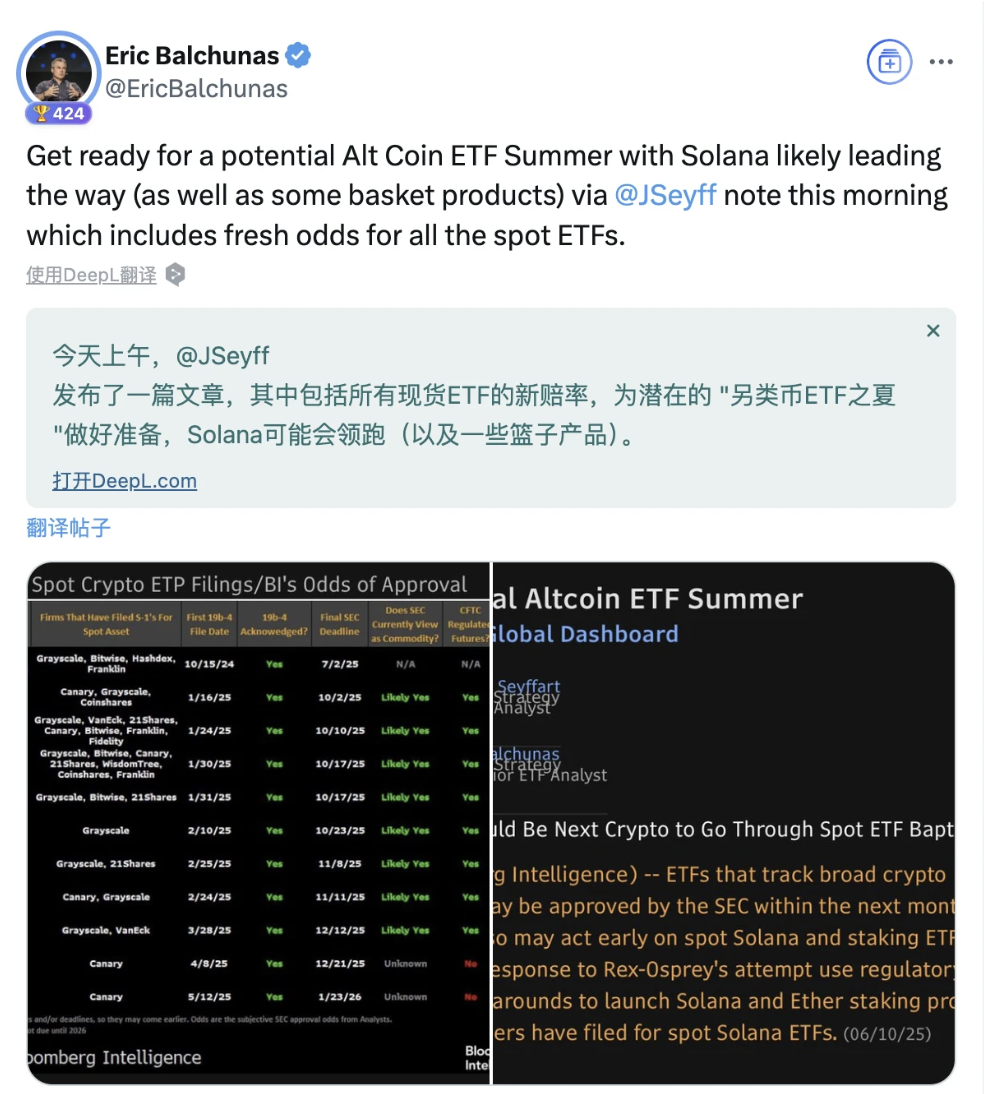

彭博產業研究的 James Seyffart 表示,他預計今年就能獲得批准,最早可能在 7 月。 Seyffart 在本週的一份報告中寫道,「我們認為,SEC 現在可能會比計劃更早地專注於處理 Solana 的 19 b-4 申請和質押 ETF。發行人和行業參與者可能會比計劃更早地專注於處理 Solana 的 19 b-4 申請和質押 ETF。發行人和行業參與者可能一直在與 SEC 及其加密貨幣工作組合作制定規則,但該機構對此類申請做出決定的最終期限要到 10 月。」Kana> 4pchu表示,已將 SOL ETF 核准的可能性從 70% 提高到 90%。他在最新推文中表示:「準備好迎接潛在的山寨幣 ETF 夏季吧,Solana 可能會引領潮流(以及一些籃子產品)」。

此外,政治因素也在悄然推動著監管轉向:現任美國總統川普對加密行業的高調公開支持;美國國會兩院相繼通過推翻 SAB 121 的決議,從立法層上對國會會計審查法案明確提出對去中心化數位資產豁免證券標準,SOL 可能正處於合規門檻之上。

綜合來看,Solana 現貨 ETF 的審批已從「遙不可及」邁入「路徑清晰」的階段,同時這也意味著已經正式進入合規博弈的最後一環。

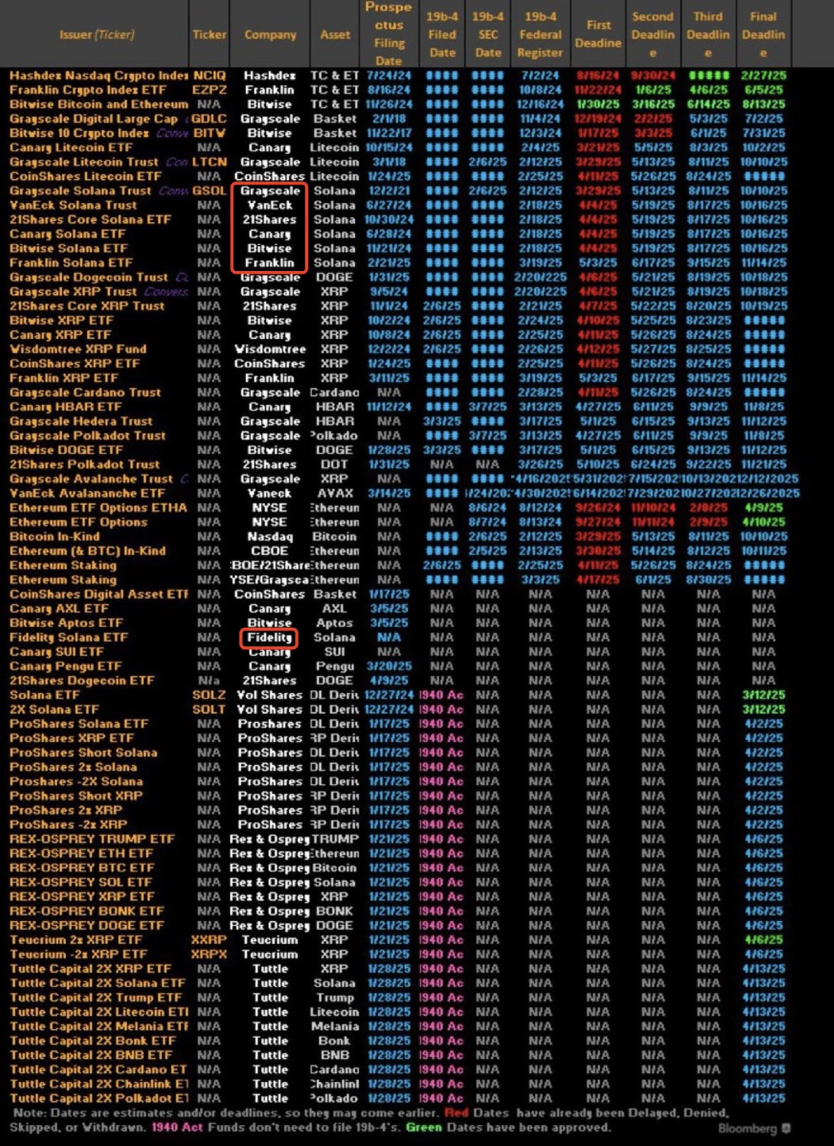

誰在排隊? Solana ETF 發行機構全景圖

Solana ETF 的競爭始於 VanEck 去年提交的 S-1 文件,緊隨其後的是 21 Shares 和 Bitwise。

目前已經提交 Solana ETF 申請的機構包括 VanEck、 21 Shares、Grayscale、Bitwise、Canary Capital、Franklin Templeton 和 Fidelity 七家資產管理公司,他們正在等待 SEC 對其 Solana ETF 申請的最終決定。其中,由於 BTC 和 ETH 的現貨 ETF 上的成功案例,Grayscale 正計劃將其現有的 SOL 信託產品也同樣複製轉換為現貨 ETF。

圖片來自 @Shibo

ETF 通過,SOL 能否像 BTC 一樣起飛?

BTC ETF 前車之鑑:

參考 2023 年底至 2024 年初的 BTC 現貨 ETF 核准前後的市場反應:BTC 在 2023 年 10 月在 2.7 萬美元11 日至 12 日)短暫出現 15% 下跌,隨後累計下跌 21% ,然後便開始一路高歌猛進最高觸及 7.3 萬美元,漲幅近 2.7 倍。

然而這樣的「美好願望」在 ETH 這裡卻並沒有照進現實。自 ETH 在 5 月確認現貨 ETF 後,一直到 7 月 23 日 ETF 開放交易,期間 ETH 價格反應平緩,漲幅不到 30%。 ETF 開放交易後一個月,更是暴跌超過 30%

雖然 ETF 的通過對於加密貨幣的長期合法性和機構資金流入具有積極意義,但短期價格表現受到市場預期和“買預期賣事實”心理的影響,所以對於 ETH 而言,其 ETF 的通過可能更多地通過市場預期和“買預期賣事實”心理的影響,因此對於 ETH 而言,其 ETF 的通過可能更多地是驗證了市場另外一方面原因也在於 ETH 的 ETF 是「閹割版」的,沒有質押收益機制,同樣對用戶沒有太多的吸引力。

SOL 若透過 ETF,有多大上行空間?

根據 GSR 模型推算,若 SOL ETF 的資金流入為 BTC ETF 的 5%,按市值折算,其漲幅可能達到 3.4 倍,即從當前 160 美元上行至 500 美元,可能衝擊 400 – 500 美元區間;在更樂觀情景下,若資金觸及 14%,佔 14%以上。

但值得警惕的是,SOL 的拋壓風險。 SOL 早期投資者成本極低,ETF 落地可能成為解鎖退出的節點。此外,SOL 的供給結構與 BTC 和 ETH 還存在不同:質押佔比已超過 65%,ETF 是否允許將份額質押仍存變數,一旦質押收益未納入 ETF 結構,現貨 ETF 中的 SOL 將因未參與鏈上回報而吸引力下降。此外,ETF 一旦成為主流資金管道,鏈上 DEX 與 DeFi 生態或遭遇流動性遷移風險。

因此,在 ETF 訊息確認前後,市場極可能依舊經歷「先炒預期、後兌現」的波動結構,這與 BTC ETF 開始交易前後的價格週期是極為相似的。

SOL 值得重倉?

從目前公開資料與市場回饋來看,Solana 現貨 ETF 預計在未來 2 到 3 週內獲得正式批准,成為繼 BTC 和 ETH 之後的另一個「主流入場通道」。短期內,SOL 價格可能進一步受到資金預期驅動,衝擊 200 – 300 美元區間;中期看,能否重演 BTC 式的爆發還需關注兩個變數:

1、ETF結構設計能否解決質押問題,真正實現「鏈上收益+監管透明」雙重目標;

2、鏈上生態是否能承接新增流量與交易需求,建構穩固的「資金+應用」閉環。

在加密資產邁向合規與主流金融交會的節點上,Solana ETF 不僅是產品,更是公鏈競爭、PoS 共識機制和 DeFi 應用的集體壓力測試。

歡迎加入律動 BlockBeats 官方社群:

Telegram 訂閱群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方帳號:https://twitter.com/BlockBeatsAsia

社區

社區 OPRR

OPRR 融資信息

融資信息

專題

專題

鏈上生態

鏈上生態

詞條

詞條

播客

播客

活動

活動