SBF最新自述:Alameda数百亿爆亏与FTX崩溃全过程复盘

原文标题:《FTX Pre-Mortem Overview》

原文作者:Sam Bankman-Fried

原文编译: 麟奇,ChainCatcher

摘要

在 2022 年 11 月中旬,FTX International 实际上已经破产了。FTX 的传奇故事,说到底,是介于 Voyager 和 Celsius 之间的故事。

这三件事结合在一起,最终导致了内爆。

a) 在 2021 年期间,Alameda 的资产负债表增长到大约 1000 亿美元的净资产价值,其中 80 亿美元的借款净额(杠杆),以及 70 亿美元的流动资金在手。

b) Alameda 未能充分对冲其市场风险。在 2022 年的过程中,一系列大型的市场崩溃,包括在股票和加密货币两方面,导致其资产价值下降约 80%。

c) 2022 年 11 月,由 Binance 首席执行官促成的一次极端的、快速的、有针对性的崩盘使 Alameda 资不抵债。

然后 Alameda 的情况蔓延到到了 FTX 和其他地方,类似于 3AC 等最终影响了 Voyager、Genesis、 Celsius、BlockFi 和 Gemini 等。

尽管这样,较为客观的恢复资金仍有潜在的可能性。FTX US 仍然完全有偿付能力,应该能够退还所有客户的资金。FTX International 拥有数十亿美元的资产,而我几乎将我所有的个人资产都奉献给了客户。

一些关键点

这篇文章是关于 FTX International 是否有偿付能力的讨论。

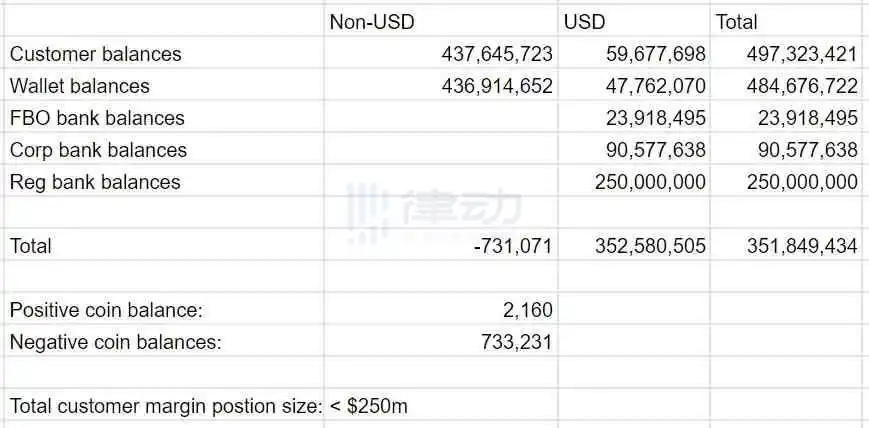

这与 FTX US 无关,因为 FTX US 完全有偿付能力,而且一直都是。当我把 FTX 美国交给 Ray 和破产保护小组时,它在客户余额之外还有大约 3.5 亿美元的净现金在手。其资金和客户是与 FTX International 隔离的。

但荒谬的是,FTX US 的用户还没有得到补偿,还没有拿回他们的资金。

这是我移交 FTX US 时的资产负债表记录:

FTX International 是一家非美国交易所,它在美国境外运营,在美国境外接受监管,在美国境外注册成立,并接受非美国客户。

(事实上,其总部在巴哈马,在巴哈马注册成立并在当地运营,名为 FTX Digital Markets LTD)。

美国客户都在(仍有偿付能力的)FTX US 交易平台。

参议员对 Sullivan & Crowell (S&C) 的潜在利益冲突表示担忧。与 S&C 的声明相反,他们「与 FTX 的关系有限且主要是交易关系」,S&C 是 FTX International 在破产前的两家主要律师事务所之一,也是 FTX US 的主要律师事务所。FTX 美国的首席执行官来自 S&C,他们与 FTX US 在其最重要的监管申请中合作,他们与 FTX International 在一些最重要的监管问题上合作,他们还与 FTX US 在其最重要的交易中合作。当我到访纽约时,我有时会在 S&C 的办公室工作。

S&C 和 GC 是主要的当事方,威胁我任命他们自己选择的候选人担任 FTX 的首席执行官,包括有偿付能力的 FTX US,该候选人随后申请第 11 章破产程序并选择 S&C 作为债务人实体的顾问。

尽管已经破产,尽管在其运营的最后几天里处理了大约 50 亿美元的提款,但 FTX International 还是仍保留了大量资产,截至 Ray 接手时,大约 80 亿美元的不同流动性资产。

除此之外,还有许多潜在的融资提议,包括在申请破产保护后签署的意向书,总额超过 40 亿美元。我相信,如果给 FTX International 公司几周的时间,它很可能会利用其非流动性资产和股权来筹集足够的资金,使客户基本得到补偿。

然而,自从 S&C 向 FTX 施压申请破产保护以来,我担心这些途径可能已经被放弃了。 即使现在,我相信如果 FTX International 公司重新启动,客户确实有可能得到实质性的补偿。

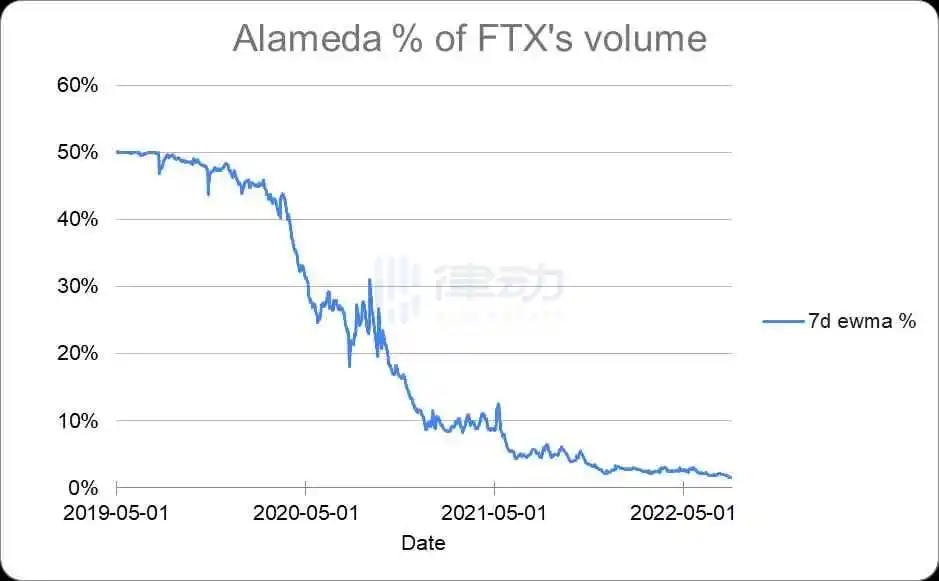

虽然 FTX 的流动性从 2019 年开始主要依赖 Alameda,但到 2022 年,FTX 流动性就已经多样化了,Alameda 在 FTX 的交易量中下降到 2% 左右。

我没有窃取资金,当然也没有藏匿数十亿美元。无论过去和现在,我几乎所有的资产都可以用来支持 FTX 客户。例如,如果破产保护小组愿意履行我的 D&O 法律费用赔偿保障,我提出将我在 Robinhood 的几乎所有或 100% 的个人股份来贡献给客户。

FTX International 和 Alameda 在 2021 年都是合法且独立盈利的企业,每家都赚了数十亿美元。

而后,Alameda 在 2022 年期间,由于一系列的市场崩溃,其资产价值损失了约 80%,就像去年三箭资本(3AC)和其他加密货币公司一样。而在那之后,其资产在一次有针对性的攻击中下降了更多。FTX 受到了 Alameda 衰落的影响,正如 Voyager 和其他公司早先被 3AC 和其他公司影响一样。

请注意,在文中许多地方,我仍然被迫做出近似的判断。我的许多个人密码仍然被第 11 章破产团队持有,更不用说数据了。如果他们想把数据加入到对话中,我将表示欢迎。

另外,我在过去的几年里没有经营过 Alameda。

因此,很多东西都是事后拼凑出来的,来自于模型和近似值,一般是基于我在辞去首席执行官之前的数据,以及基于这些数据的模型和估计。

事件发生的概述

2021

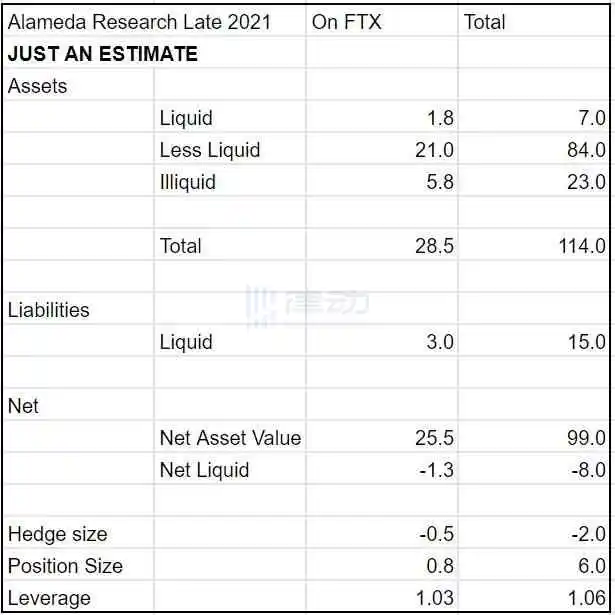

在 2021 年期间,Alameda 的资产净值飙升,根据我的模型,到年底大约有 1000 亿美元的市场价值。即使你忽略了像 SRM 这样的资产,其完全稀释后的资产比流通量大得多,我认为它仍然大约是 500 亿美元。

而在 2021 年期间,Alameda 的头寸也在增长。

特别是,我认为它有大约 80 亿美元的借款净额,我认为这些钱花在了以下方面:

a) 向贷款人支付约 10 亿美元的利息

b) 约 30 亿美元从 FTX 原有投资列表里买断 Binance 持有的 FTX 股份

c) 约 40 亿美元的风险投资

(我所说的'借款净额',基本上是指借款减去手上可用于归还贷款的流动资产。2021 年的这种借款净额主要来自于第三方借贷平台,如 Genesis、Celsius、Voyager 等,而不是来自 FTX 的保证金交易)。

因此,到 2022 年年初,我相信 Alameda 的资产负债表看起来大致如下。

a) 约 1000 亿美元的资产净值

b) 约 120 亿美元的流动性来自第三方服务台(Genesis 等)。

c) ~100 亿美元的流动性

d) ~1.06 倍的杠杆

在这种情况下,80 亿美元的非流动性头寸(有数百亿美元的第三方贷款人的可用信贷/保证金)似乎是合理的,而且风险不大。我认为,仅 Alameda 的 SOL 就足以支付借款净额。而且,它来自于第三方借贷服务台,我被告知,他们都收到了 Alameda 的准确资产负债表。

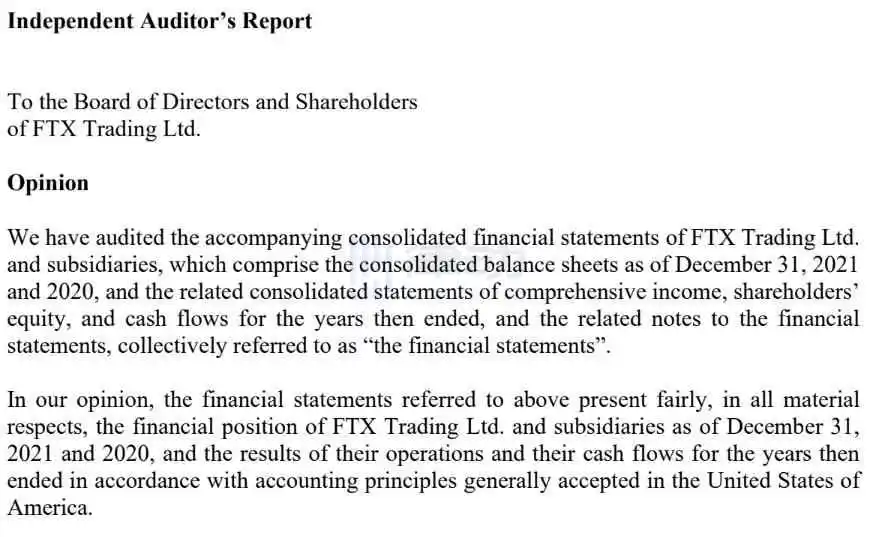

我认为它对 FTX International 的持仓在当时是合理的,根据我的模型,大约是 13 亿美元,用数百亿美元的资产作抵押,而且 FTX 在当时就成功通过了 GAAP 审计。

那么,截至 2021 年底,要想把 Alameda 拖到水下,就必须要有 94% 的市场崩盘!而且不仅仅是 SRM 和类似的资产,如果你不考虑这些,Alameda 仍然有大量的超额抵押。我认为光是其 SOL 头寸就比其杠杆率大。

但 Alameda 未能充分对冲市场极端崩溃的风险:千亿资产中只有几十亿美元的对冲。 它的净杠杆([净头寸-对冲]/净资产值)大约为 1.06 倍;它当时是做多市场的。

因此,从理论上讲,Alameda 面临着极端的市场崩溃,但这需要类似 94% 的崩盘才能使其破产。

2022 年市场崩盘

那么,Alameda 进入 2022 年时的大致情况是:

1. 1000 亿美元的净资产

2. 80 亿美元的借款净额

3. 1.06 倍杠杆

4. 数以百亿计的流动资金

然后,在这一年中,市场一次又一次崩溃。直到仲夏,Alameda 一再未能充分地对冲其头寸。

-BTC 大跌了 30%。

-BTC 又大跌了 30%。

-BTC 再次大跌了 30%。

-利率上升抑制了全球金融的流动性

-Luna 归 0

-3AC 爆仓

-Alameda 的联合首席执行官辞职

-Voyager 爆仓

-BlockFi 几乎破产

-Celsius 公司倒闭

-Genesis 开始停业

-Alameda 的借款/贷款流动性从 2021 年底的约 200 亿美元降至 2022 年底的约 20 亿美元

因此,Alameda 的资产一次又一次地受到打击。但这部分并不特定于 Alameda 的资产。比特币、以太坊、特斯拉和 Facebook 今年的跌幅都超过了 60%;Coinbase 和 Robinhood 的股价从去年的高峰值下跌了约 85%。

请记住,到 2021 年底,Alameda 大约有 80 亿美元的借款净额:

a) 向贷款人支付约 10 亿美元的利息

b) 约 30 亿美元从 FTX 原有投资列表里买断币安持有的 FTX 股份

c) 约 40 亿美元的风险投资

这 80 亿美元的借款净额,减去几十亿美元的对冲,导致了大约 60 亿美元的超额杠杆/净头寸,由大约 1000 亿美元的资产支持。

随着市场的崩盘,这些资产也随之崩溃。Alameda 的资产,包括山寨币、加密公司、股票和风险投资的组合,在这一年里下跌了约 80%,这一点一点地提高了其杠杆率。

与此同时,在借贷市场、公开市场、信贷、私募股权、风险投资以及几乎所有领域,流动性都枯竭了。在过去的一年里,加密领域几乎所有的流动性来源——包括几乎所有的借贷平台——都崩溃了。

这意味着,到 2022 年秋季,Alameda 的流动性从 2021 年底的数百亿美元降至个位数的几亿美元。该领域的大多数其他平台已经倒下或正在倒下的过程中,FTX 成为最后一个幸存者。

在 2022 年夏天,Alameda 最终对 BTC、ETH 和 QQQ(纳斯达克 ETF) 的一些组合进行了大量对冲。

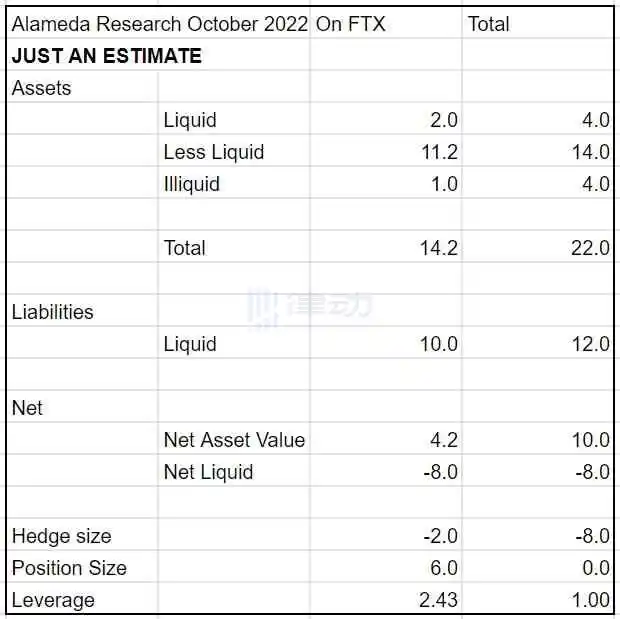

但即使在 2022 年的所有市场崩溃之后,在 11 月前的不久,Alameda 仍有大约 100 亿美元的资产净值;即使你排除 SRM 和类似的代币,资产净值也是正的,它最终被对冲了。

保证金交易

在 2022 年期间,由于保证金头寸的激增,许多加密平台破产,包括 Voyager、Celsius、BlockFi、Genesis、Gemini,以及最终的 FTX。

这种情况在保证金交易平台上相当常见;除此之外,它还发生在:

传统金融:LME(伦敦金属交易所)、MF Global(明富环球)、LTCM(美国长期资本管理公司)、Lehman(雷曼事件)

加密行业:OKEx、又是OKEx(基本上一年中每周都有)、CoinFlex、EMX、Voyager, Celsius, BlockFi, Genesis, Gemini 等等。

发生在 11 月的崩溃

在针对 FTX 和崩盘进行了长达数月的极其有效的公关活动之后,CZ 发布了决定性的推文。

直到 11 月的 FTX 崩溃,QQQ 的波动幅度约为 Alameda 投资组合的一半,BTC/ETH 的波动幅度约为 80%,这意味着 Alameda 的对冲 (QQQ/BTC/ETH) 在一定程度上是有效的。在 3AC 崩盘之前,对冲还不够大,但到 2022 年 10 月,不幸的是,它们终于足够大了。

但去年 11 月的暴跌是针对 Alameda 持有资产的一次有针对性的攻击,而不是广泛的市场波动。在 11 月的几天里,Alameda 的资产下跌了大约 50%;比特币下跌了约 15%,仅为 Alameda 资产的 30%,而 QQQ 则完全没有变化。结果,Alameda 在夏天最终进行的更大的对冲并没有起到作用。它对当年的每一次暴跌都有帮助,但对这一次却没有。

在 11 月 7 日和 8 日的过程中,事情从紧张但大部分在控制之下,最终变成了明显的资不抵债还。

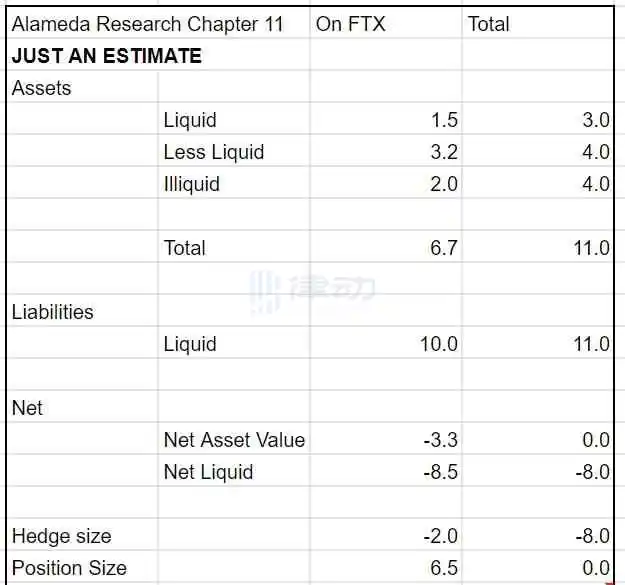

到 2022 年 11 月 10 日,Alameda 的资产负债表上只剩下约 80 亿美元 (仅为半流动性) 资产,而流动负债大致相同,约为 80 亿美元:

银行的挤兑需要立即的流动性,而 Alameda 已经没有流动性了。

今年秋天,瑞士信贷银行因受到银行挤兑的威胁而下跌近 50%。 挤兑银行的威胁. 在一天结束时,它对银行的挤兑没有成功。而 FTX 则没有。

因此,随着 Alameda 变得缺乏流动性,FTX International 也是如此,因为 Alameda 在 FTX 上有一个保证金头寸;而银行的挤兑将这种缺乏流动性变成了无力偿还。

这意味着 FTX 加入了 Voyager、Celsius、BlockFi、Genesis、Gemini 和其他因借款人流动性紧缩而遭受附带损害的公司的行列。

所有这些都是为了说明:没有资金被盗。由于没有充分对冲市场,Alameda 公司亏损了,就像今年的 3AC 和其他公司一样。FTX 受到了影响,就像 Voyager 和其他公司早先受到的影响一样。

尾声

即便如此,我认为,如果齐心协力筹集流动资金,FTX 有可能使所有客户都得到补偿。

Ray 接手时,公司收到了数十亿美元的融资邀约,之后更是收到了超过 40 亿美元的融资邀约。

如果给 FTX 几周的时间来筹集必要的流动资金,我相信它本可以使客户得到实质性的补偿。我当时没有意识到,Sullivan & Cromwell 通过对 Ray 施加压力,并根据破产法第 11 章 (包括对 FTX US 等有偿付能力的公司) 申请破产保护,有可能使这些努力付诸东流。我仍然认为,如果 FTX International 在今天重新启动,就有可能让客户获得实质性的补偿。即使不这样做,也有大量的资产可供客户使用。

其中许多是我当时没有经营的公司(阿拉米达)的数据。很遗憾,我对公众的误解和重大错误陈述反应迟缓。我花了一些时间把我能做的东西拼凑起来,我没有且无法访问太多相关数据,其中很多是我在当时没有运营的公司 (Alameda) 的数据。

我一直计划在 12 月 13 日向美国众议院金融服务委员会 (House Financial Services Committee) 作证时,对所发生的事情进行首次实质性说明。不幸的是,司法部在前一天晚上采取行动逮捕了我,用一个完全不同的新闻周期抢占了我的证词。不管怎样,我准备提供的证词草稿都泄露了。

我还有很多话要说,关于 Alameda 为何未能对冲,FTX US 发生了什么,是什么导致了破产保护程序,S&C 等等。但至少这是一个开始。

原文链接

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

活动

活动

0

0