DeFi回购潮下:Uniswap、Lido 陷「中心化」争议

原文标题:Uniswap, Lido, Aave?! How DeFi Is Quietly Becoming More Centralized

原文作者:Oluwapelumi Adejumo,CryptoSlate

原文编译:Saoirse,Foresight News

11 月 10 日,当 Uniswap 的管理人员提交「UNIfication」提案时,这份文件读起来更像是一次企业重组,而非协议更新。

该提案计划激活此前未启用的协议费用,将资金通过新的链上财库引擎流转,并利用所得资金购买且销毁 UNI 代币。这种模式与传统金融领域的股票回购计划如出一辙。

一天后,Lido 也推出了类似机制。其去中心化自治组织(DAO)提议建立一套自动回购系统:当以太坊价格超过 3000 美元且年化收入超过 4000 万美元时,将超额质押收益用于回购其治理代币 LDO。

这种机制特意采用「反周期」策略——在牛市中力度更强,在市场环境收紧时则趋于保守。

这些举措共同标志着 DeFi 领域的重大转型。

过去数年,DeFi 领域一直由「Meme 代币」和激励驱动型流动性活动主导;如今,头部 DeFi 协议正围绕「收入、费用捕获、资本效率」这些核心市场基本面重新定位。

然而,这一转变也迫使该行业直面一系列棘手问题:控制权归属、可持续性如何保障,以及「去中心化」是否正逐渐让位于企业逻辑。

DeFi 的新金融逻辑

2024 年大部分时间里,DeFi 的增长主要依赖文化热度、激励计划和流动性挖矿。而近期「重新启用费用」「推行回购框架」等动作,表明行业正试图将代币价值与业务表现更直接地绑定。

以 Uniswap 为例,其「计划销毁至多 1 亿枚 UNI 代币」的举措,将 UNI 从纯粹的「治理资产」重新定义为一种更接近「协议经济权益凭证」的资产——即便它缺乏股权所具备的法律保护或现金流分配权。

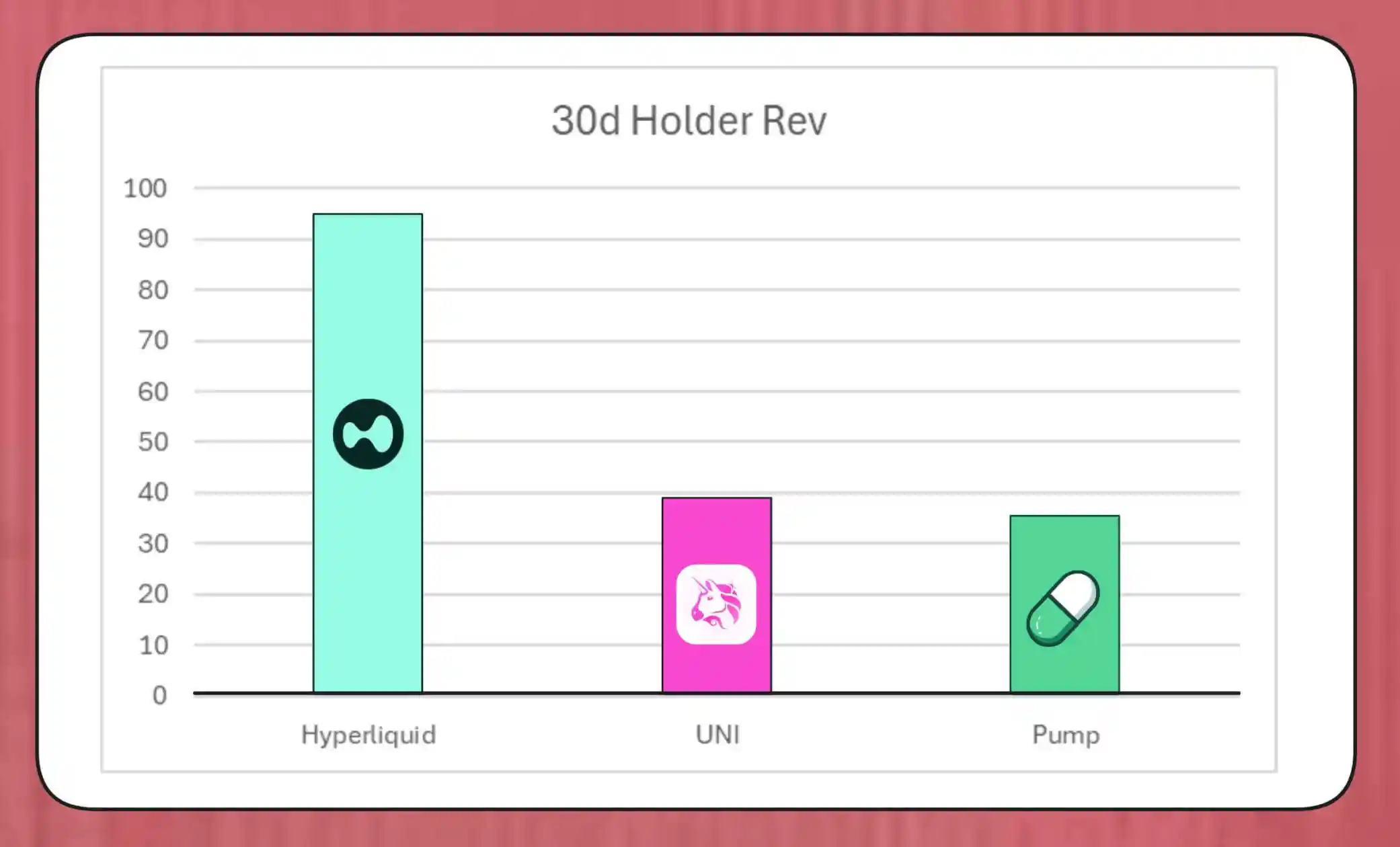

这类回购计划的规模不容小觑。MegaETH 实验室研究员 BREAD 估算,按当前费用水平计算,Uniswap 每月可能产生约 3800 万美元的回购能力。

这一金额将超过 Pump.fun 的回购速度,但低于 Hyperliquid 约 9500 万美元的月度回购规模。

Hyperliquid、Uniswap 与 Pump.fun 的代币回购对比(来源:Bread)

Lido 的模拟机制结构显示,其每年可支持约 1000 万美元的回购规模;回购的 LDO 代币将与 wstETH 配对,投入流动性池以提升交易深度。

其他协议也在加速推进类似举措:Jupiter 将 50% 的运营收入用于 JUP 代币回购;dYdX 将四分之一的网络费用分配给回购和验证者激励; Aave 也在制定具体计划,拟每年投入至多 5000 万美元,通过财库资金推动回购。

Keyrock 数据显示,2024 年以来,与收入挂钩的代币持有者分红已增长超 5 倍。仅 2025 年 7 月一个月,各协议在回购和激励上的支出或分配金额就约达 8 亿美元。

DeFi 协议持有者收入(来源:Keyrock)

由此,头部协议约 64% 的收入如今会回流至代币持有者——这与此前「优先再投资、后分配」的周期形成鲜明反差。

这一趋势背后,是行业正在形成的新共识:「稀缺性」与「经常性收入」正成为 DeFi 价值叙事的核心。

代币经济的机构化

回购浪潮反映出 DeFi 与机构金融的融合正不断加深。

DeFi 协议开始采用「市盈率」「收益率阈值」「净分配率」等传统金融指标,向投资者传递价值——这些投资者也正以评估成长型企业的方式看待 DeFi 项目。

这种融合为基金经理提供了通用的分析语言,但也带来了新的挑战:DeFi 的设计初衷并未包含「纪律性」「信息披露」等机构化要求,而如今行业却需满足这些期望。

值得注意的是,Keyrock 的分析已指出,许多回购计划严重依赖现有财库储备,而非持久的经常性现金流。

这种模式或许能短期支撑代币价格,但长期可持续性存疑——尤其是在「手续费收入具有周期性、且往往与代币价格上涨挂钩」的市场环境中。

此外,Blockworks 分析师 Marc Ajoon 认为,「自主决定的回购」对市场影响通常有限,且在代币价格下跌时,可能导致协议面临未实现损失。

鉴于此,Ajoon 倡导建立「数据驱动的自动调整系统」:估值低时配置资金,增长指标疲软时转向再投资,确保回购反映真实经营业绩,而非投机压力。

他表示:「就目前形式而言,回购并非灵丹妙药…… 由于『回购叙事』的存在,行业盲目将其置于其他可能带来更高回报率的路径之上。」

Arca 首席投资官 Jeff Dorman 则持更全面的观点。

他认为,企业回购会减少流通股数量,但代币存在于特殊网络中——其供应量无法通过传统重组或并购活动抵消。

因此,销毁代币可推动协议向「完全分布式系统」发展;但持有代币也能为未来预留灵活性——若需求或增长策略需要,可随时增发。这种双重性使得 DeFi 的资本配置决策,比股票市场中的决策更具影响力。

新风险浮现

回购的财务逻辑虽简单直接,但其对治理的影响却复杂深远。

以 Uniswap 为例,其「UNIfication」提案计划将运营控制权从社区基金会转移至私人实体 Uniswap Labs。这种中心化倾向已引发分析师警惕,他们认为,这可能复刻「去中心化治理本应规避的层级结构」。

对此,DeFi 研究员 Ignas 指出:「加密货币『去中心化』的原始愿景正举步维艰。」

Ignas 强调,过去数年,这种「中心化倾向」已逐渐显现——最典型的例证是:DeFi 协议在应对安全问题时,常依赖「紧急关停」或「核心团队加速决策」。

在他看来,问题的核心在于:即便「集中权力」具备经济合理性,也会损害透明度与用户参与度。

然而,支持者则反驳称,这种权力集中可能是「功能性需求」,而非「意识形态选择」。

风险投资公司 a16z 的首席技术官 Eddy Lazzarin 将 Uniswap 的「UNIfication」模式描述为「闭环模式」——在该模式下,去中心化基础设施产生的收入会直接流向代币持有者。

他补充道,DAO 仍将保留「为未来发展增发代币」的权力,从而在灵活性与财务纪律之间实现平衡。

「分布式治理」与「执行层决策」之间的张力并非新问题,但如今其财务影响已大幅扩大。

当前,头部协议管理的财库规模达数亿美元,其战略决策足以影响整个流动性生态。因此,随着 DeFi 经济逐渐成熟,治理讨论的焦点正从「去中心化理念」转向「对资产负债表的实际影响」。

DeFi 的成熟度考验

代币回购浪潮表明,去中心化金融正从「自由实验阶段」演进为「结构化、指标驱动的行业」。曾经定义该领域的「自由探索」,正逐渐被「现金流透明度」「业绩问责制」「投资者利益对齐」所取代。

然而,成熟也伴随着新风险:

· 治理可能向「中央控制」倾斜;

· 监管机构或把回购视为「实际股息」,引发合规争议;

· 团队可能将精力从「技术创新」转向「金融工程」,忽视核心业务发展。

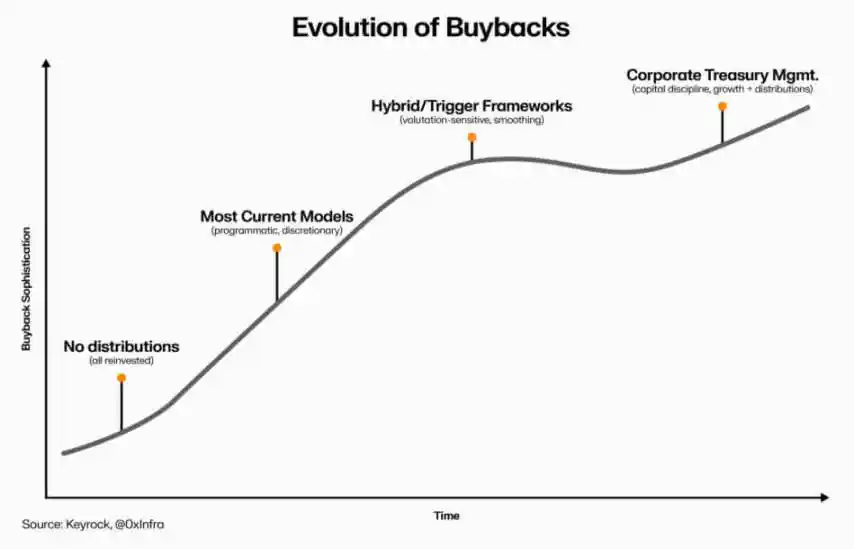

这一转型的持久性,取决于执行层面的选择:

· 「程序化回购模型」可通过链上自动化植入透明度,保留去中心化特质;

· 「自主回购框架」虽实施速度更快,却可能削弱可信度与法律清晰度;

· 「混合系统」(将回购与可衡量、可验证的网络指标挂钩)或为折中方案,但目前鲜有在实际市场中证明「具备韧性」的案例。

DeFi 代币回购的演进(来源:Keyrock)

但有一点已明确:DeFi 与传统金融的互动已超越「简单模仿」。如今,该领域在保留「开源基础」的同时,正融入「财库管理」「资本配置」「资产负债表审慎性」等企业管理原则。

代币回购正是这种融合的集中体现——它将市场行为与经济逻辑结合,推动 DeFi 协议转变为「自筹资金、以收入为导向的组织」:对社区负责,以「执行效果」而非「意识形态」作为衡量标准。

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

Uniswap和Lido等头部协议推出类似传统企业股票回购的计划,本质上是对代币经济模型的一次重大升级。它们试图将协议收入与代币价值直接挂钩,通过销毁机制创造稀缺性,从而吸引更多机构资本。这种转变反映了市场对DeFi项目估值标准的演化——从单纯关注TVL和交易量,转向更传统的财务指标如市盈率、现金流分配率和财库收益率。

然而,这种转型也暴露了DeFi领域长期存在的治理矛盾。Uniswap将控制权从基金会转向实体公司的提议,表面上是为了提升决策效率,实则动摇了去中心化治理的根基。这引发了一个关键问题:当协议为了财务效率而牺牲去中心化时,是否背离了区块链技术的初衷?治理权的集中化虽然可能在短期内提升执行效率,但长期来看可能削弱协议的抗审查性和社区信任。

从代币经济学的角度看,回购机制并非完美解决方案。许多协议依赖财库储备而非持续收入进行回购,这种模式的可持续性存疑。正如一些分析师指出的,代币回购在熊市期间可能加剧财务压力,甚至导致未实现损失。更合理的做法可能是建立基于链上数据的自动化回购系统,根据协议实际收入动态调整回购策略,避免陷入短期价格操纵的陷阱。

此外,监管风险也不容忽视。如果监管机构将代币回购视为变相股息分配,可能引发证券法合规问题。这要求协议在设计回购机制时,必须充分考虑法律边界和披露要求。

最终,DeFi协议的成熟度将体现在它们如何平衡多个目标:财务效率与去中心化治理、短期价格支撑与长期价值创造、机构投资者需求与社区利益。成功的协议将是那些能够将传统金融的资本管理智慧与区块链的开放透明特性有机结合的项目。代币回购潮不是终点,而是DeFi进化过程中的一个自然阶段——它标志着行业开始认真对待价值捕获和可持续性,但如何在不牺牲核心原则的前提下实现这些目标,仍是所有协议需要持续探索的课题。

社区

社区 融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

活动

活动

OPRR

OPRR