10天20亿美金交易量,Hyperliquid的又一个爆款

遥不可及的贫富差距和阶级流动性的减弱,使得人们不再笃信线性的财富积累。

现代市场参与者,尤其是那些梦想跨越阶级壁垒的散户,如饥似渴的追求高杠杆的敞口。然而,传统金融工具在面对这种原始欲望时,显得傲慢且低效。

在美国,期货主宰了大宗商品和指数交易市场,但单一股票期货却一直缺位。这背后,是两个机构对监管权的执念。

1975 年 CFTC 成立,与 SEC 就金融衍生品的管辖权产生激烈冲突。谁也不让步。1981 年,两位机构的主席签署了著名的"Shad-Johnson 协议",单一股票期货在美国被直接禁止。一禁就是二十年。直到 2000 年《商品期货现代化法案》才将其"合法化",可惜受限于严苛的双重管理框架,这个市场从未真正发展起来。

所以,当散户想要获得个股的杠杆敞口,他们最终只能转向同样归 SEC 管辖的期权市场。

渴望简单杠杆的交易者不得不在数千个分散于不同行权价和到期日的期权合约中寻觅流动性。更糟的是,他们还要忍受那些不知所云的希腊字母。

加密市场的「伟大发明」,永续合约,提供了一个优雅的解决方案。它消除了传统期货因「展期」而产生的隐形交易成本和操作风险,更重要的是,它将原本分散在数千个合约中的流动性,全部汇聚到单一的订单簿上,提供了最纯粹、最高效的杠杆形式。

Authur Hayes在2016年第一次将永续合约引入了加密货币市场

这种在加密市场得到验证的金融工具,正试图征服全球最大的投机市场——美股。

然而,股票资产具有明确的实体属性。它们受限于固定的交易时间,且拥有股息等公司治理行为。

这与比特币等原生加密资产全天候交易、无现金流的特性有着本质的不同,将美股这一庞大且成熟的市场装进永续合约绝非易事。

trade.xyz 是由 Unit 团队在 Hyperliquid 部署的首个 HIP-3 交易平台,也是目前链上最大的股票永续合约交易场所。

本文将以 trade.xyz 为例,拆解这场金融实验背后的设计博弈。

设计难点一:休市时段的定价

永续合约的生命线在于预言机的喂价,然而美股的现货交易受到交易时段的限制。

trade.xyz 针对不同资产类型采用了差异化策略:

对于如 XYZ100 的指数合约 (跟踪纳指),trade.xyz 采用了交易时间更长的 CME NQ 期货价格(每天交易 23 小时)通过成本持有模型反推现货价格

对于股票合约,使用 Pyth 提供的股票报价,覆盖美股盘中、盘后和隔夜时段(周一至周五 9:30 AM - 8:00 PM ET)

当外部输入不可用时(期货每日有 1 小时休市窗口,单一股票周末有 48 小时的休市),预言机启动内部定价机制:通过连续时间指数加权移动平均(EMA,时间常数 8 小时)调整冲击价差,冲击价差基于订单簿买卖盘口深度计算,反映市场供需压力。

这种设计使得预言机在缺乏外部数据时能够根据链上订单簿进行自我调节,保持对市场供需的响应。当外部数据恢复时,预言机将立即恢复至外部价格。

设计难点二:股息并非空头的免费午餐

相比于不产生现金流的比特币,美股存在定期的股息发放。在传统市场中,除息日股价会自动下跌,这在永续合约中似乎为做空者提供了一个完美的套利机会:只要在除息前做空,就能坐收价格下跌的收益。

但这显然违背了「无套利原则」。为了解决这一问题,trade.xyz 将股息「内化」进了资金费率中。我们可以利用逆向归纳法来推演这一过程:

假设预言机价格为 $100,在未来时刻 T 因发放 $2 股息跳变为 $98。在 T 之前的每一小时,标记价格必须呈现出一条平滑的折价曲线。

在 T-1 时刻,为了防止套利,空头支付的资金费必须精准地等于其因价格从标记价格跌至 $98 所获得的收益。根据资金费率公式:

资金费率 = ( 标记价格-预言机价格 ) / 预言机价格 + 截断函数 (...)

通过求解无套利条件,我们可以得出 T-1 时刻的合理 Mark 价格应约为 $98.975。依此类推至 T-2、T-3,我们发现 标记价格会提前形成一条贴现曲线。

图片来源:https://oldcoinbad.com/p/non-arbitrage-conditions-for-perpetual

简单来说,空头看似赚取了股价下跌的价差,实则通过资金费全额支付了出去;而多头虽然承受了名义价格的下跌,却通过资金费收入获得了等同于持有现货的「股息」。

设计难点三:谁来为「波动率套利」买单?

永续合约赋予了线性资产一种非线性的期权属性:爆仓机制截断了左尾风险(最多亏完本金),而保留了右尾的无限收益

财报是一个典型的「已知未知」事件:时间已知,方向未知,但波动幅度往往巨大(如 ±20%)。

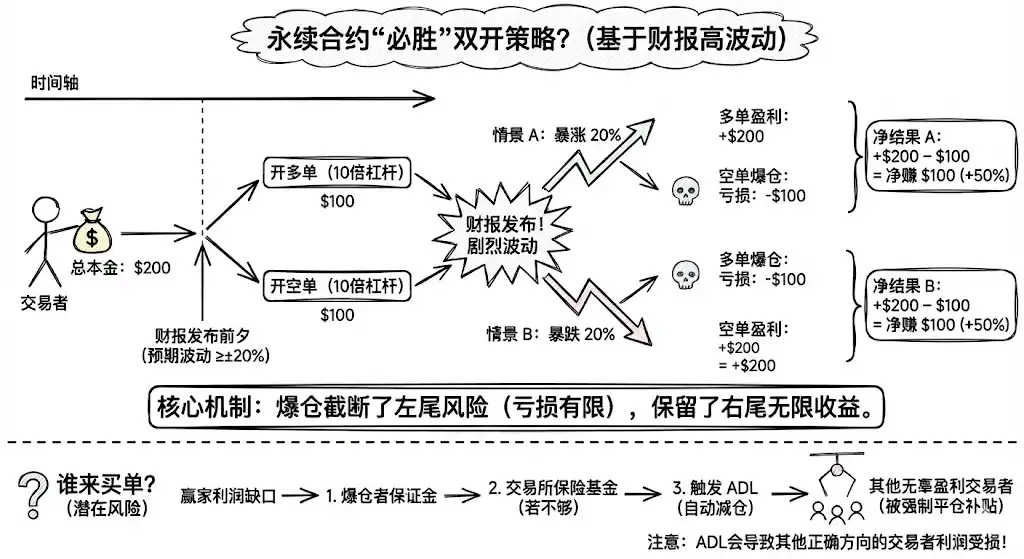

这在拥有 10 倍杠杆的永续合约中,催生了一种必胜的「双开策略」。

让我们看一个具体的例子:假设一位交易者拥有 200$ 本金,财报日的隐含波动率为 20%,他在财报发布前,分别开设了 100$保证金的 10 倍多单和 100$保证金的 10 倍空单

情景 A(暴涨 20%): 空单爆仓,亏损 100$;多单盈利 200$。净赚 100$。

情景 B(暴跌 20%): 多单爆仓,亏损 100$;空单盈利 200$。净赚 100$。

无论涨跌,交易者似乎都能获得 50% 的回报。这是因为爆仓机制截断了错误方向的亏损,而正确方向的盈利不会受影响。

那谁来买单呢?

在主要清算空头的情况下,多头的一部分盈利由空头的保证金覆盖,剩余的盈利缺口则首先由交易平台的保险基金填补。当保险基金耗尽后,平台就会启动自动减仓机制(ADL),强制平仓那些盈利的交易者,用他们的账面利润来补贴双开套利者。这会让那些正确押注方向的非波动率套利交易者失去一部分的盈利。

你无法在允许用户自由选择高杠杆的同时兼顾系统的公平性与稳定性。

目前的解决方案,如财报前动态降杠杆或提高保证金要求,似乎都不够完美。

设计难点四:市场操纵

「尺水难容巨鲸,一辗转便是惊涛骇浪」

除了机制设计的挑战,早期市场脆弱的流动性也是一大隐患。

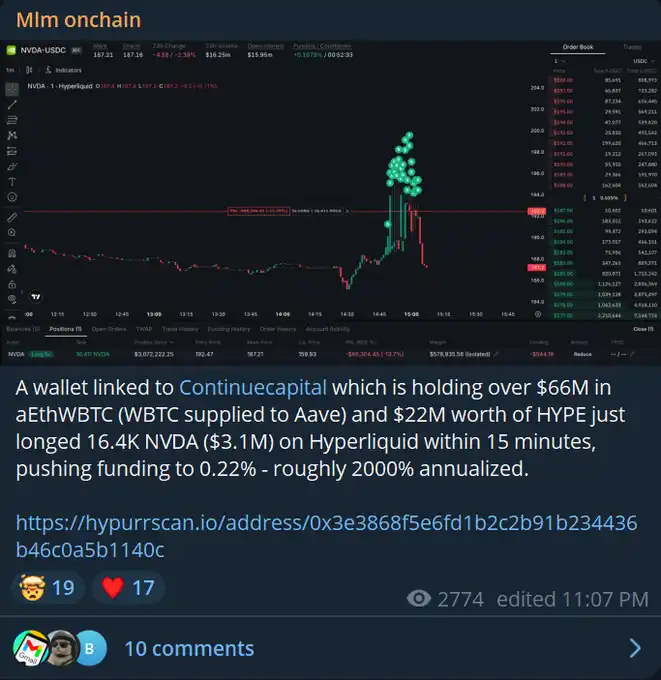

近期,Continue Capital 在 trade.xyz 上建立了 $3.1M 的 NVDA 多头头寸,直接将短期年化资金费率推高至惊人的 2000%,KOL 交易员 @CL207 抱怨道:「这家伙逼我放弃我的仓位,因为按每小时 0.2% 的收益率算,到周三我大概要付 20 万美元,这会让我破产」。

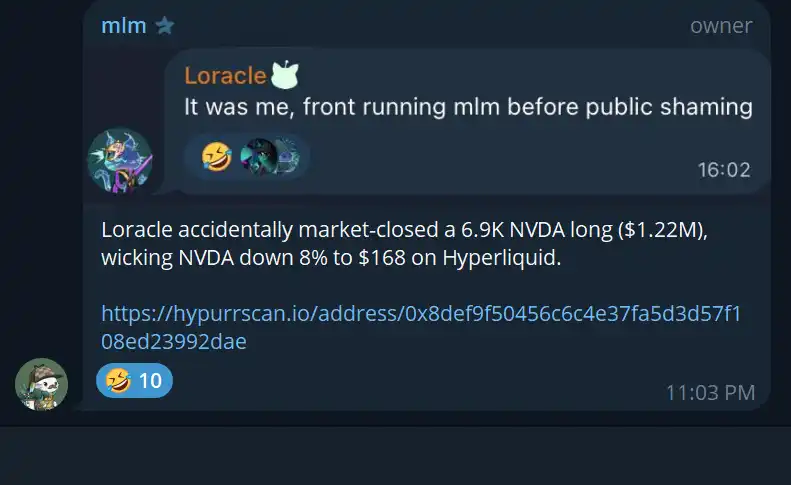

另一位巨鲸 Loracle 意外市价平仓了 1.2M 的 NVDA 多头头寸,导致价格瞬时下跌 8%。如果 trade.xyz 在未来提供高于 13 倍杠杆的选项,这种瞬间的流动性枯竭将导致无数交易者被清算。

一般情况下,巨鲸的「操纵市场」行为会使其收到巨额资金费用的惩罚,但在休市时段,预言机价格失去了现货价格的锚,这种「惩罚」可能被削弱。

为了应对这一点,Trade.xyz 在休市时段采用的预言机价格算法保持了对收盘价格的粘性,并基于最后的开盘价设定了最低和最高价格限制,以防止休市时段出现极端的波动。

但到头来,在解决流动性问题之前,任何「权宜之计」也不过是「隔靴搔痒」。你无法在保持市场开放性的同时,完全防止资本充足的玩家操纵脆弱的订单簿。

结语

永续合约有望成为继稳定币之后,另一个具有大规模应用潜力的加密应用。

美股永续合约的 PMF 已经得到初步验证。数据显示,trade.xyz 的累计交易量已突破 20 亿美元,NVDA 财报发布期间更是创下了单日 2 亿美元的交易记录。

传统金融市场的历史告诉我们,衍生品交易量往往会远超现货市场。CME 黄金期货每日交易 2700 万盎司,是 SPDR Gold ETF 日均 80 万盎司的 30 倍以上。利率衍生品的 OTC 名义交易量达到数百万亿美元量级。

相比现货市场,衍生品市场不涉及实物交割、提供更高的资本效率、并拥有杠杆所驱动的更高效的价格发现机制。

永续合约将这些优势推向极致。它提供了持续的敞口、极低的成本和最高的效率。

当比特币在熊市中挣扎时,美股仍然是一片欣欣向荣,这种对比愈发凸显了股票永续合约的潜力。

尽管面临着技术与博弈上的重重难题,永续合约正在以一种不可逆转的姿态,开始"吞噬"美股市场。

参考资料:

https://oldcoinbad.com/p/non-arbitrage-conditions-for-perpetual

https://docs.trade.xyz/xyz-perps-specification/equity-perpetuals/single-name-equities

https://docs.trade.xyz/xyz-perps-specification/equity-perpetuals/xyz100-and-index-perpetuals

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

将这一模式迁移至美股市场却面临根本性挑战。股票并非纯粹的数字资产,它附着股息、交易时段限制、公司治理事件等现实约束。Trade.xyz 的解决方案体现了一种精巧的工程思维:通过预言机分层喂价(CME 期货反推指数现货、Pyth 覆盖盘后交易)弥补交易时间缺口;通过资金费率内化股息分配,重构了多空双方的现金流逻辑。这些设计并非完美,但至少证明了链上系统在处理传统金融复杂度上的可行性。

真正值得深究的是永续合约在机制设计上的内在矛盾。例如波动率套利问题暴露了高杠杆与系统稳定性之间的根本冲突。当交易者通过双开策略利用爆仓机制进行无风险套利时,保险基金和自动减仓机制(ADL)实际上成了一种隐形的财富转移工具——盈利交易者的部分收益被强制用于补贴套利者。这本质上是一种机制设计上的妥协,而非市场自然运行的结果。

此外,流动性脆弱性在早期市场中几乎无解。巨鲸的单笔大额操作可以瞬间扭曲资金费率或引发连锁清算,尤其在休市时段预言机价格锚定失效时,市场更容易被操纵。虽然项目方通过价格限制算法和动态杠杆调整试图缓解这一问题,但只要市场深度不足,这些措施都只能减缓而非阻止操纵。

从更宏观的视角看,美股永续合约的爆发反映了一个趋势:衍生品正在吞噬现货市场。CME 的黄金期货交易量是最大黄金ETF的30倍,OTC利率衍生品规模达数百万亿美元——这些数据说明,市场永远偏爱资本效率更高、结算更简单的工具。永续合约将这一逻辑推向极致:它不涉及实物交割,纯粹是现金结算的杠杆博弈,这恰恰符合投机者的本质需求。

然而,这种扩张也带来新的风险集中。当大量杠杆头寸集中在链上协议时,智能合约风险、预言机失效风险、流动性突然蒸发风险都可能被放大。从相关文章提到的JELLY事件和XPL狙击案例可以看出,即便在机制设计上做了多重防护,新型市场依然无法避免极端行情下的系统性压力。

最终,永续合约能否在美股市场持续成长,取决于它能否在效率与稳健之间找到平衡点。目前来看,它至少证明了一件事:无论传统金融如何抗拒,需求总会找到技术出口。而真正的挑战或许在于,当衍生品结构变得越来越复杂时,普通交易者是否真正理解自己正在承担的风险——无论是希腊字母还是资金费率,本质上都是风险定价的另一种语言。

融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

活动

活动

0

0