Strategy硬刚MSCI:12页抗辩公开信都说了些啥?

原文标题:《Strategy 硬刚 MSCI: DAT 的终极辩护》

原文作者:KarenZ,Foresight News

关乎数字资产财库公司(DAT)行业发展的博弈正在持续进行中。

10 月份,全球指数编制公司 MSCI 抛出一项提议,提议将数字资产持有量占总资产 50% 或以上的公司从其全球可投资市场指数中排除。这一举措直接威胁到以 Strategy 为代表的数字资产财库公司的市场地位,甚至可能改写整个数字资产财库公司的资本流向。

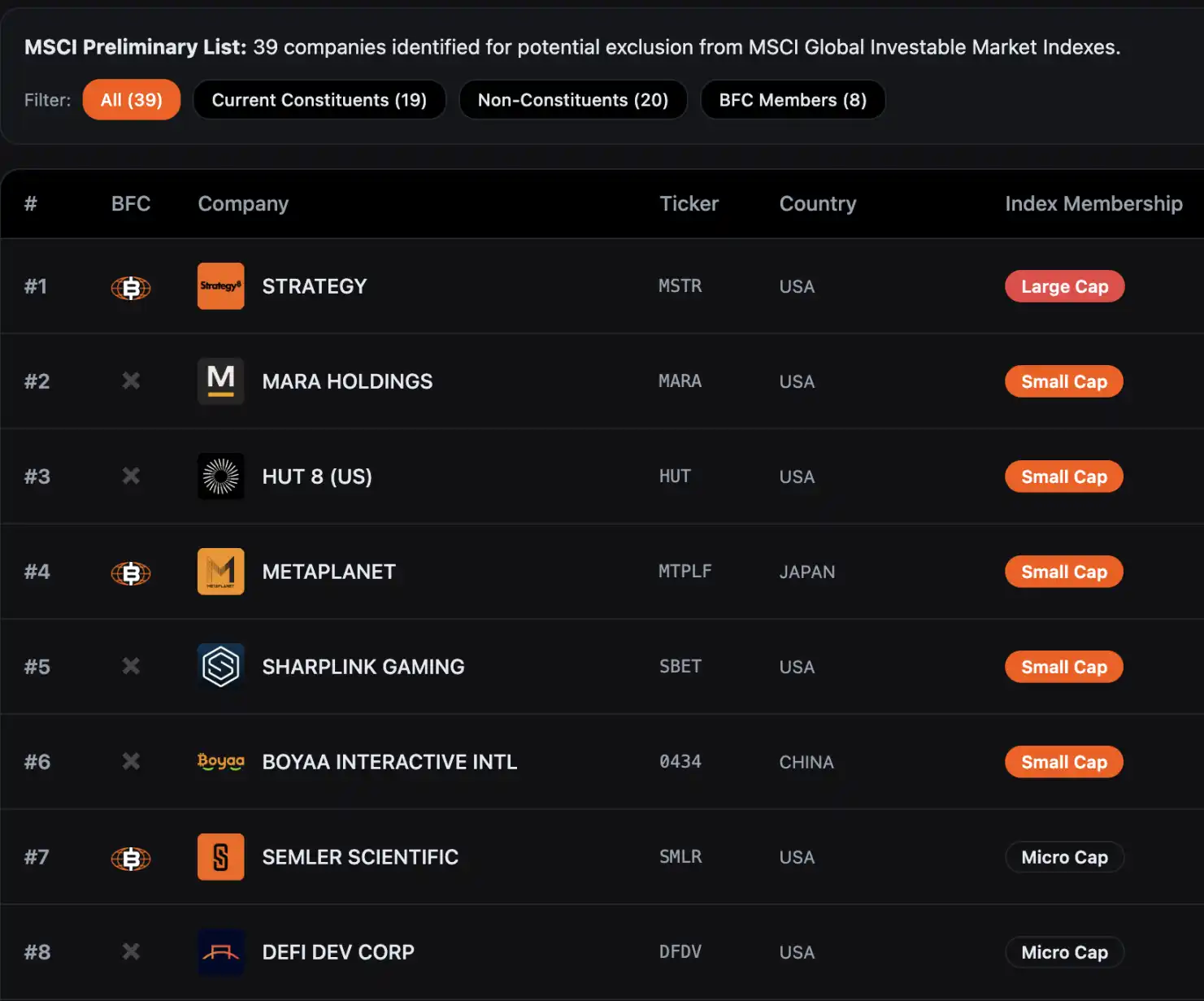

据 Bitcoin for Corporations 统计的数据,39 家公司可能被排除在 MSCI 全球可投资市场指数之外。摩根大通分析师此前警示,仅 Strategy 被剔除一项就可能导致近 28 亿美元的被动资金流出,如果其他指数提供商跟进效仿这一规则,则可能造成高达 88 亿美元的资金流出。

目前,MSCI 针对该提议的咨询期将持续至 2025 年 12 月 31 日,最终结论预计在 2026 年 1 月 15 日前公布,若有调整则将纳入 2026 年 2 月的指数评审环节正式实施。

面对这一紧迫局面,Strategy 于 12 月 10 日向 MSCI 股票指数委员会提交了一封措辞强硬的 12 页公开信,由公司执行董事长兼创始人 Michael Saylor 与总裁兼 CEO Phong Le 联合签署,明确表达对该提议的坚决反对。信中直言:「这一提议具有严重误导性,将对全球投资者利益与数字资产行业发展造成深远的破坏性后果,我们强烈要求 MSCI 完全撤销该计划。」

Strategy 的四大核心抗辩理由

数字资产是重塑金融体系的革命性基础技术

Strategy 认为,MSCI 的提议低估了比特币和其他数字资产的战略价值。自 16 年前中本聪推出比特币以来,这一数字资产已逐步成长为全球经济的关键组成部分,当前市场总值约达 1.85 万亿美元。

在 Strategy 看来,数字资产绝非简单的金融工具,更是一项足以重塑全球金融体系的根本性技术创新——投资比特币相关基础设施的企业,正在搭建全新的金融生态,这与历史上深度布局单一新兴技术的领军企业别无二致。

正如 19 世纪的标准石油深耕油井开采、20 世纪的 AT&T 全力建设电话网络,这些企业凭借对核心基础设施的前瞻性投资,为后续经济转型奠定了坚实基础,最终成为行业标杆。Strategy 认为,如今聚焦数字资产的公司,正在重复这一「技术奠基者」的路径,不应被传统指数规则简单否定。

DAT 是经营性企业而非被动基金

这是 Strategy 抗辩的核心论点——数字资产财库公司(DAT)是具备完整商业模式的经营性企业,而非仅被动持有比特币的投资基金。尽管 Strategy 目前持有超过 60 万枚比特币,但其核心价值并非依赖比特币价格波动,而是通过设计并推出独特的「数字信贷」工具,为股东创造可持续回报。

具体来看,Strategy 发行的「数字信贷」工具涵盖固定股息率、浮动股息率、不同优先级别及信用保护条款的优先股等多种类型,通过出售这些工具募集资金后再用于增持比特币。只要比特币的长期投资回报超过 Strategy 以美元计价的融资成本,就能为股东与客户带来稳定收益。Strategy 强调,这种「主动运营 + 资产增值」的模式,与传统投资基金或 ETF 的被动管理逻辑有本质区别,理应被视作正常的经营性企业。

同时,Strategy 还在信中提出质疑:为何石油巨头、房地产投资信托(REITs)、木材企业等可集中持有单一类别资产,却未被归类为投资基金并排除在指数之外?仅针对数字资产公司设立特殊限制,显然不符合行业公平原则。

50% 数字资产门槛是武断、歧视且不切实际的

Strategy 指出,MSCI 的提议采用了歧视性的标准。许多传统行业的大型公司也在其资产中高度集中持有单一资产类别,包括石油和天然气公司、房地产投资信托基金、木材公司和电力基础设施企业。但 MSCI 却只针对数字资产公司设立了特殊的排斥标准,这构成了明显的不公正对待。

从实施的可行性来看,该提议也存在严重问题。由于数字资产价格波动剧烈,同一家公司可能在数日内因资产价值变化而反复进出 MSCI 指数,造成市场混乱。此外,不同会计准则间的差异(美国 GAAP 与国际 IFRS 标准对数字资产的处理方式不同)将导致同一业务模式的公司因注册地不同而获得差异性待遇。

违背指数中立性原则,注入政策倾斜

Strategy 认为,MSCI 的提议本质上是对某类资产的价值判断,违背了指数提供商应当保持中立的基本原则。MSCI 向市场和监管机构声称其指数提供「详尽」的覆盖范围,旨在反映「底层股票市场的演变」,而不应该对「任何市场、公司、策略或投资的好坏或适当性做出判断」。

通过选择性地排斥数字资产公司,MSCI 实际上是在代表市场做出政策判断,而这正是指数提供商应当避免的。

与美国数字资产战略相悖

Strategy 特别强调,该提议与特朗普政府推进数字资产领导地位的战略目标相冲突。特朗普政府在上任首周即签署行政令以促进数字金融技术增长,并建立了战略性比特币储备,旨在使美国成为数字资产领域的全球领导者。

但 MSCI 的提议若落地,将直接阻止美国养老金、401 (k) 计划等长期资金投资数字资产公司,导致数十亿美元资本流出该行业,不仅会阻碍美国数字资产创新企业的发展,还可能削弱美国在这一战略性领域的竞争力,与政府既定政策方向背道而驰。

Strategy 援引分析师的估计称,仅 Strategy 一家就可能因 MSCI 的提议面临高达 28 亿美元的股票被动清算。这不仅伤害了 Strategy 本身,还将对整个数字资产生态系统产生寒蝉效应,例如可能迫使比特币矿业公司提前出售资产以调整资产结构,进而扭曲数字资产市场的正常供需关系。

Strategy 的最终诉求

Strategy 在公开信中提出两大诉求:

一是希望 MSCI 彻底撤回该剔除提议,让市场通过自由竞争检验数字资产财库公司(DAT)的价值,使指数能中立、忠实地反映下一代金融科技的发展趋势;

二是若 MSCI 仍坚持对数字资产公司「特殊对待」,则需扩大行业咨询范围、延长咨询时间,并提供更充分的逻辑支撑来解释规则的合理性。

Strategy 并非孤军奋战

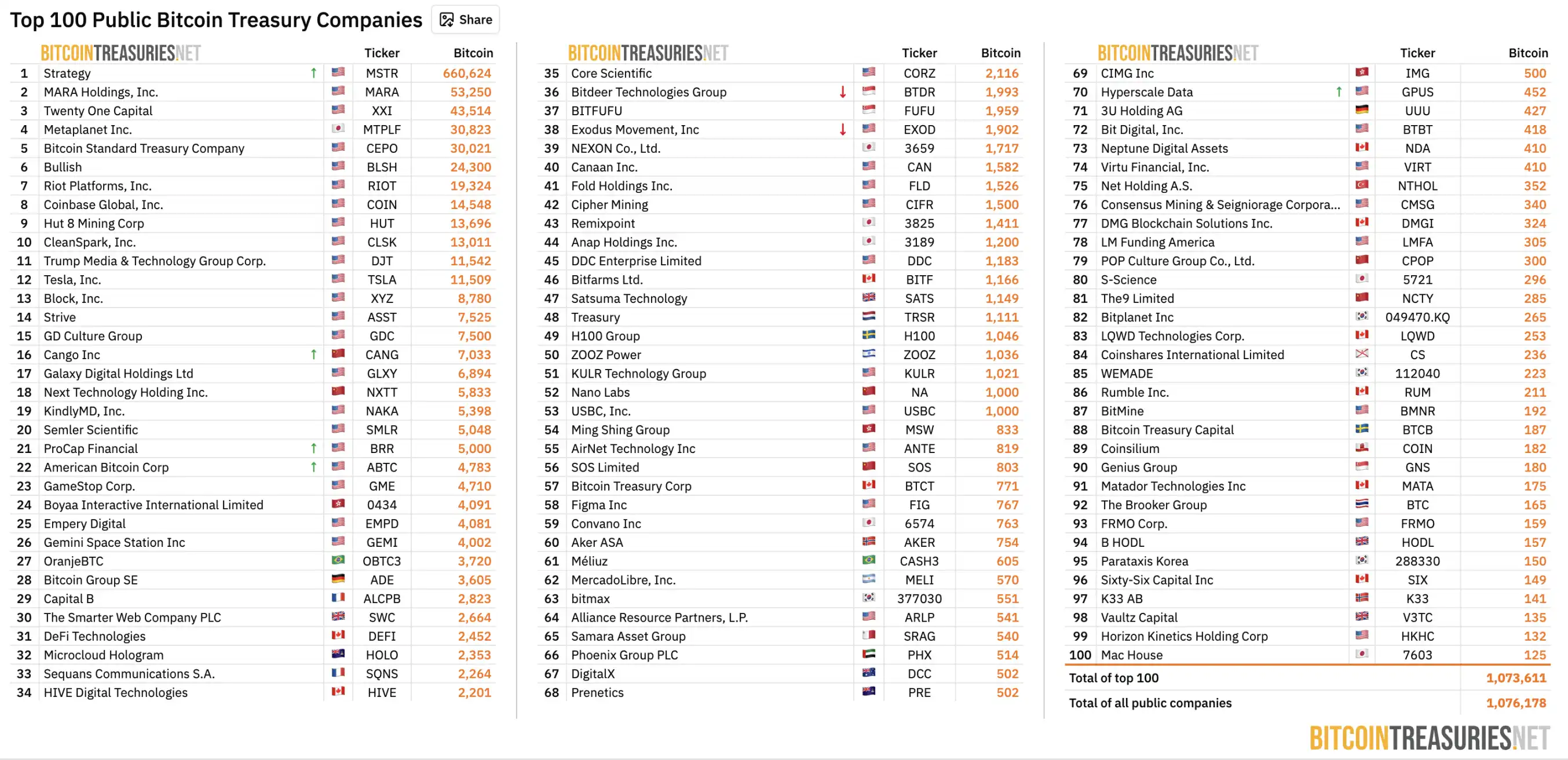

Strategy 并非孤军奋战。据 BitcoinTreasuries.NET 数据统计,截至 12 月 11 日,全球 208 家上市公司持有超 107 万枚比特币,超过比特币总供应量的 5%,当前价值约 1000 亿美元。

来源:BitcoinTreasuries.NET

这些数字资产财库公司已成为机构采用加密货币的重要桥梁,为养老基金、捐赠基金等传统金融机构提供了合规的间接敞口。

此前,持有比特币的上市公司 Strive 建议 MSCI 应将数字资产公司的「选择权」交还给市场。一个简单直接的方案是创建现有指数的「剔除数字资产财库公司」版本,例如 MSCI USA ex Digital Asset Treasuries 指数和 MSCI ACWI ex Digital Asset Treasuries 指数,通过透明的筛选机制让投资者自主选择跟踪基准,既保留指数的完整性,也满足不同投资者的需求。

此外,行业组织 Bitcoin for Corporations 已发起联名倡议,呼吁 MSCI 撤回该数字资产提案,主张应根据公司实际商业模式、财务业绩与运营特征进行分类,而非简单以资产占比划线。据该组织官网显示,目前已有 309 家公司或投资人签署联名信,签署者除 Strategy 外,还包括 Strive、BitGo、Redwood Digital Group、21MIL、Btc inc、DeFi Development Corp 等行业内知名企业的高层,以及众多个人开发者与投资者。

小结

Strategy 与 MSCI 的这场对峙,本质上是一场关于「新兴金融创新如何融入传统体系」的根本性辩论。数字资产财库公司(DAT)作为传统金融与加密货币世界的「跨界者」,既非纯粹的科技企业,也不是简单的投资基金,而是一种依托数字资产构建的全新商业模式。

MSCI 的提议试图用「50% 资产占比」标准,将这些复杂实体归为「投资基金」并排除在指数之外;而 Strategy 则坚持认为,这种简化处理是对其商业本质的严重误解,更是对指数中立性原则的背离。随着 2026 年 1 月 15 日决策日期的临近,这场博弈的结果不仅将决定多家比特币持有上市公司的指数「入场资格」,更将为数字资产行业在全球传统金融体系中的未来地位,划定关键的「生存边界」。

参考资料

<1> https://assets.contentstack.io/v3/assets/bltf8d808d9b8cebd37/blt26a263f232aa531c/693976b64c2a191113a60111/strategy-msci-letter.pdf

<2> https://app2.msci.com/webapp/index_ann/DocGet?pub_key=0bZz7Im3vZU%3D&lang=en&format=html

<3> https://x.com/ColeMacro/status/1996930014441623902

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

MSCI试图用“持有数字资产占比超过50%”作为分界线,将此类公司划为“投资基金”并排除在指数之外,这背后反映出传统金融体系对不熟悉资产的谨慎甚至排斥。但问题在于,这种分类方式过于简单粗暴,忽略了DAT公司的核心商业逻辑。Strategy在抗辩中明确指出,他们并非 passively holding BTC,而是通过发行结构化数字信贷工具(如各类优先股)主动融资,并利用比特币作为生产性资本来创造现金流和股东回报。这种主动管理资产、设计金融产品、并承担市场风险的模式,本质上更接近一家创新型的金融科技公司或特殊目的控股公司,而非 passively managed fund。

更重要的是,MSCI的规则若实施,将产生一系列连锁反应。首先是指数跟踪型被动资金的撤离,据摩根大通估算,仅Strategy就可能面临28亿美元资金流出。这不仅仅影响股价,更会削弱公司未来的融资能力,增加其资金成本。其次,这种规则可能被其他指数提供商(如富时罗素、标普)效仿,形成行业范围的“排斥效应”,最终导致整个DAT赛道的资本流入受阻,抑制创新。

但Strategy的抗辩也点出了几个关键的不合理之处:一是歧视性标准。为什么石油公司可以集中持有油气资产,REITs可以集中持有房地产,而DAT持有比特币就要被特殊对待?二是操作可行性。比特币价格波动剧烈,公司可能因为币价短期波动而在指数中频繁进出,导致指数稳定性和投资者决策混乱。三是会计标准差异。不同国家对比特币的会计处理不同(如美国GAAP允许按公允价值计量,而IFRS则可能按成本计量),这会导致同类公司因注册地不同而受到不公平对待。

从更广的视角看,这场博弈的本质是传统金融话语权与新兴金融模式的碰撞。MSCI作为全球指数巨头,其决策具有风向标意义。若最终采纳该提议,不仅会重创DAT行业,更会向市场传递一个信号:数字资产相关的创新商业模式仍未被主流金融体系接纳。这与美国当前推动数字资产领导地位的战略方向(如特朗普政府的比特币储备计划)显然背道而驰。

Strategy的诉求很明确:要么彻底撤回提议,要么提供更公平的替代方案(如创建“排除DAT”的独立指数版本),把选择权交还给市场。目前行业组织(如Bitcoin for Corporations)和多家DAT公司已联合发声,这显示出行业内部的协同防御态势。

最终,MSCI的决定将取决于多方博弈的结果,包括行业抗议的力度、监管层的态度、以及DAT公司自身的财务表现(例如是否持续为股东创造收益)。2026年1月的最终结论,将不仅决定Strategy等公司的指数资格,更会为数字资产在传统金融世界的“可接受性”划定一条重要界线。

融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

活动

活动

0

0