Delphi:為什麼Ethena是我們本輪牛市的投資重點

原文標題:《Ethena Thesis—The Internet Bond》

原文作者:José Maria Macedo,José Maria Macedo

原文翻譯:律動小工,BlockBeats

作為上輪加密牛市「點金手」之一的Delphi 因在上一輪牛市押注了GameFi 鼻祖Axie Infinity 和算法穩定幣Terra Labs(由治理代幣Luna、演算法穩定幣UST 和DeFi 協議Anchor 等組成)而成名,同時也受到UST 暴雷的反噬,甚至團隊前成員Larry 在Terra 生態項目Anchor 損失了其在加密領域的絕大部分資金。

即使如此,Delphi Labs 的CEO José Maria Macedo 代表他自己和Delphi Ventures 再次選擇了「演算法穩定幣」Ethena,稱Ethena 是他們本輪牛市最堅定和最堅信不移的投資之一。

在本文中,Delphi 解釋了為什麼Ethena 的設計很巧妙,為什麼USDe 不同於早前的演算法穩定幣,相較於之前類似的協議有何改進,以及最重要的-Ethena 的風險,USDe 究竟會不會遇到UST(Terra 的穩定幣)時刻?律動將全文翻譯如下。

無論是對 Delphi Ventures 還是我個人,Ethena 都是我們本週期最堅信的投資之一。我相信:

sUSDe 將大規模提供加密貨幣中最高的美元收益率;

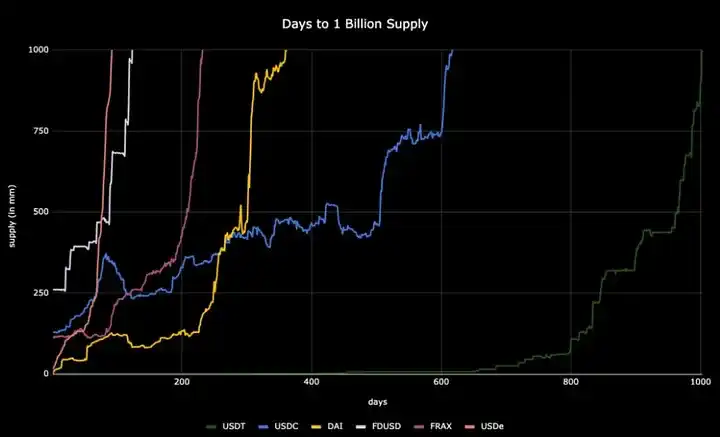

USDe 將在2024 年成為USDC/USDT 之外最大的穩定幣;

Ethena 將成為所有加密貨幣中收入最高的項目。

在這篇文章中,我將介紹 Ethena 是什麼、為什麼它很有趣,以及分解我目前所能看到的風險。

機會

不可否認,穩定幣仍是加密貨幣的殺手級應用之一。

市場一再顯示它希望獲得穩定幣的收益。問題是以有機、可持續的方式產生它。

Ethena 能夠提供這種收益,副產品是穩定幣。穩定幣獲取收益,而用於鑄造穩定幣的資本則產生收益。

具體來說,用來支撐穩定幣的資金被用來質押ETH,並在永續合約中做空,在此過程中保持Delta 中性敞口,而該頭寸的兩條邊通常會提供收益(註,即質押ETH 獲得PoS 收益,等量做空ETH 獲得資金費收入)。

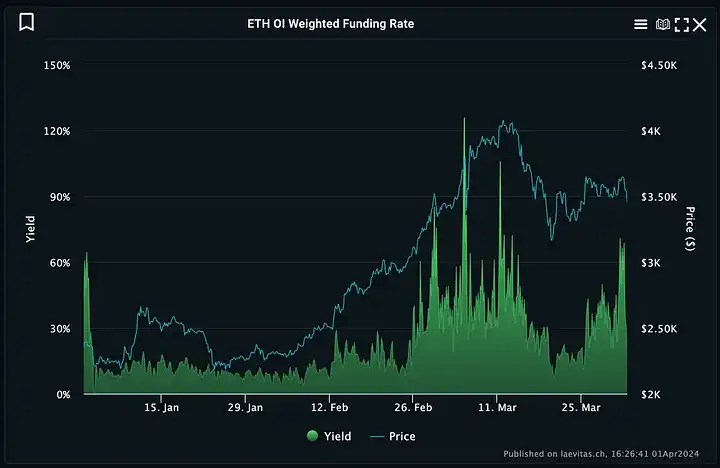

sUSDE 收益率= stETH 收益率+ 資金費率(目前為35.4%)

透過這種方式,Ethena 有效地結合了加密貨幣中「實際收益」的兩個最大來源:ETH 質押(約35 億美元/年)和永續合約資金費率(ETH/SOL/BTC 之間的OI 每年約370 億美元,平均收益約12%)

這是Arthur Hayes 最初想法的實現「synthetic USD」。雖然以前曾嘗試過類似的 Delta 中性穩定幣專案(例如 UXD),但它們以前從未能夠利用中心化交易平台(CEX)的流動性。

Ethena 和穩定幣的三難困境

在深入研究設計及其風險之前,有必要提供穩定幣設計的簡要總結/歷史以及它們在穩定幣三難困境中的位置。

穩定幣有 3 種流行的形式:超額抵押、法幣支援和演算法穩定幣。它們各自解決了穩定幣三難困境的各個部分(即去中心化、穩定和可擴展/資本效率),但最終未能解決所有三個問題。

法幣支援(USDC、USDT)

·穩定性:被授權參與者(即做市商)可以鑄造它們並以套利價格贖回它們,並確保它們保持錨定。

·可擴展性:它們是 1:1 抵押的,因此具有可擴展性+資本效率。

·去中心化:高度中心化,意味著持有人面臨交易對手風險(銀行償付能力、資產扣押等)和審查風險,因為法人實體可能受到脅迫,銀行帳戶可能被凍結。

超額抵押(DAI)

·穩定性:任何人都可以鑄造和贖回基礎抵押品並套利,從而創造穩定性。

·可擴展性:在可擴展性方面存在困難,因為它主要作為槓桿需求的副產品而存在。當涉及到此功能時,Aave 和其他產品的優越性進一步超越了這項功能。

·去中心化:與替代方案相比,高度去中心化,儘管在一定程度上依賴中心化穩定幣和國債作為抵押品。

演算法穩定幣

可擴展性:演算法穩定幣具有高度的資本效率和可擴展性,因為它們可以在沒有外源抵押品的情況下進行鑄造,並且通常在需求超過供應時將某種形式的收益發放給參與者。

去中心化:它們也是去中心化的,因為它們往往只依賴加密原生抵押品。

穩定性:然而,它們在穩定性方面慘遭失敗,因為它們僅由內生抵押品支持,這導致反射性並最終透過死亡螺旋崩潰。 每一個嘗試過的演算法穩定幣都遭受這樣的命運。

那麼USDe 呢

在我看來,USDe是有史以來最具擴展性的完全抵押穩定幣。 它還沒有完全去中心化,也不可能完全去中心化,但在我看來,它處於平衡中一個非常有趣的點。

穩定

USDe 由Delta 中性部位完全抵押,該頭寸被質押的ETH 和在永續合約中做空ETH 所抵消。授權參與者可以將穩定幣兌換為基礎抵押品,這應該會帶來穩定性。也就是說,這是一個新的設計,顯然存在風險(稍後會詳細介紹)。它也不太可能像法幣支持的穩定幣那樣穩定,因為這些穩定幣的贖回成本是免費的,而 USDe 的贖回成本將取決於當時的流動性條件(即平倉空頭的成本)。

可擴充性

這就是 USDe 真正大放異彩的地方,主要原因有兩個。首先,與法幣支持的穩定幣一樣,Ethena 可以與抵押品以 1:1 的比例鑄造。然而,與法幣支持的穩定幣不同,Ethena 能夠為其持有者大規模產生有意義的有機收益。具體來說,USDe 可以質押到 sUSDe 以獲取協議收益率,該收益率是 stETH 收益率和資金費率的組合。

sUSDE 收益率= stETH 收益率+ 資金費率(目前為35.4%)

至關重要的是,這種收益率可能:a)可擴展,b)與國債利率反週期

關於可擴展性:Ethena 有效地結合了加密貨幣中「實際收益」的兩個最大來源:

ETH 質押:每年35 億的產出;

永續約的資金費率:ETH 和BTC 之間的持倉量每年約350 億美元(本週發布),過去3 年平均收益約11%。

正如我們在過去3 個月中看到的那樣,在牛市期間,這一數字可能會更高,平均資金費率約為30% 。

Ethena 最後仍可隨著時間的推移添加其他資產,例如BTC(250 億持倉量)和SOL(可能還有jitoSOL),以進一步擴大供應規模。

關於反週期性:隨著時間的推移,國債殖利率可能會走低,隨著人們在風險曲線上更進一步,對加密貨幣槓桿的需求應該會上升。隨著由美債支撐的競爭對手收益率下降,(因槓槓需求上升)Ethena 的收益率應該保持在高位。

去中心化

去中心化是一個多維度的範圍,最終將取決於每個維度的權重。就我個人而言,我認為 Ethena 在去中心化方面介於法幣支持和超額抵押穩定幣之間。

它比法幣支持的穩定幣更能抵抗審查,因為它不依賴傳統的銀行軌道,而傳統銀行軌道最終通過代理銀行依賴美聯儲,並且可以在一夜之間關閉。 Arthur 在他最近的文章中對此進行了很好的描述。

然而,它確實面臨一些來自 CEX 的交易對手方風險。具體來說,Ethena 在 MPC 錢包中與機構級託管機構的交易所中持有抵押品,然後使用 Copper、Ceffu 和 Cobo 將抵押品等量對應到 CEX 上。每 4-8 小時進行一次結算,並透過結算期間的利潤來降低交易風險。

更重要的是,與可以在鏈上無需許可地鑄造/贖回的超額抵押穩定幣不同,Ethena 依靠調用鏈下伺服器來計算具有最高效資金費率的CEX 並鑄造USDe。無可否認,這是一個中心化因素,使其容易受到審查。

獲利能力:

與大多數其他加密項目不同,Ethena 的利潤也非常高。它已成為加密貨幣領域最賺錢的 dApp,超越了所有 DeFi,在 30 天的收入中僅次於以太坊和 Tron。

Ethena 的獲利能力來自於其產生的所有收益。目前,這筆資金將存入保險基金,但最終人們預計這筆資金將按照一定比例分配給質押用戶。

假設分配率為10%,Ethena 的協議收入為:

總收益率*(1–90% *(1—sUSDe 供應量/ USDe 供應量))

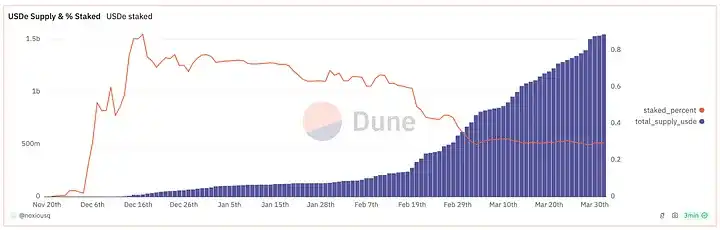

值得注意的是,由於Ethena 的活動,Ethena 目前的盈利能力較高,由於鎖定USDe 的積分激勵,質押率僅30% 左右。

這種動態也凸顯了為什麼USDe 作為穩定幣成功的好處。穩定幣使用的 USDe 越多,質押的 USDe 就越少,Ethena 的利潤就越高。

風險

我見過人們關注的最常見的FUD 是資金費率的風險,即如果資金長期處於負值會發生什麼?我們會看到類似 UST 的脫錨/暴雷嗎?

對此,值得指出的是:

·從歷史上看,資金費率通常都是正的

·有一個保險基金(IF)來彌補負資金時期

·最重要的是,即使在最壞的情況下,即資金在前所未有的一段時間內為負數並且IF 完全耗盡,USDe 也完全由外部資產抵押,並且在設計中內置了一定程度的“反-反身性”,使其於UST 非常不同。

資金費率的歷史狀況

從歷史上看,資金費率一直是正的,特別是在考慮到以太坊質押收益率時。過去3 年:

·以OI 加權計算,資金平均為正8.5%

·扣除質押ETH 收益率後的資金費率僅在11% 的日子裡為負值

·最多連續13 天的資金費率與110 天的資金費率

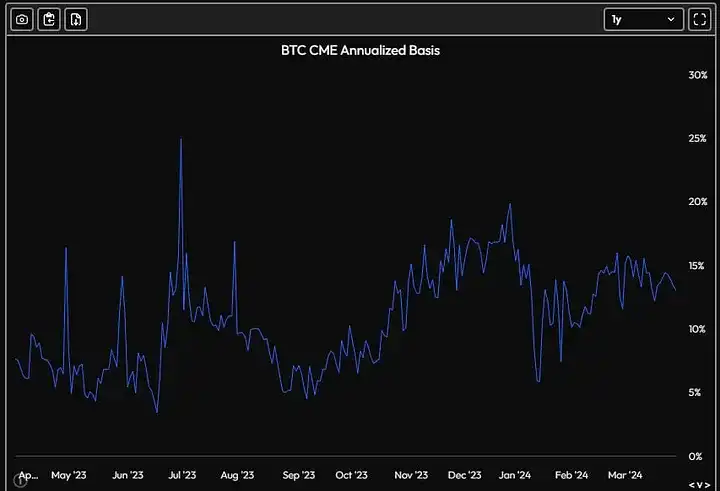

也許還有理由相信資金費率將長期維持結構性正向。一些交易所(Binance、Bybit)的基準資金費率為 11%,這意味著如果資金費率在一定範圍內,它會預設為恢復到 11%。這些交易所佔持倉量的 50% 以上。甚至當我們研究 TradFi,CME 比特幣期貨也比幣安更大,目前的差額約為 15%。一般來說,作為資本成本的代理指標,期貨收益率基差在絕大多數時間內為正值。

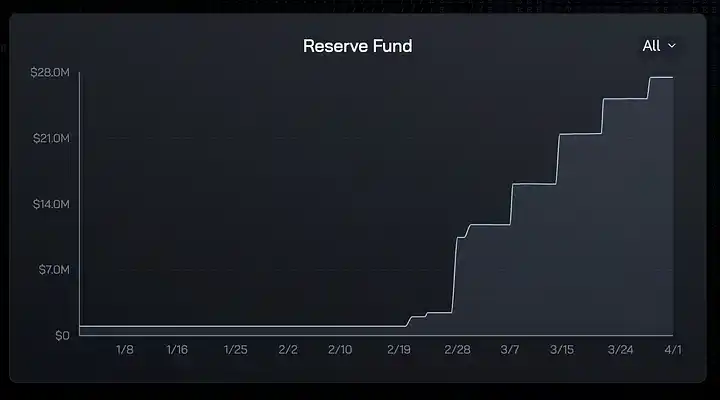

保險基金(IF)

當資金費率真的出現負值時,會有一個保險基金來補貼sUSDE 收益率並確保其下限為0(即永遠不會出現負值)。

協議收入的一部分將重新分配給 IF,以確保其隨著時間的推移實現有機增長。 Ethena Labs 提供了 1000 萬美元的捐款來啟動 IF。

目前坐擁 2,700 萬美元,所有協議收入都被送到那裡(以目前運行速度約為每週 300 萬美元)。

Ethena 團隊和Chaos Labs 都進行了深入的研究來確定保險基金的最佳大小。他們的建議是每 10 億美元的 USDe 將匹配 2,000 萬美元至 3,300 萬美元的保險基金。

反反身性

現在,我們假設這樣一種情況:資金費率負值超過stETH 收益率,並且持續的時間足以耗盡保險基金。

在這種情況下,穩定幣的本金餘額將慢慢降至 1 美元以下,因為資金費率是透過抵押品餘額支付的。雖然這聽起來很糟糕,但這裡的風險與可調節的風險非常不同,因為抵押品會隨著時間的推移而慢慢減少,而不是迅速猛烈地崩潰到 0。例如,幣安的最大負資金利率為-100% 意味著每天損失0.273%

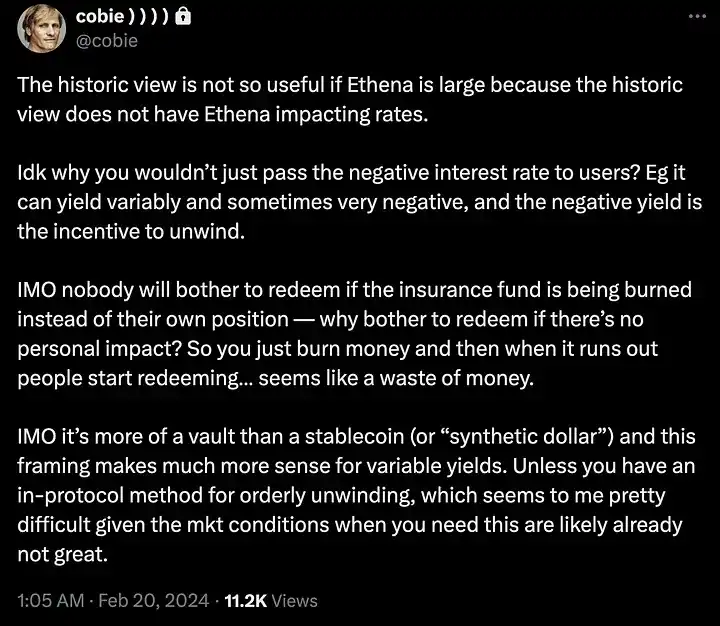

正如Guy指出的那樣,這種外生資金費率實際上將「反反射性」或負回饋循環嵌入到設計中。

收益率為負→用戶贖回穩定幣→空頭平倉→資金費率恢復到0 以上

穩定幣的贖回有助於平衡資金費率並使系統恢復平衡。這與演算法穩定幣相反,在演算法穩定幣中,贖回會降低相應代幣的價格,並創建反饋循環,從而構成所謂的「死亡螺旋」。

另外還有兩件事值得注意:

1)當當資金費率轉為負值時,可能不會突然發生脫錨,而是隨著收益率隨著時間的推移而逐漸下降。如果能從國債(或 RWA 產品)獲得相同的收益率,為什麼還要持有 USDeE?

2) 保險基金是一種設計選擇,旨在透過平滑收益率並避免他們每天擔心本金損失來優化sUSDE 持有者的用戶體驗。

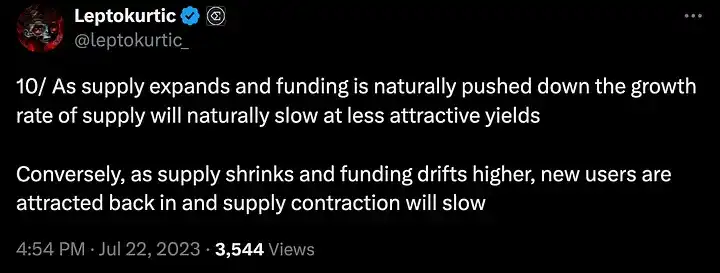

Ethena 可以選擇將負收益率轉嫁給持有者,正如Cobie 在下面建議的那樣,這將透過鼓勵人們更快地贖回資金來響應資金的變化,從而使負回饋循環變得更加強大。

其他風險

雖然我不認為負資金費率是一個特別大的風險,但肯定還有很多其他風險需要考慮。

畢竟,這是一個全新的機制,可以提供非常高的收益。沒有一種收益是沒有風險的,收益越高,人們就越應該持懷疑態度。

以下是我認為的風險和緩解措施的非詳盡清單:

1. 歷史資金費率資料不包括Ethena 本身。如果 USDe 相對於整體持股量變得足夠大,它可能:a) 顯著降低平均資金費率 b) 加劇資金費率波動,這可能導致暴力平倉、糟糕的執行和潛在的 USDe 脫錨。

與此相關的是,隨著時間的推移,stETH 的收益率也可能繼續下降,進一步損害經濟並使上述問題變得更糟。這絕對是一個風險。這裡有一些緩解措施:

a) sUSDe 的取消質押有7 天的延遲,當有大量供應將被質押時,會緩解市場恐慌;

b) 即使在最壞的情況下,這種脫錨也不會對協議償付能力產生太嚴重的影響,因為利差會導致授權參與者進行贖回。 這主要會損害虧本贖回的用戶,更重要的是,會損害在 USDe 使用槓桿的協議/用戶。

2.LST 抵押品的流動性相對較差,可能會被大幅罰沒和/或脫錨。足夠暴力的脫錨可能會導致 Ethena 被清算並遭受損失。

然而,鑑於 Ethena 使用的槓桿有限,甚至沒有槓桿,只有史無前例的脫錨才會導致清算。根據 Ethena 自己的研究,這需要 LST 與 ETH 的脫錨達到 41-65%,2022 年 stETH 的最高脫錨比例約為 8%。

Ethena 現在也對其LST 曝險進行了多元化,這進一步緩解了這一問題,目前僅持有22% 的抵押品為LST,其中ETH 目前佔51%。 當牛市中資金費率到+30% 時,3 / 4% 的stETH 收益率變得不那麼重要,因此Ethena 可能會在牛市中持有更多ETH,在熊市中持有更多stETH 。

3.Ethena 對 CEX 的空頭交易對手方有信用風險。交易對手暴雷可能意味著:a) Ethena 最終成為淨多頭而非 Delta 中性 b) USDe 根據其對特定交易對手的損益敞口進行脫錨。

然而,Ethena 每 4-8 小時與 CEX 進行一次結算,因此它們只會受到兩個結算週期之間的差異的影響。雖然在快速劇烈的市場波動期間這可能很大,但這與全部資本受影響完全不同。

另外值得注意的是,正如我們去年 5 月 USDC 事件一樣,所有穩定幣都存在一定程度的交易對手風險。

4. 一旦開始加入 USDe 循環槓桿,所有上述風險都可能被放大並具有系統性。

這肯定會導致一些恐慌、連環爆倉和脫錨。這些情況可能對使用 USDe 組成的使用者和協定更具破壞性,而不是 Ethena 本身。然而,在極端情況下,它也可能傷害 Ethena。

重新錨定的唯一方法是贖回標的資產,平倉做空倉位。如果流動性稀薄,這一步驟可能會導致巨額損失。

5.Ethena Labs 和相關的多簽擁有資產控制權(目前是與Ethena、Copper 和獨立第三方的⅔ 多重簽名)

理論上,他們可以在鏈下對資產施加影響,或以其他方式損害資產,USDe 持有者沒有任何合法權利,必須在沒有先例可依的法庭上解決這一問題。

6.Ethena 也可能受到監管機構的禁令並要求凍結資產,從而間接控制一堆ETH/stETH

7. 最後,可能還有很多未知的事情。

Ethena 在後端實際上是作為代幣化對沖基金運作的。 這件事很困難,有很多活動部件和可能出錯的方式。不要投入超過你能承受的損失。

加密貨幣中的一切都存在風險,正如我們反覆經歷的艱難過程所發現的那樣。在我看來,重要的是對風險盡可能透明並允許個人做出自己的決定。

我想說 Ethena 團隊在這方面總體上做得很好,提供了我所見過的早期專案中最全面的文檔和風險披露。

就我而言,自從shard 活動之前以來,我在Ethena 上有很多個人倉位敞口,購買了一堆USDE/sUSDE Pendle YT,並通過Delphi Ventures 進行了投資。正如您現在可能已經知道的那樣,這是我在本週期中最興奮的項目之一。

我仍然認為穩定幣是一個價值 100 億美元的機會。 Ethena 在穩定幣權衡範圍上提出了一個非常有趣的觀點,並且在這個以及更大的體積上難逢敵手。

我還認為Guy 是我們支持過的最好的創始人之一,他在一年多的時間裡將Ethena 從一個想法變成了有史以來成長最快的以美元計價的加密資產,TVL 達到15 億美元。

這次,他就組成了一支明星團隊來實現他的願景,並讓自己周圍有一些該領域最好的支持者(頂級的CEX、VCs 和做市商等),很期待看到他在未來幾年發展到什麼程度。

感謝 Yan Liberman 幫助我集思廣益並整理這篇文章,感謝 0xDef1、Jordan 和 Conor Ryder 的審閱,感謝 Guy Young 回答我所有的愚蠢問題。

原文連結

歡迎加入律動 BlockBeats 官方社群:

Telegram 訂閱群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方帳號:https://twitter.com/BlockBeatsAsia

社區

社區 OPRR

OPRR 融資信息

融資信息

專題

專題

鏈上生態

鏈上生態

詞條

詞條

播客

播客

數據

數據

由AI總結

由AI總結