比特币持续暴跌,Strategy是否会被迫抛售?

原文标题:《比特币持续暴跌,MSTR 是否被迫抛售成焦点》

原文作者:叶桢,华尔街见闻

比特币正在经历一场针对机构持仓的严峻压力测试,随着价格跌破关键心理关口,逼近 MicroStrategy 等主要机构持有者的成本线,市场对于高杠杆持有者的流动性担忧迅速升温。

周末,比特币一举跌破 8 万美元整数关口,创下 2025 年 4 月 7 日以来的最低水平。这一轮抛售发生在大盘流动性明显不足的背景下,进一步加剧了比特币近期超过 30% 的累计跌幅。

尽管市场情绪低迷,MicroStrategy 执行主席 Michael Saylor 周日仍通过社交媒体平台 X 发布带有「More Orange」字样的图片,暗示将继续增持。该公司宣布将其 A 系列永久延期优先股(STRC)的股息提高 25 个基点至 11.25%,意在以高昂的融资成本吸引资本以维持其比特币购买策略。然而,分析指出,若币价持续停滞或跌破其成本线,高额的股息支出可能引发严重的现金流挤压。

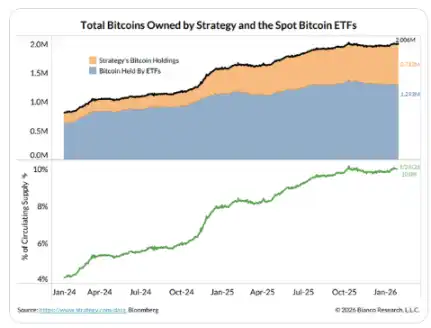

Bianco 研究宏观策略师 Jim Bianco 分析指出,比特币市场正面临叙事枯竭的危机。当前市场结构呈现高度机构化特征,ETF 投资者与 MicroStrategy 合计控制了约 10% 的流通量,且目前整体处于浮亏状态。这表明曾经作为市场支撑的「机构进场」叙事,在高位被套后可能反转为巨大的抛压来源。

机构持仓浮亏加剧,ETF 现净流出潮

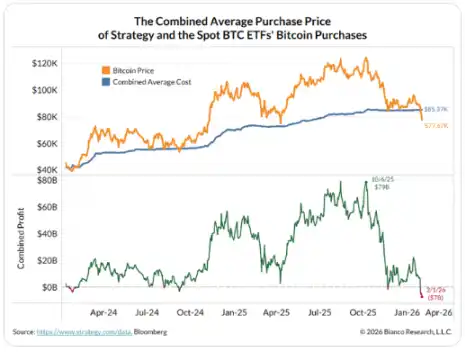

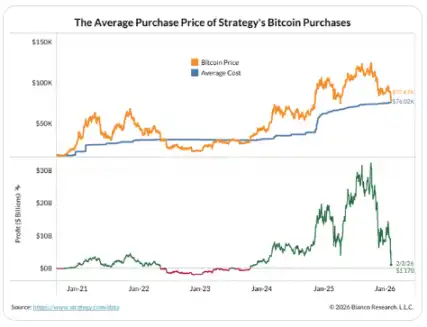

Jim Bianco 的分析显示,比特币正在被高度「机构账户化」,这意味着市场首次可以清晰地观测到大资金的持仓成本与盈亏状况。目前,MicroStrategy 与 11 只现货比特币 ETF 合计持有约 10% 的比特币流通量,其合并后的平均买入成本约为 85360 美元。按当前价格计算,这些机构持仓整体浮亏约 8000 美元 / 枚,未实现亏损总额高达约 70 亿美元。

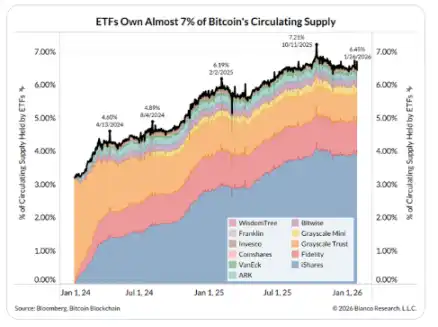

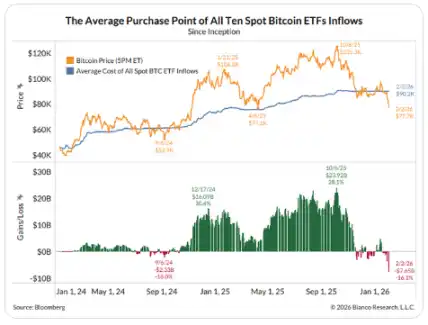

其中,现货 ETF 已成为影响供需结构的核心力量。数据显示,11 只最大的现货比特币 ETF 持有 129 万枚比特币,占流通总量的 6.5%,市值约 1150 亿美元。然而,这些 ETF 投资者的平均买入成本高达 90200 美元,目前币价已较其成本低约 13000 美元。

这种高位接盘的结构导致了典型的顺周期效应。Bianco 指出,这些 ETF 已连续 10 个交易日出现净流出,投资者正在高位买入后的回撤中选择赎回,这种资金结构正在放大市场的下行波动。

MicroStrategy 安全垫收窄,激进融资引发担忧

作为企业持有比特币的标杆,MicroStrategy 的资产负债表正面临数月来最严峻的考验。目前,该公司持有 712647 枚比特币,平均成本约为 76037 美元。随着比特币交易价格回落至 78000 美元附近,该公司的未实现收益已大幅收窄至不足 3%。

尽管安全垫变薄,MicroStrategy 并未表现出退缩迹象。为了资助下一阶段的购买,公司将 STRC 产品的收益率调整为 11.25%,这一回报率相较于典型公司债券存在巨大溢价,反映了公司对资本的极度渴求以及其比特币中心化模式的内在波动性风险。数据显示,自 STRC 产品 11 月首次亮相以来,仅该产品的销售就资助了超过 27000 枚比特币的收购。

分析认为,MicroStrategy 依然处于盈利状态,但容错空间已明显缩小。若价格进一步下跌,公司将面临整体浮亏。而维持如此高成本的股息支付可能会造成现金流紧张,特别是当比特币价格跌破其 76000 美元的成本「水位线」时,这种风险将变得尤为敏锐。

旧叙事失效,市场亟需新动力

从宏观角度看,此次暴跌加剧了市场数周以来的失望情绪。Jim Bianco 认为,比特币面临的真正问题在于缺乏新的叙事。此前市场寄予厚望的「老钱进场」(Boomer Adoption)故事已经被充分定价,甚至正在被证伪。

目前的市场结构显示,ETF 和 MicroStrategy 不仅买得多、买得集中,而且目前整体被套。Bianco 指出,只要没有新的、可持续的买入叙事出现,资金流出的趋势恐将持续。在这种情况下,一度被视为利好的高位机构化持仓,反而可能转变为市场最大的压力源。比特币目前的问题不在于过去有没有人买,而在于在当前价位下,下一批买家将来自何方。

欢迎加入律动 BlockBeats 官方社群:

Telegram 订阅群:https://t.me/theblockbeats

Telegram 交流群:https://t.me/BlockBeats_App

Twitter 官方账号:https://twitter.com/BlockBeatsAsia

MicroStrategy作为企业持币的典型代表,其商业模式建立在持续融资购币的循环之上。通过发行高息优先股(如收益率11.25%的STRC)吸引资本,再利用融资资金增持比特币,这种模式在牛市中能够形成正向循环——比特币上涨推高股价,股价溢价支撑增发融资,融资再用于购买更多比特币。但在价格下行阶段,高息融资的现金流压力与持仓浮亏可能形成双重挤压。尽管Michael Saylor公开表示继续增持,但财务层面的容错空间正在收窄。

更值得关注的是市场叙事机制的转变。机构化曾被广泛解读为牛市支撑,但当ETF和上市公司持仓整体转入浮亏时,机构持仓反而可能成为抛压来源。数据显示,现货比特币ETF与MicroStrategy合计持有约10%流通量,平均成本高达85360美元,当前价格已使其整体浮亏约70亿美元。这种高位集中持仓一旦面临赎回或平仓需求,容易形成顺周期下跌动能。

从资金流向看,ETF连续10日净流出表明机构投资者正在调整敞口。部分资金可能从高溢价的持币股(如MSTR)转向现货ETF等更直接的投资工具,这种迁移本身也会对原有持仓结构产生冲击。

比特币市场正处于新旧叙事转换的节点。此前的“机构进场”故事已被充分定价,甚至开始反向作用。市场需要新的叙事动力——无论是监管变革、技术升级还是应用场景突破——来重新吸引增量资金。在当前环境下,单纯依赖杠杆化持币的策略正在暴露其脆弱性。价格支撑需要实体应用和生态发展作为基础,而非仅靠财务操作和叙事炒作。

若比特币价格持续低于关键成本线,可能触发一系列风险传导:机构减持→加剧抛压→融资能力下降→进一步减持。这种负反馈循环是市场去杠杆过程的典型特征。但长期来看,这种压力测试也可能促使市场结构向更健康的方向发展,降低杠杆依赖,推动真正的价值发现。

融资信息

融资信息

专题

专题

链上生态

链上生态

词条

词条

播客

播客

活动

活动

0

0