停擺結束=市場反彈?複盤歷次政府重啟後美股、黃金、BTC走勢

原文標題:《停擺結束=市場反彈?美股、黃金、BTC 歷次政府重啟後表現全解析》

原文作者:David,深潮 TechFlow

北京時間 11 月 13 日凌晨 5 點,一場持續 43 天、創下美國歷史紀錄的終點即將到來。

美國眾議院於當地時間 11 月 12 日晚間以 222-209 票通過了臨時撥款法案,並由川普簽署通過。

至此,這場始於 10 月 1 日停擺的僵局宣告結束。

這 43 天裡,航班大面積延誤、食品援助計畫中斷、經濟數據發布暫停,不確定性籠罩著全球最大經濟體的方方面面。

而隨著停擺的結束,市場會如何反應?

對於加密市場和傳統金融市場的投資者而言,這不僅是一次政治事件的落幕,更是一個觀察資產價格如何應對「不確定性消除」的實驗窗口。

歷史數據顯示,過去幾次美國政府重大停擺結束後,美股、黃金、比特幣都展現出了不同的走勢特徵。

這次,當政府重新開門、聯邦資金恢復流動,哪些資產可能受益?

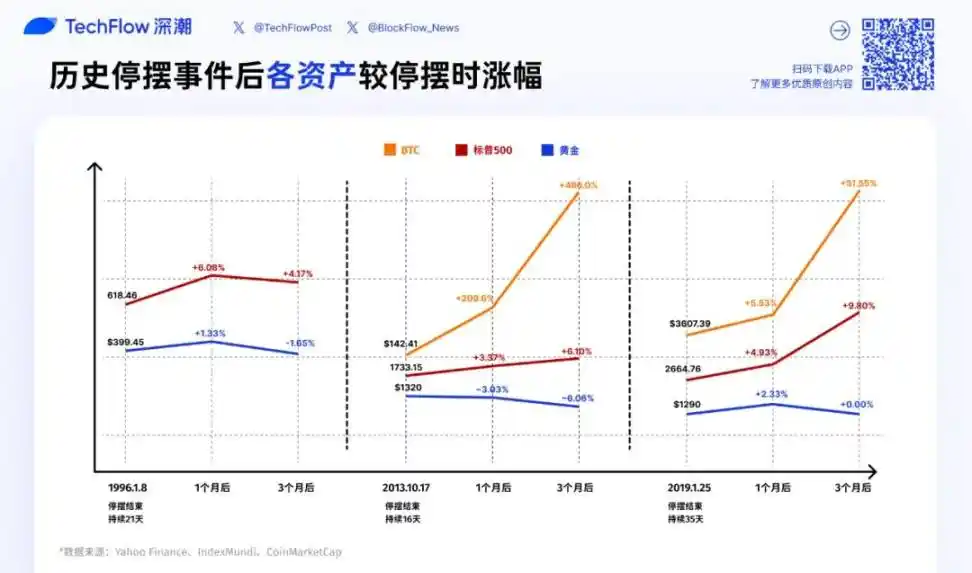

如果你沒有時間閱讀,下面這張圖能夠幫你快速抓住重點。

下文有更多細節,幫助你以史為鑑,成為一個聰明的投資者。

停擺,到底怎麼影響投資?

要瞭解停擺結束後的市場反應,首先要搞清楚:政府停擺到底如何影響資產價格?

政府停擺,絕對不是「公務員放假」這麼簡單。

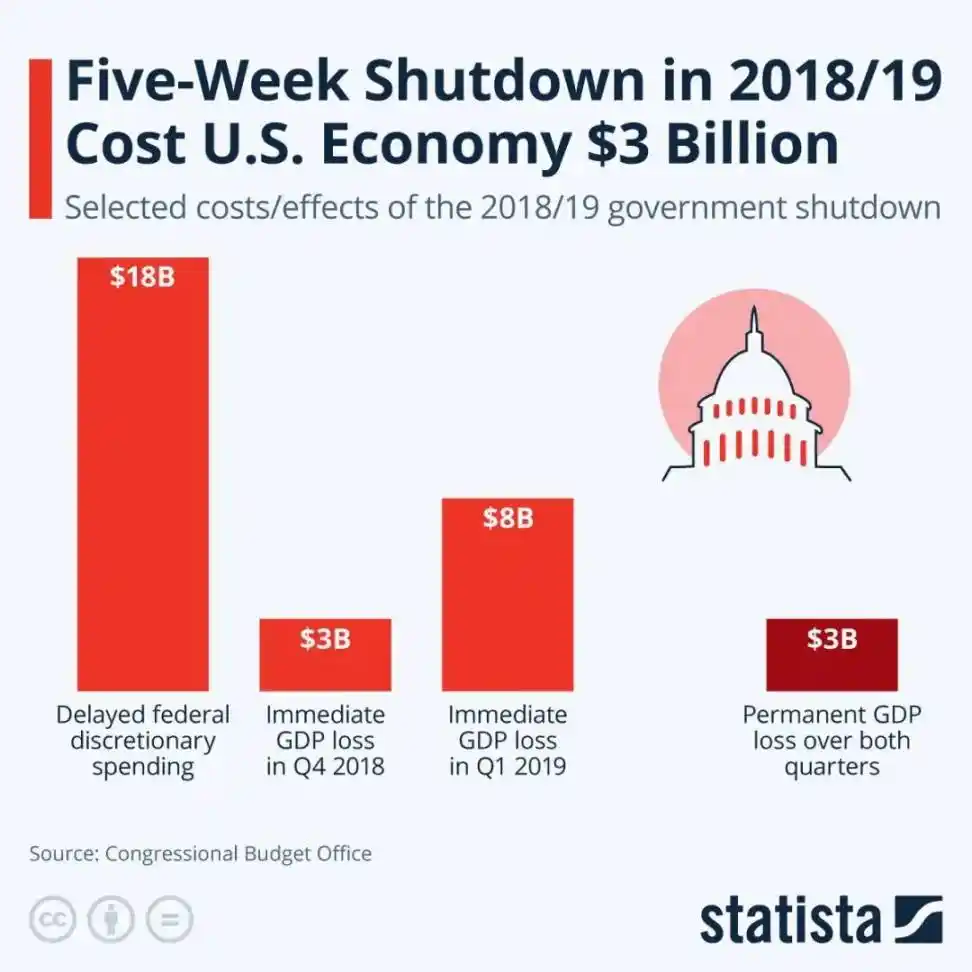

根據美國國會預算辦公室 (CBO) 的估算,2018-2019 年那場 35 天的停擺造成了約 30 億美元的永久性 GDP 損失,另有約 80 億美元的臨時性經濟活動延遲。

本輪 43 天的停擺更是打破了歷史紀錄。雖然 CBO 尚未發布本次停擺的經濟影響評估,但考慮到持續時間更長、影響範圍更廣,經濟損失很可能顯著超過 2018-2019 年。

實打實的經濟活動減少,會反映在 GDP 成長率、消費數據、企業獲利等關鍵指標。

但比經濟損失更重要的,是不確定性本身。

金融市場的核心邏輯之一是:投資人厭惡不確定性。

當未來無法預測時,資金會傾向減持高風險資產(科技股、成長股)、增持避險資產(黃金、美債等)、降低槓桿、持有現金觀望。

那麼反過來,當停擺結束時,會發生什麼事?理論上,停擺的終結意味著:

政策確定性回歸 - 至少在未來幾個月內,政府資金有了保障經濟數據恢復發布 - 投資者重新獲得判斷經濟基本面的工具財政支出重啟 - 延遲的採購、工資、福利金開始發放,對經濟有短期提振風險偏好修復 - 最壞的情況下解除資金、工資、福利金rally),因為不確定性的消除本身就是一種利多。

但要注意的是,這種反彈未必持久。

停擺結束後,市場會迅速回歸到對經濟基本面的關注;因此,我們認為停擺結束對市場的影響可以分為兩個層次:

· 短期 (1-2 週):不確定性消除帶來的情緒修復,通常好風險資產

·<個月):取決於經濟基本面是否真的受損,以及其他宏觀因素而對於加密市場而言,還有一個特殊考慮:監管機構的恢復運作。

SEC、CFTC 等機構在停擺期間基本上陷入停滯,審批流程暫停、執法行動延遲。當政府重新開門,這些機構會如何「補課」,也是一個值得關注的變數。

接下來,讓我們透過歷史數據,看看在過去幾次重大停擺結束後,美股、黃金和比特幣的實際表現如何。

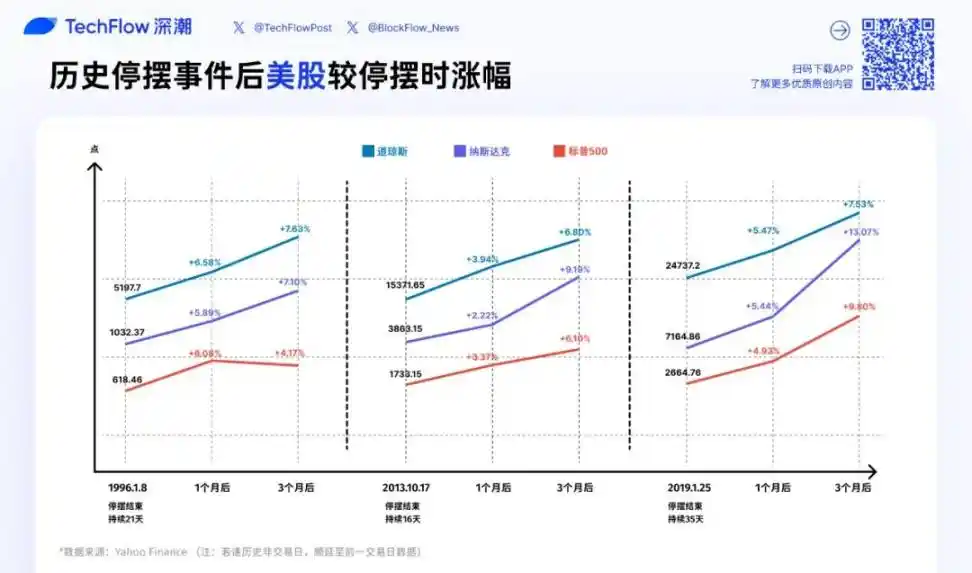

美股歷史複盤 : 停擺結束後,總有「寬慰反彈」

讓我們聚焦三次持續時間較長、對市場影響顯著的停擺事件,看看當政府重新開門時,投資者用真金白銀在美股市場上投出了怎樣的答案。

可以看到:

1.1995 年 12 月停擺 (21 天):科技泡棉前夜,溫和<月 16 日,柯林頓政府與共和黨控制的國會因預算平衡計畫陷入僵局,政府被迫關門。

市場表現:

· 1 個月後:S&P 500 漲至 656.07(+6.1%),納斯達克 1093.17(+5.9%),道瓊斯5539.45(+6.6%);

· 3 個月後:S&P 500 報 644.24(+4.2%),納斯達克 1105.66(+7.1%),道瓊斯5594.37(+7.6%);

這更像典型的先漲後調。停擺 1 個月後三大指數均錄得 6% 左右的反彈,但到 3 個月時漲幅收窄,S&P 500 甚至較 1 個月高點回落。

雖然年代久遠,但是結合當時的政經環境,背後的原因可能是市場在消化了停擺結束的短期利好後,重新回歸基本面定價。

1996 年初正值美國經濟「黃金時代」開端,隨著個人電腦和網路出現,科技發展處在萌芽階段,且通膨溫和,市場本身就處於長期上升通道,停擺的擾動更像是個插曲。

2.2013 年 10 月停擺 (16 天):美股突破金融危機前高

2013 年 10 月 1 日,共和黨試圖透過停擺迫使歐巴馬政府延遲實施《平價錢》,導致政府再次門關。這次停擺持續了 16 天,到 10 月 17 日凌晨才達成協議。

市場表現:

· 1 個月後:S&P 500 漲至 1791.53(+3.4%),納斯達克 3949.07(+2.2%),道 15976.01596.0p

2

· 3 個月後:S&P 500 報 1838.7(+6.1%),納斯達克 4218.69(+9.2%),道瓊斯 16417.01(+6.8%)

這次停擺發生在金融歷史的停擺發生在金融歷史危機:2013 年一年的時間暫停2007 年高點的時刻。

停擺結束與技術性突破幾乎同時發生,疊加聯準會當時正在實施的 QE3 量化寬鬆,市場情緒極度樂觀。納斯達克在 3 個月內接近 10% 的漲幅,明顯跑贏傳統藍籌股,科技股再次成為反彈先鋒。

3.2018 年 12 月停擺 (35 天):熊市底部反轉,停擺反彈最強的一次

2018 年 12 月 22 日,川普堅持要求 57 億美元的美人邊境持著資金。這場對峙一直持續到 2019 年 1 月 25 日,創下了當時史上最長停擺紀錄 (35 天),直到本輪 42 天停擺才被超越。

市場表現:

· 1 個月後:S&P 500 漲至 2796.11(+4.9%),納斯達克 7554.46(+5.4%),道瓊斯26091.95(+5.5%)

· 3 個月後:S&P 500 報 2926.17(+9.8%),納斯達克 8102.01(+13.1%),道瓊斯26597.05(+7.5%)

這是三次停擺中反彈最強勁的一次,背後有特殊原因。

2018 年四季度,美股因聯準會升息和貿易摩擦從高點暴跌近 20%,在 12 月 24 日創下階段性低點。

停擺結束與市場見底幾乎同步,疊加聯準會隨後的政策轉向暫停升息,雙重利好可能推動了強力反彈。

納斯達克 3 個月 13% 的漲幅,再次印證了科技股在風險偏好修復階段的高彈性。

回顧美股停擺後的歷史數據,三個清晰的規律浮現:

第一,短期反彈是高機率事件。三次停擺結束後 1 個月內,三大指數無一例外全部上漲,漲幅在 2%-7% 之間。不確定性消除本身就是利多。

第二,科技股往往跑贏大盤。那斯達克在 3 個月內的漲幅分別為 7.1%、9.2% 和 13.1%,均顯著高於道瓊斯的 7.6%、6.8% 和 7.5%。

第三,中期走勢取決於宏觀環境。停擺結束後 1-3 個月的表現差異很大,1996 年的先漲後調、2013 年的持續走高、2019 年的強力反彈,背後都有各自的宏觀邏輯,而非停擺本身。

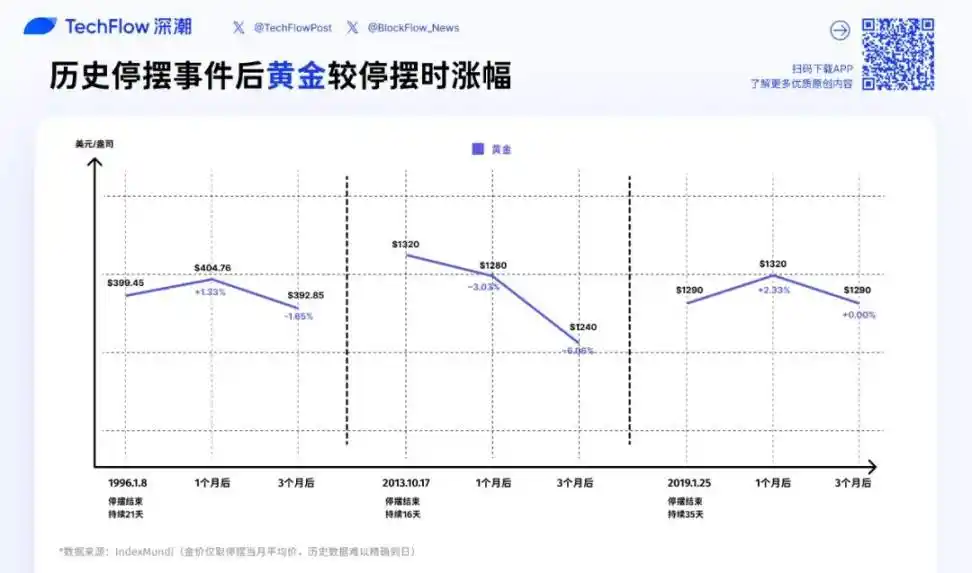

黃金歷史複盤:走勢並不取決於停擺本身

當我們把視角轉向黃金時,會發現一個與股市截然不同的故事。

1.1995 年 12 月停擺 (21 天):小幅震盪

停年 1 月):$399.45/ 盎司

· 1 個月後 (1996 年 2 月):$404.76(+1.3%)

· 3 個月後 (1996 年 4月):$392.85(-1.7%)

停擺這政治事件對金價的影響微乎其微。

2.2013 年 10 月停擺 (16 天):持續回檔

金價表現:

· 停擺結束 (2013 年 10 月):

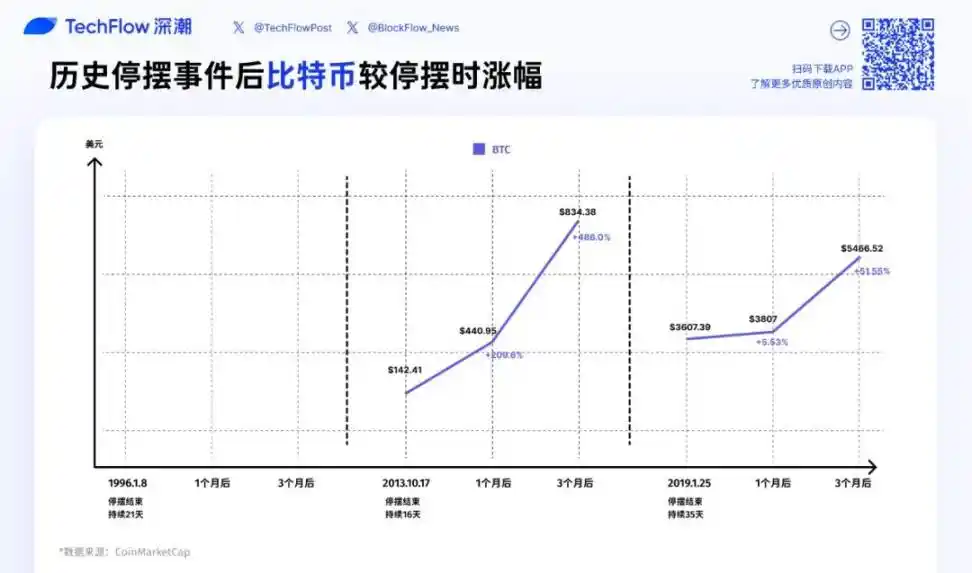

· 停擺結束 (2013 年 10 月): · 3 個月後 (2014 年 1 月):$1240(-6.1%) 這是三次停擺中黃金表現最弱的一次黃金表現。 2013 年是黃金的熊市年,從年初的 $1700 跌至年底的 $1200,全年跌幅超過 25%。 背後的原因是聯準會開始討論縮減量化寬鬆,美元走強壓制金價。停擺結束後,隨著不確定性消退,黃金的避險屬性進一步弱化,價格加速下跌。 金價表現: · 停擺結束 (2019 年 1 月):$1290/ 盎司 · 1 個月後 (2019 年 2 月):$1320(+2.3%) 4 月):$1290 (0%) 這次停擺期間,美股經歷了 2018 年底的暴跌,避險情緒高漲推動金價從 $1230 漲至 $1290。停擺結束後,金價短暫衝高至 $1320,但隨著股市反彈、風險偏好回升,金價回落至停擺結束時的水平,3 個月漲跌為零。 在 2013 年和 1996 年的停擺中,股市在停擺結束後上漲 3-6%,而黃金要么下跌 (2013 年 -6.1%),要么震盪走平 (1996 年 -1.7%)。 這也符合當不確定性消除、風險偏好回升時,資金從避險資產流向風險資產的主觀認知。 如果歷史重演,本輪 42 天停擺結束後,黃金可能面臨以下兩種情境: 情境一:避險情緒快速消退。如果停擺期間金價已經因避險需求而上漲,那麼停擺結束可能引發「獲利了結」,金價短期回調 5-10%。這在 2013 年的案例中表現得最為明顯。 情境二:宏觀風險未解除。如果停擺雖然結束,但美國財政問題、債務上限、經濟衰退風險等宏觀擔憂依然存在,黃金可能維持強勢甚至繼續上漲。 畢竟,停擺只是暫時結束。 從目前金價來看,停擺結束可能會緩解短期避險需求,但難以改變黃金的長期上行趨勢。 終於到了加密投資者最關心的問題:停擺結束後,比特幣會怎麼走? 坦白說,歷史樣本極為有限。 1996 年停擺時比特幣還不存在,2013 年停擺時 BTC 市值太小且正值超級多頭市場,真正有參考價值的只有 2018-2019 年那一次。 1.2013 年 10 月停擺 (16 天):牛市插曲,和停擺關係不大 BTC 價格表現: · 停擺結束 (2013-10-1 · 停擺結束 (2013-10-17) 1 個月後:$440.95(+209.6%) · 3 個月後:$834.48(+485.9%) 這個數據看起來極度誇張,1 個月翻 3 倍,3 倍翻近 3 倍。 2013 年是比特幣史上最瘋狂的多頭年份之一,全年暴漲超過 5000%,從年初的 $13 漲至年底峰值 $1,147。 10 月正值這輪超級牛市的加速期。 BTC 剛經歷「絲綢之路」被 FBI 查封的暴跌,市場在短暫恐慌後迅速反彈並開啟了最瘋狂的沖頂階段。 但這次停擺與 BTC 走勢幾乎沒有因果關係,政府停擺在 BTC 的價格邏輯中,更像是噪音等級的事件。 BTC 價格表現: · 停擺結束(2019-01-25):$3607.39 · 1 個月後:$3807(+5.5%) · 3 個月後:$5466.52(p · 停擺結束後的 1 個月內,BTC 僅溫和反彈 5.5%,漲幅遠低於美股的 4.9-5.5%; 但到 3 個月時,BTC 的漲幅達到 51.5% 的 58%,89% 208% 的 8%。 13.1%。 這背後有幾個關鍵因素: 首先,BTC 本身的底部反轉邏輯。 2019 年初,加密市場開始出現「最壞時刻已過」的共識:礦工投降、散戶離場、但機構開始佈局。 其次,宏觀環境的改善。聯準會在 2019 年初釋放鴿派訊號,全球流動性預期改善,這對高風險資產 BTC 構成利多。 第三,BTC 市值當時約 600 億美元,體積遠小於股市,流動性較差,因此波動性較大。當風險偏好回升時,BTC 的彈性自然更強。 比較黃金和股市的表現,比特幣展現出更多的是宏觀 Beta + 自身週期疊加的結果。 短期看,BTC 像高 Beta 的風險資產。 停擺結束後,當不確定性消除、風險偏好回升時,BTC 的反彈幅度 (12%)與納斯達克 (5.4%)接近,且遠超黃金 (2.3%)。這說明在 1-3 個月的時間維度上,BTC 的定價邏輯更接近科技股,而非避險資產。 但中長期看,BTC 有自己的週期。 2019 年 4 月 BTC 漲至 $5,200 後,繼續上漲至 6 月的 $13,800,漲幅遠超任何傳統資產。這輪上漲的核心驅動或許來自於四年減半週期的臨近,後面還有機構和大公司進場。 政府是否停擺,影響已經不大了。 那展望一下,如果本輪 42 天停擺結束,BTC 會如何反應? 短期 (1-2 週):如果停擺結束引發美股「寬慰反彈」,BTC 很可能跟隨上漲; 中期 (1-3 個月):關鍵取決於宏觀環境。如果聯準會維持寬鬆、經濟數據不佳、沒有新的政治危機,BTC 可能延續漲勢。 但不要忘記,加密市場目前沒有突破性敘事,指望 BTC 的價格由內生驅動並不太可能。 42 天的停擺即將落幕,但這不是結局,而是新一輪行情變化的開始。 回看歷史,停擺結束後市場通常會有短期反彈;但這種反彈的持續性需要理性看待。 當你看到市場在停擺結束後上漲 5% 時,不要急於 FOMO;當你看到 BTC 短期回調時,也不要恐慌拋售。 保持理性,專注於基本面,做好風險管理,原則不會因為停擺而改變。 事件可以翻篇,博弈仍將持續。 連結原文> 歡迎加入律動 BlockBeats 官方社群: Telegram 訂閱群:https://t.me/theblockbeats Telegram 交流群:https://t.me/BlockBeats_App Twitter 官方帳號:https://twitter.com/BlockBeatsAsia3.2018 年 12 月停擺 (35 天):先漲後回

BTC 歷史複盤:樣本有限,但仍有啟示

2.2018 年 12 月停擺 (35 天):熊市底部,關鍵轉折

停擺結束,博弈繼續

社區

社區 融資信息

融資信息

專題

專題

鏈上生態

鏈上生態

詞條

詞條

播客

播客

活動

活動

OPRR

OPRR